Садржај

„Службени гласник РС“, број 61/2013, 8/2014, 94/2019 и 95/2021

Пречишћен текст прописа

Члан 1.

Овим правилником ближе се уређује форма и садржина документације о трансферним ценама, избор и начин примене методе по принципу „ван дохвата руке” код утврђивања цене трансакција међу повезаним лицима, начин утврђивања основице за обрачун амортизације сталног средства набављеног из трансакције са повезаним лицем, као и услови, садржина и начин подношења годишњег извештаја о контролисаним трансакцијама међународне групе повезаних правних лица (у даљем тексту: годишњи извештај), а у складу са чланом 10а и чл. 59. до 61в Закона о порезу на добит правних лица („Службени гласник РС”, бр. 25/01, 80/02, 80/02 – др. закон, 43/03, 84/04, 18/10, 101/11, 119/12, 47/13, 108/13 47/13, 108/13, 68/14 – др. закон, 142/14, 91/15 – аутентично тумачење, 112/15, 113/17, 95/18, 86/19 и 153/20 – у даљем тексту: Закон).

1. Форма и садржина документације о трансферним ценама

Члан 2.

Порески обвезник (у даљем тексту: обвезник) уз порески биланс подноси документацију о трансферним ценама у форми извештаја, односно извештаја у скраћеном облику.

Извештај из става 1. овог члана нарочито садржи:

1) анализу групе повезаних лица којој припада обвезник;

2) анализу делатности;

3) функционалну анализу;

4) избор метода за проверу усклађености трансферних цена са ценама утврђеним по принципу „ван дохвата руке“;

5) закључак;

6) прилоге.

Извештај у скраћеном облику из става 1. овог члана, обвезник може да поднесе за трансакције са повезаним лицима, осим за зајмове и кредите, које испуњавају један од следећа два услова:

1) да је трансакција са повезаним лицем једнократна у години за коју се подноси порески биланс и да њена вредност није већа од вредности промета за коју је законом који уређује порез на додату вредност прописана обавеза евидентирања за порез на додату вредност;

2) да укупна вредност трансакција са једним повезаним лицем у току године за коју се подноси порески биланс није већа од вредности промета за коју је законом који уређује порез на додату вредност прописана обавеза евидентирања за порез на додату вредност.

Извештај у скраћеном облику из става 1. овог члана подноси се за све трансакције из става 3. овог члана и садржи податке о свакој од тих трансакција, а нарочито:

1) опис трансакције;

2) вредност трансакције;

3) повезано лице са којим је трансакција извршена.

Члан 3.

Анализа групе повезаних лица којој припада порески обвезник нарочито укључује:

1) опис привредне делатности (привредних делатности) у којој група повезаних лица послује;

2) организациона и правна структура групе, укључујући акционаре, историјат и опште финансијске податке;

3) општи опис пословања и пословне политике групе, посебно истичући евентуалне промене пословне политике у односу на претходни порески период;

4) опште информације о обвезнику: историјат, власничка и организациона структура, преглед финансијског пословања, пословна политика, кључни пословни чиниоци;

5) основне податке о повезаним лицима – члановима групе, са којима обвезник има трансакције које су обухваћене обавезом исказивања трансферних цена и њихове усклађености са принципом „ван дохвата руке“;

6) информацију да ли је обвезник чланица међународне групе повезаних правних лица (у даљем тексту: међународна група) и да ли се сматра крајњим матичним правним лицем у смислу члана 61в Закона, односно информацију о идентитету и држави резидентности крајњег матичног правног лица уколико се обвезник не сматра крајњим матичним правним лицем.

2. Избор и начин примене методе по принципу „ван дохвата руке”

Члан 4.

Обвезник припрема опис свих делатности у којима послује, без обзира на то коју је делатност дефинисао као претежну, што нарочито укључује:

1) дефинисање и класификацију делатности;

2) информације о тржишним условима у обвезниковој делатности: општи преглед тржишних услова, преглед посебних законских прописа уколико постоје, преглед тржишног учешћа, преглед главних конкурената, добављача и купаца;

3) опис чинилаца који имају утицај на одређивање цена у оквиру поједине делатности, као и на профитабилност привредних друштава која се баве одговарајућом делатношћу;

4) дефинисање ризика који се јављају у вези са пословањем у конкретној делатности.

Изузетно, обвезник није дужан да припрема анализу делатности из става 1. овог члана, уколико такву делатност није дефинисао као претежну делатност и уколико по основу обављања те делатности остварује мање од 10% својих укупних прихода.

Члан 5.

Обвезник је дужан да детаљно опише и дефинише трансакције са повезаним лицима.

Документација из става 1. овог члана нарочито укључује:

1) податке о врстама трансакција са појединачним повезаним лицима (дефинисање врста трансакција, њихов опис, да ли су закључени уговори у писаној форми, најважнији елементи закључених уговора, постоји ли могућност да се свака трансакција посматра појединачно, образложење разлога за примену обједињеног или разложног приступа из члана 60. став 4. Закона);

2) опис преузетих активности (у даљем тексту: функција) и ризика, као и ангажованих средстава у трансакцијама из тачке 1) овог става;

3) опис одлучујућих чинилаца који су утицали на одређивање цена у трансакцијама са повезаним лицима;

4) утврђивање суштинског економског положаја пореског обвезника у трансакцијама из тачке 1) овог става.

5) (брисана)

Члан 6.

Обвезник описује одлучујуће разлоге за доношење закључка која метода за проверу усклађености трансферних цена са ценама утврђеним по принципу „ван дохвата руке“ у највећој мери одговара околностима под којима су поједине трансакције извршене.

У складу са утврђеним методом обвезник дефинише упоредиве трансакције или упоредива неповезана привредна друштва на основу којих је утврдио цену или распон цена у складу са принципом „ван дохвата руке“, уколико не може да користи интерне (сопствене) податке о упоредивим трансакцијама. Приликом одабира упоредивих неповезаних привредних друштава и упоредивих трансакција, обвезник првенствено користи податке који се односе на Републику Србију. Уколико на овај начин није могуће утврдити упоредиве податке, анализа се може проширити и на друге државе, с тим да се има у виду упоредивост услова пословања на тржиштима тих држава и тржишта Републике Србије.

Члан 7.

Обвезник у закључку утврђује да ли су цене у трансакцијама са појединачним повезаним лицима у складу са ценама утврђеним по принципу „ван дохвата руке“ или је неопходно вршити њихове корекције у складу са изабраним методом за проверу усклађености трансферних цена са ценама утврђеним по принципу „ван дохвата руке“.

Члан 8.

Обвезник даје преглед података које је користио за утврђивање цене по принципу „ван дохвата руке“ или распона цена утврђених по принципу „ван дохвата руке“ у складу са изабраном методом за проверу усклађености трансферних цена са ценама утврђеним по принципу „ван дохвата руке“, а посебно информације о упоредивим домаћим или иностраним трансакцијама, односно друштвима.

Члан 9.

Усклађеност цена обвезника у трансакцијама са повезаним лицима са ценама, односно распоном цена које су утврђене применом метода за проверу усклађености трансферних цена са ценама утврђеним по принципу „ван дохвата руке“ надлежни порески орган проверава према документацији коју је у складу са овим правилником доставио обвезник.

Надлежни порески орган може захтевати додатну документацију од обвезника у случају да утврди да документација обвезника није довољна за проверу усклађености трансферних цена са ценама утврђеним по принципу „ван дохвата руке“ у трансакцијама обвезника са појединачним повезаним лицем.

У погледу захтева из става 2. овог члана надлежни порески орган ће имати у виду трошкове који се намећу обвезнику у погледу припреме додатне документације и могућности пореског обвезника да обезбеди додатну документацију.

Надлежни порески орган оставља примерен рок пореском обвезнику за доставу додатне документације.

Уколико у поступку контроле надлежни порески орган утврди да документација о трансферним ценама коју је доставио порески обвезник није припремљена на начин који пружа адекватну основу за утврђивање усклађености трансферних цена обвезника са ценама утврђеним по принципу „ван дохвата руке“, порески орган може и без упућивања захтева за допуну документације да приступи самосталној изради, односно допуни документације о трансферним ценама примењујући одредбе овог правилника.

Члан 10.

Обвезник је дужан да изабере најпримеренију методу утврђивања цене трансакција по принципу „ван дохвата руке“ за анализу трансферних цена, односно методу која најбоље одговара околностима сваког конкретног случаја.

Избор методе се заснива на анализи чињеница при чему је потребно сагледати:

1) природу трансакција које су предмет анализе;

2) доступност и поузданост података за анализу;

3) степен упоредивости између трансакција обављених по трансферним ценама са трансакцијама које се обављају са или између неповезаних лица када се ове трансакције користе за проверу усклађености трансферних цена обвезника са ценама утврђеним по принципу „ван дохвата руке“;

4) примереност коришћења финансијских података неповезаних лица за анализу усклађености трансферних цена по појединим врстама трансакција које обвезник обавља са повезаним лицима;

5) природу и поузданост претпоставки.

Члан 11.

Метода за анализу трансферних цена се бира на нивоу врсте трансакције.

У појединим случајевима могуће је коришћење комбинације неколико метода.

Сваки изабрани метод мора бити практично применљив и мора за крајњи ефекат имати разумну процену резултата у складу са принципом „ван дохвата руке“.

Члан 12.

Метода упоредиве цене на тржишту пореди цену производа или услуге у трансакцијама између повезаних лица са ценом производа или услуге у трансакцијама између неповезаних лица, при чему се трансакције које се пореде обављају под упоредивим околностима.

Метода упоредиве цене на тржишту се примењује када:

1) обвезник пружа услугу или продаје производ у сличним количинама, на сличним тржиштима и по сличним условима повезаним и неповезаним лицима (интерна упоредива цена);

2) неповезано лице пружа услугу или продаје производ у сличним количинама, на сличним тржиштима и по сличним условима (екстерна упоредива цена), под условом да су јавно доступни подаци којима је могуће утврдити услове под којима се ова трансакција одвија;

3) обвезник прима услугу или купује производ у сличним количинама, на сличним тржиштима и по сличним условима од повезаних и неповезаних лица (интерна упоредива цена);

4) неповезано лице прима услугу или купује производ у сличним количинама, на сличним тржиштима и по сличним условима (екстерна упоредива цена), под условом да су јавно доступни подаци којима је могуће утврдити услове под којима се ова трансакција одвија.

Код примене методе упоредиве цене на тржишту у случају из става 2. тач. 1) и 3) овог члана, интерно упоредивом ценом сматра се и цена услуга или производа коју је обвезниково повезано лице остварило у трансакцији са неповезаним лицем, под условом да се трансакција обавља под упоредивим условима.

Члан 13.

Најзначајнији фактори упоредивости за потребе примене методе упоредиве цене на тржишту су:

1) сличност предмета трансакције;

2) уговорни услови;

3) економски, односно тржишни услови.

Члан 14.

Трансакција се може сматрати упоредивом иако постоје разлике у односу на трансакцију која се обавља по трансферним ценама уколико:

1) разлике између трансакција које се пореде могу бити поуздано квантификоване или су такве да не могу битно утицати на цену, и

2) могу бити спроведена разумна усклађивања како би се елиминисале разлике.

Члан 15.

Метода препродајне цене полази од цене по којој се производ продаје неповезаном лицу, која се умањује за упоредиву бруто маржу како би се утврдила цена по принципу „ван дохвата руке“ за исти производ који је набављен од повезаног лица.

Бруто маржа утврђује се на следећи начин:

| Бруто маржа | = | Приход од продаје - Набавна вредност продате робе | x | 100 |

| Приход од продаје |

Члан 16.

Као упоредиву бруто маржу могуће је користити:

1) бруто маржу остварену од стране обвезника или чланице групе, у упоредивој трансакцији са неповезаним лицем (интерна упоредива маржа), или

2) бруто маржу остварену од стране неповезаних лица у упоредивој трансакцији (екстерна упоредива маржа).

Обвезник користи податке о бруто маржама чланице групе из става 1. тачка 1) овог члана уколико су му подаци о овим маржама доступни.

Члан 17.

Уколико трансакције нису упоредиве у потпуности и уколико разлике имају материјалне ефекте на цену, обвезник треба да спроведе усклађивања како би се елиминисао утицај разлика. Уколико су функције, ризици и имовина у контролисаној и неконтролисаној трансакцији упоредиви у значајној мери, метода препродајне цене ће омогућити поузданију процену резултата у складу са принципом „ван дохвата руке“.

Метода препродајне цене је најприхватљивија у трансакцијама у којима трговац – продавац непосредно додаје релативно малу вредност производима. Уколико је производима који се дистрибуирају додата већа вредност кроз функције које обавља продавац, поузданост примене метода препродајне цене се умањује.

Осим околности наведених у ст. 1. и 2. овог члана, приликом анализе упоредивости трансакција потребно је имати у виду и елементе упоредивости одређене чланом 13. овог правилника.

Члан 18.

Интерне упоредиве препродајне марже имају предност у односу на екстерне препродајне марже.

Уколико нема услова за примену интерне упоредиве марже, утврђује се тржишни распон препродајне марже у складу са правилима за утврђивање тржишног распона у случају примене методе трансакционе марже.

Члан 19.

Метода цене коштања увећане за уобичајену зараду полази од трошкова који настају у вези са трансакцијом (продаја добара или пружања услуга) на које се додаје бруто маржа у зависности од функција које се врше, ризика који се сносе и имовине која се користи.

Члан 20.

За потребе примене методе цене коштања увећане за уобичајену зараду као упоредиву бруто маржу могуће је користити:

1) бруто маржу остварену од стране обвезника или чланице групе, у упоредивој трансакцији са неповезаним лицем (интерна упоредива маржа), или

2) бруто маржу остварену од стране неповезаних лица у упоредивој трансакцији (екстерна упоредива маржа).

Обвезник користи податке о бруто маржама чланица групе из става 1. тачка 1) овог члана уколико су му подаци о овим маржама доступни.

У погледу упоредивости трансакција сходно се примењује члан 13. овог правилника.

Члан 21.

За потребе примене метода заснованих на трошковној основи, разликују се следеће категорије трошкова:

1) директни трошкови (нпр. трошкови сировина);

2) индиректни трошкови (нпр. трошкови одржавања);

3) оперативни трошкови (нпр. трошкови продаје, административни трошкови).

Метода цене коштања увећане за уобичајену зараду примењује се на директне и индиректне трошкове производње или пружања услуга.

Члан 22.

Да би се трансакције сматрале упоредивим, трошковна основа, на коју се додаје маржа мора бити утврђена на исти начин у трансакцији из које је проистекла трансферна цена и трансакцији са неповезаним лицем, односно између неповезаних лица, узимајући у обзир функције, ризике и коришћену имовину. У случају да постоје разлике у трошковној основи, упоредивост се може постићи усклађивањима која су примерена у конкретном случају.

Члан 23.

Историјски трошкови, директни и индиректни, варирају кроз периоде, па се приликом утврђивања трошковне основице може користити просечна вредност ових трошкова за одређени период. Просечна вредност трошкова може се примењивати и у случају одређивања трошковне основице за групу производа и осталих груписања која су неопходна у циљу постизања веће упоредивости.

Члан 24.

Интерне бруто марже имају предност у односу на екстерне бруто марже.

Уколико нема услова за примену интерне бруто марже, утврђује се тржишни распон бруто марже у складу са правилима за утврђивање тржишног распона у случају примене методе трансакционе нето марже.

За потребе утврђивања распона бруто марже, код упоредивих друштава бруто маржа се утврђује по следећој формули:

| Бруто маржа | = | Приход од продаје производа или услуга - Цена коштања производа или услуга | x | 100 |

| Цена коштања производа или услуга |

Члан 25.

Приликом примене методе трансакционе нето марже упоређују се нето профитне марже које обвезник остварује у трансакцијама са повезаним лицима са нето профитним маржама које су остварене у сличним трансакцијама са неповезаним лицима, односно између неповезаних лица.

Трансакционе нето марже представљају однос нето оперативне добити према одговарајућој основици која може представљати износ оперативних трошкова, оперативних прихода или средстава. Изузетно, код појединих облика трансакционе нето марже може се користити однос укупне добити према оперативним трошковима („berry“ показатељ).

Приликом утврђивања трансакционе нето марже коју остварује обвезник у трансакцији из које је проистекла трансферна цена, по правилу, у обзир се узимају само они оперативни приходи и оперативни расходи који се директно или индиректно односе на ту трансакцију, и то у мери у којој су допринели остваривању нето добити у тој трансакцији.

Члан 26.

Трансакциона нето маржа коју обвезник остварује у трансакцији са повезаним лицем упоређује се са трансакционом нето маржом коју остварују неповезана лица која се претежно баве сличним трансакцијама, и то применом статистичког метода којим се нето марже у трансакцијама између неповезаних лица деле на квартиле (први квартил, медијан – други квартил, трећи квартил).

Подаци који су испод првог квартила представљају минимум анализираног скупа података, а подаци који су изнад трећег квартила представљају максимум анализираног скупа података.

Трансакционе нето марже између неповезаних лица утврђују се као пондерисани нето просек остварених трансакционих нето маржи у периоду од три до пет година, с тим да завршна година наведеног периода треба да буде она година за коју су доступни неопходни финансијски подаци у базама јавно доступних података које обвезник користи.

Тржишни распон трансакционих нето маржи представљају нето марже које се налазе у распону од првог до трећег квартила (интерквартилни распон).

Члан 27.

Обвезници би, у зависности од околности случаја, првенствено требало да користе следеће трансакционе нето марже:

1) оперативна добит у односу на продају, која се израчунава по следећој формули:

| Трансакциона нето маржа | = | Нето добит | x | 100 |

| Приходи од продаје |

при чему је овај облик трансакционе нето марже посебно применљив за трансакције набавке добара од повезаних лица у циљу продаје неповезаним лицима;

2) оперативна добит у односу на оперативне трошкове, која се израчунава по следећој формули:

| Трансакциона нето маржа | = | Нето добит | x | 100 |

| Оперативни трошкови |

при чему је овај облик трансакционе нето марже посебно погодан за трансакције у којима обвезник пружа услуге или обавља производне активности;

3) оперативна добит у односу на имовину, која се израчунава по следећој формули:

| Трансакциона нето маржа | = | Нето добит | x | 100 |

| Пословна имовина |

при чему се овај облик трансакционе нето марже може користити код производних активности које захтевају значајно ангажовање средстава, као и у случају капитално интензивних финансијских активности. Под пословном имовином подразумева се: земљиште, грађевински објекти, постројења, опрема, нематеријална имовина (know-how, патенти), залихе, потраживања од купаца (умањена за обавезе према добављачима);

4) „berry“ показатељ, као облик трансакционе нето марже утврђује се применом следеће формуле:

| Трансакциона нето маржа | = | Укупна добит | x | 100 |

| Оперативни трошкови |

при чему је примена овог облика трансакционе нето марже погодна за анализу посредничких активности.

Одредбе става 1. овог члана су инструктивне и обвезник може да примењује и друге нето трансакционе марже, односно да конкретној трансакцији прилагоди начин примене трансакционих нето маржи из става 1. овог члана, али у том случају мора да пружи детаљно образложење таквог приступа у документацији о трансферним ценама.

Члан 28.

Примена метода поделе добити посебно се препоручује у следећим случајевима:

1) активности повезаних лица су обједињене на начин који знатно отежава посебну анализу појединачних трансакција између њих; или

2) постојање вредне интелектуалне и јединствене интелектуалне својине онемогућава проналажење упоредивих података који би омогућили да свако повезано лице засебно анализира усклађеност својих трансферних цена са ценама утврђеним по принципу „ван дохвата руке“.

Члан 29.

Приликом примене методе поделе добити потребно је:

1) утврдити укупан износ добити коју остварују повезана лица по основу трансакције која се контролише. По правилу, утврђује се износ оперативне добити која настаје као резултат трансакције која се контролише, односно не узимају се у обзир финансијски трошкови и трошкови пореза на добит. Изузетно, у оправданим случајевима, може се утврђивати и износ укупне добити која настаје по основу контролисане трансакције;

2) поделити добит остварену по основу контролисане трансакције на појединачна повезана лица која учествују у контролисаној трансакцији у складу са принципом „ван дохвата руке“.

Члан 30.

Зависно од конкретних околности контролисане трансакције подела добити у складу са принципом „ван дохвата руке“ на повезана лица која учествују у контролисаној трансакцији утврђује се:

1) анализом доприноса стицању профита у контролисаној трансакцији који настају по основу рутинских активности, употребе средстава и преузимања ризика. Када за стицање профита у контролисаној трансакцији поседовање посебне интелектуалне својине није од већег значаја, за поделу добити настале по основу трансакције између повезаних лица неће бити потребно обављати додатне анализе;

2) алокацијом добити која превазилази износ добити коју би неповезана лица у трансакцији која је упоредива са контролисаном трансакцијом остварили након алокације добити по основу рутинских активности, употребе средстава и преузимања ризика – резидуална анализа.

Члан 30а.

Код примене метода интерне упоредиве цене и интерне упоредиве марже на начин прописан овим правилником, под изразом неповезано лице сматра се оно лице које са пореским обвезником није повезано на начин прописан чланом 59. Закона.

Код примене метода екстерне упоредиве цене и екстерне упоредиве марже на начин прописан овим правилником, под изразом неповезана лица у трансакцији сматрају се лица која нису међусобно повезана на начин прописан чланом 59. Закона.

Код примене методе трансакционе нето марже код утврђивања тржишног распона трансакционе нето марже, под изразом неповезано лице сматра се оно лице које нема повезаних лица у смислу члана 59. Закона.

Члан 31.

У закључку документације о трансферним ценама обвезник прво утврђује износ корекције трансферних цена за сваку појединачну трансакцију са појединачним повезаним лицем, односно за сваку врсту трансакције са појединачним повезаним лицем у складу са чланом 60. ст. 8. до 10. Закона.

Сабирањем износа корекција из става 1. овог члана обвезник утврђује укупан износ корекције трансферних цена по основу трансакција са појединачним повезаним лицем.

Уколико обвезник набави од повезаног лица стално средство за које се амортизација утврђује у складу са чланом 10б Закона, у укупан износ корекције у том пореском периоду, као и у четири наредна пореска периода, укључује се износ од 20% утврђене разлике између трансферне набавне цене сталног средства и набавне цене сталног средства утврђене применом принципа „ван дохвата руке”.

Обвезник је дужан да у оквиру документације о трансферним ценама прикаже податак о укупној разлици између трансферне набавне цене сталног средства и набавне цене сталног средства утврђене применом принципа „ван дохвата руке”, и то у сваком пореском периоду у ком се корекција врши у складу са ставом 3. овог члана.

У складу са чланом 60. став 11. Закона обвезник има право да укупан износ корекције трансферних цена по основу трансакција са појединачним повезаним лицем из става 2. овог члана умањи за:

1) износ негативне разлике између прихода по основу трансакције са тим појединачним повезаним лицем по цени утврђеној применом принципа „ван дохвата руке“ и прихода по основу те трансакције по трансферној цени, или

2) износ негативне разлике између расхода по основу трансакције са тим појединачним повезаним лицем по трансферној цени и расхода по основу те трансакције по цени утврђеној применом принципа „ван дохвата руке“.

За потребе примене става 5. овог члана, када је код одређивања цене трансакције по принципу „ван дохвата руке“ одређен њен распон:

1) сматра се да се трансферна цена те трансакције не разликује од њене цене по принципу „ван дохвата руке“ уколико се вредност трансферне цене налази у оквиру тог распона;

2) цена по принципу „ван дохвата руке“ једнака је средишњој вредности утврђеног распона када се трансферна цена налази изван утврђеног распона.

Износ умањења корекције трансферних цена из става 5. овог члана не може бити већи од износа корекције трансферних цена из ст. 2. и 3. овог члана.

По умањењу износа корекције трансферних цена по основу трансакција са појединачним повезаним лицем из става 5. овог члана обвезник утврђује коначан износ корекције трансферних цена по основу трансакција са појединачним повезаним лицем.

Обвезник укључује у пореску основицу збир коначних корекција трансферних цена по основу трансакција са свим појединачним повезаним лицима из става 8. овог члана.

3. Контролисане трансакције међународне групе

Члан 32.

Kрајње матично правно лице које је резидентни обвезник надлежном пореском органу подноси годишњи извештај који садржи:

1) обједињене информације о износу прихода, добитка, односно губитка пре опорезивања, обрачунатом и плаћеном порезу на добит правних лица, евидентираном капиталу, нераспоређеној добити, броју запослених и материјалној имовини која није готовина или готовински еквивалент за сваку пореску јурисдикцију у којој послује међународна група;

2) идентификацију сваке чланице међународне групе, укључујући и државу у којој је таква чланица порески резидент у складу са законодавством државе резидентности, као и државу у којој је такво правно лице основано уколико се држава оснивања разликује од државе резидентности, као и податке о претежној, односно претежним делатностима чланице међународне групе.

Чланица међународне групе у смислу става 1. тачка 2) овог члана је:

1) свако засебно правно лице међународне групе које је укључено у консолидовани финансијски извештај међународне групе, или би у такав извештај било укључено када би било правно лице чијим акцијама се тргује на регулисаном тржишту у Републици или изван Републике;

2) свако засебно правно лице међународне групе, које није укључено у консолидовани финансијски извештај међународне групе искључиво на основу величине или материјалности;

3) свака стална пословна јединица чланице међународне групе која је обухваћена тач. 1) и 2) овог става, а која има обавезу припреме засебних финансијских извештаја, у складу са рачуноводственим или пореским прописима пореске јурисдикције у којој се налази, или у складу са општим актима међународне групе.

Крајње матично правно лице податке за сталну пословну јединицу у складу са ставом 1. овог члана доставља за пореску јурисдикцију у којој се таква стална пословна јединица налази, без обзира на пореску јурисдикцију чланице међународне групе чији је она део, док подаци за чланицу међународне групе чији је она део не треба да садрже податке о тој сталној пословној јединици, осим у случајевима прописаним овим чланом.

Изузетно од става 1. тачка 2) овог члана, у случају да је чланица међународне групе порески резидент у више држава или пореских јурисдикција, пореска резидентност те чланице за потребе подношења годишњег извештаја одређиваће се на основу међународних уговора о избегавању двоструког опорезивања који су на снази између тих држава, односно пореских јурисдикција, односно на основу места стварне управе или контроле у недостатку међународног уговора о избегавању двоструког опорезивања.

Приходи у смислу става 1. тачка 1) овог члана подразумевају збир укупних неконсолидованих прихода чланица међународне групе пореских резидената једне пореске јурисдикције, утврђених у складу са МРС, односно МСФИ, осим прихода остварених од других чланица међународне групе који се сматрају дивидендом у складу са пореским прописима пореске јурисдикције исплатиоца.

Добитак, односно губитак пре опорезивања у смислу става 1. тачка 1) овог члана је збир добитака, односно губитака чланица међународне групе пореских резидената једне пореске јурисдикције, који обухвата све приходе и расходе чланица међународне групе.

Плаћени порез на добит правних лица у смислу става 1. тачка 1) овог члана представља збир укупног износа пореза на добит чланица међународне групе пореских резидената једне пореске јурисдикције, који је стварно плаћен током периода за који се достављају подаци за годишњи извештај, укључујући и порез на добит правних лица за периоде који претходе периоду за који се достављају подаци за годишњи извештај, порез на добит правних лица који је чланица међународне групе платила у пореској јурисдикцији у којој није порески резидент, што укључује и порез на добит по одбитку који је у име чланице међународне групе плаћен од стране другог лица.

Обрачунати износ пореза на добит правних лица у смислу става 1. тачка 1) овог члана представља збир укупног износа обрачунатог пореза на добит правних лица чланица међународне групе пореских резидената једне пореске јурисдикције за период за који се достављају подаци за годишњи извештај, који не укључује одложена пореска средстава или обавезе, као ни резервисања за потенцијалне пореске обавезе.

Евидентирани капитал у смислу става 1. тачка 1) овог члана представља збир укупног износа основног капитала, који је исказан у финансијским извештајима чланица међународне групе пореских резидената једне пореске јурисдикције.

У случају сталне пословне јединице, евидентирани капитал из става 9. овог члана исказује се код чланице међународне групе чији је она део, осим у случају када стална пословна јединица исказује основни капитал у својим финансијским извештајима у складу са прописима пореске јурисдикције у којој се налази.

Нераспоређена добит у смислу става 1. тачка 1) овог члана представља збир укупног износа нераспоређене добити чланица међународне групе пореских резидената једне пореске јурисдикције.

У случају сталне пословне јединице нераспоређена добит исказује се код чланице међународне групе чији је она део.

Запослени у смислу става 1. тачка 1) овог члана су запослени чланице међународне групе са пуним радним временом.

Изузетно од става 13. овог члана, уколико се крајње матично правно лице за то определи, запосленима се могу сматрати и лица која су ангажована без заснивања радног односа, уколико таква лица учествују у уобичајеним пословним активностима чланице међународне групе и уколико се такав начин дефинисања запослених примењује за сваку пореску јурисдикцију.

Број запослених из ст. 13. и 14. овог члана утврђује се на крају пословне године за коју се подноси годишњи извештај, односно у складу са чланом 61в став 5. Закона, на основу просечног броја запослених током пословне године, односно применом друге одговарајуће методе, под условом да се таква метода примењује за сваку пореску јурисдикцију.

Материјална имовина у смислу става 1. тачка 1) овог члана обухвата збир нето књиговодствене вредности сталне имовине чланица међународне групе пореских резидената једне пореске јурисдикције, осим нематеријалне имовине, готовине и готовинских еквивалената и финансијске имовине.

Крајње матично правно лице дужно је да користи исте изворе и методологију за унос података у годишњи извештај за сваку пословну годину конзистентно, односно да у годишњем извештају образложе разлоге за промену извора и методологије за унос података, уколико до такве промене дође.

Износи у страним валутама у годишњем извештају се исказују у динарској противвредности по просечном званичном средњем курсу пословне године за коју се годишњи извештај подноси.

Члан 33.

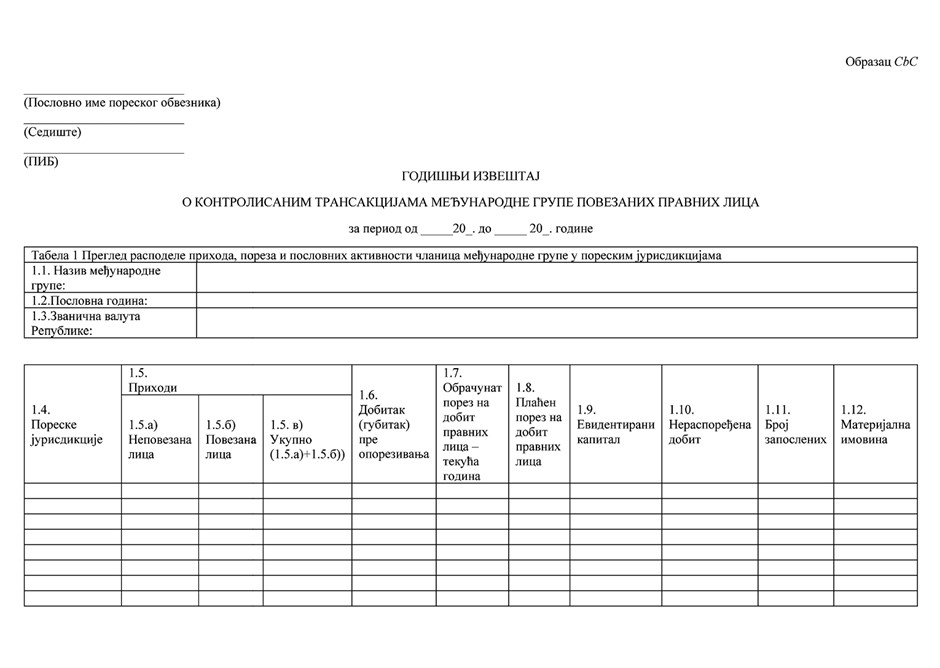

Годишњи извештај крајње матично правно лице доставља на Обрасцу CbC – Годишњи извештај о контролисаним трансакцијама међународне групе повезаних правних лица за период од _____ 20_. до _____ 20_. године, који је одштампан уз овај правилник и чини његов саставни део.

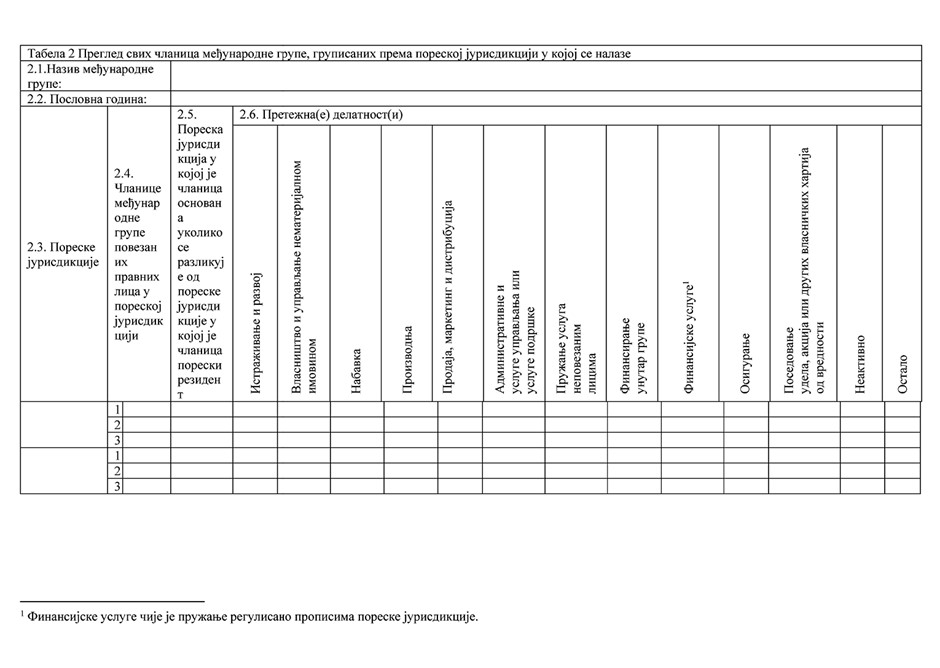

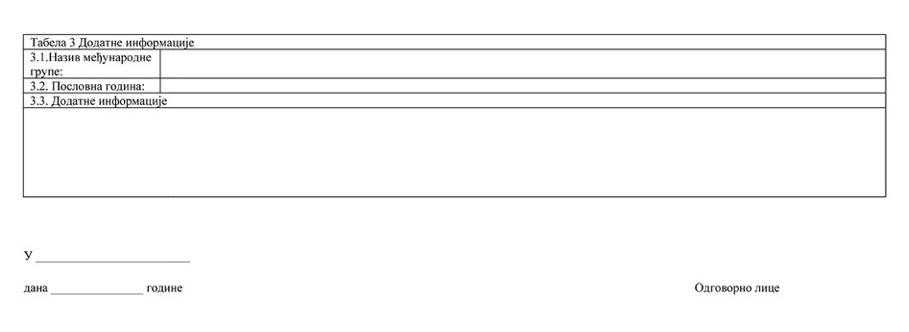

Образац CbC садржи следеће податке:

1) Табела 1 – Преглед расподеле прихода, пореза и пословних активности чланица међународне групе у пореским јурисдикцијама;

2) Табела 2 – Преглед свих чланица међународне групе, груписаних према пореској јурисдикцији у којој се налазе;

3) Табела 3 – Додатне информације.

У Табелу 1 уносе се следећи подаци:

1) Под редним бројем 1.1. – Назив међународне групе;

2) Под редним бројем 1.2. – Пословна година за коју се подноси годишњи извештај;

3) Под редним бројем 1.3. – Званична валута Републике;

4) Под редним бројем 1.4. – Пореске јурисдикције у којима се чланице међународне групе сматрају пореским резидентима; свака следећа пореска јурисдикција уноси се у наредни ред ове табеле;

5) Под редним бројем 1.5. – Приходи које чини збир укупних неконсолидованих прихода међународне групе, и то:

– Под редним бројем 1.5.а) – Збир укупних неконсолидованих прихода свих чланица међународне групе које су резиденти пореске јурисдикције наведене у тачки 1.4. ове табеле, а који нису настали из трансакција са другим чланицама међународне групе;

– Под редним бројем 1.5.б) – Збир укупних неконсолидованих прихода свих чланица међународне групе који су резиденти пореске јурисдикције наведене у тачки 1.4. ове табеле, а који су настали из трансакција са другим чланицама међународне групе;

– Под редним бројем 1.5.в) – Збир износа наведених под ред. бр. 1.5.а) и 1.5.б).

6) Под редним бројем 1.6. – збир добитака, односно губитака пре опорезивања, за све чланице међународне групе које су резиденти пореске јурисдикције наведене у тачки 1.4. ове табеле;

7) Под редним бројем 1.7. – Збир укупног износа обрачунатог пореза на добит правних лица за све чланице међународне групе које су резиденти пореске јурисдикције наведене у тачки 1.4. ове табеле;

8) Под редним бројем 1.8. – Збир износа укупног пореза на добит правних лица који је стварно плаћен за све чланице међународне групе које су резиденти пореске јурисдикције наведене у тачки 1.4. ове табеле;

9) Под редним бројем 1.9. – Збир укупног износа основног капитала свих чланица међународне групе које су резиденти пореске јурисдикције наведене у тачки 1.4. ове табеле;

10) Под редним бројем 1.10. – Збир укупне нераспоређене добити за све чланице међународне групе које су резиденти пореске јурисдикције наведене у тачки 1.4. ове табеле;

11) Под редним бројем 1.11. – Укупан број запослених свих чланица међународне групе које су резиденти пореске јурисдикције наведене у тачки 1.4. ове табеле;

12) Под редним бројем 1.12. – Збир нето књиговодствених вредности материјалне имовине свих чланица међународне групе које су резиденти пореске јурисдикције наведене у тачки 1.4. ове табеле.

У Табелу 2 уносе се следећи подаци:

1) Под редним бројем 2.1. – Назив међународне групе;

2) Под редним бројем 2.2. – Пословна година за коју се подноси годишњи извештај;

3) Под редним бројем 2.3. – Пореске јурисдикције у којима се чланице међународне групе сматрају пореским резидентима; свака следећа пореска јурисдикција уноси се у наредни ред ове табеле;

4) Под редним бројем 2.4. – Пословно име чланице међународне групе која је порески резидент у одређеној пореској јурисдикцији, како је наведена под тачком 2.3. ове табеле; свака следећа чланица међународне групе уноси се у наредни ред ове табеле; пословно име сталне пословне јединице уноси се уз навођење пословног имена чланице међународне групе чији је она део, као и пореске јурисдикције у којој је та чланица порески резидент;

5) Под редним бројем 2.5. – Држава оснивања чланице међународне групе, уколико је држава оснивања различита од пореске јурисдикције у којој је та чланица порески резидент;

6) Под редним бројем 2.6. – Претежна делатност чланица међународне групе; избором одговарајућег поља, или више њих, уноси се податак о претежној делатности чланица међународне групе, и то за сваку чланицу посебно, како су наведене под редним бројем 2.4. ове табеле.

У табелу 3 уносе се следеће информације:

1) кратак опис извора података и информација који су употребљавани за припрему Табеле 1 годишњег извештаја;

2) разлог промене у изворима података, уколико се извори података разликују од извора података који су коришћени за претходну пословну годину;

3) кратак опис делатности чланице међународне групе уколико је за ту чланицу у Табели 2 тачка 2.6. наведено остало;

4) специфичности у вези са подацима садржаним у годишњем извештају, што укључује али се не ограничава на информације о томе да ли је пословна година неке од чланица међународне групе различита од пословне године за коју се подноси годишњи извештај, опредељеном приступу у складу са чланом 61в став 5. Закона и чланом 32. став 14. овог правилника.

Образац CbC подноси се у папирној форми.

Члан 32.

Овај правилник ступа на снагу осмог дана од дана објављивања у „Службеном гласнику Републике Србије“.

Одредбе које нису унете у „пречишћен текст“ прописа

Правилник о изменама и допунама Правилника о трансферним ценама и методама које се по принципу „ван дохвата руке“ примењују код утврђивања цене трансакција међу повезаним лицима: „Сл. гласник РС“, бр. 8/2014

Члан 10.

Овај правилник ступа на снагу наредног дана од дана објављивања у „Службеном гласнику Републике Србије“.

Правилник о изменама и допунама Правилника о трансферним ценама и методама које се по принципу „ван дохвата руке“ примењују код утврђивања цене трансакција међу повезаним лицима: „Сл. гласник РС“, бр. 94/2019

Члан 3.

Овај правилник ступа на снагу 1. јануара 2020. године.

Правилник о изменама и допунама Правилника о трансферним ценама и методама које се по принципу „ван дохвата руке“ примењују код утврђивања цене трансакција међу повезаним лицима: „Сл. гласник РС“, бр. 95/2021

Члан 6.

Овај правилник ступа на снагу осмог дана од дана објављивања у „Службеном гласнику Републике Србијеˮ.

Повезани текстови

- Постојање повезаности лица у складу са Законом о порезу на добит правних лица

- Укључивање у пореску основицу пореза на добит разлике између трансферне цене и цене „ван дохвата руке“ у случају набавке сталног средства

- Да ли су и повезана лица дужна да поднесу извештај о трансферним ценама?

- Да ли су повезана лица друштво чији је оснивач један супружник и друго друштво чији је оснивач други супружник?

- Измене и допуне Правилника о трансферним ценама