Садржај

У овом тексту анализирамо следећу ситуацију:

Да ли издајете авансни рачун са датумом рачуна 30. септембар или 1. октобар?

Већина вас (ако не и сви) ће издати авансни рачун са датумом рачуна 30. септембар. На тај начин ћете обезбедити да се ПДВ обавеза коју имате у вези са том авансном уплатом сигурно евидентира у одговарајућем пореском периоду.

1. Тврдње из Министарства финансија

Судећи по тврдњама из Министарства финансија, то што сте 17 година (ПДВ је уведен у Србији 2005. године) тако радили је неисправно.

На вебинару за рачуновође на тему нове фискализације који је одржан недавно у организацији Министарства финансија и Привредне коморе Србије помоћник министра финансија Драган Демировић изјавио је да није регуларно издати авансни рачун са датумом који претходи текућем датуму*:

_______________

* Напомена: иако је тема вебинара била нова фискализација, напред наведене тврдње су се односиле на класичне авансне рачуне.

„… ако добијете уплату аванса 31. у месецу у 23.30, јер ако немате сазнања за то, како ћете да издате рачун? Друга ствар што, претпостављам да ћете ви сутра да издате рачун са даном који претходи том дану али то исто тако није регуларно само што је мало теже да се утврди да се то десило. Значи то су неке ствари које морају да се уреде пословном политиком. Јер стварно немогуће је направити сад некакав времеплов, нити је дозвољено антидатирање рачуна ни сада, било каквих.“

Аудио запис:

„… ако причамо у оквиру правних прописа, наравно да се не може антидатирати. Ја сигурно не могу да вам кажем као неко ко би требао да се бави применом прописа из ове области, да то је ок, ви можете и сутра да издате рачун са данашњим датумом. То не верујем да можете пронаћи и у једном пропису.“

Аудио запис:

Према нашем мишљењу, тврдња помоћника министра Демировића је нетачна. Обратили смо му се мејлом у жељи да евентуално повуче изречену тврдњу или да је образложи навођењем прописа који то уређује, али нисмо добили одговор.

2. Објашњење зашто је тврдња нетачна

У наставку објашњавамо зашто сматрамо да је тврдња помоћника министра Демировића нетачна:

1) у прописима о ПДВ у Србији авансни рачун има само један обавезан датумски елемент. То је датум издавања рачуна (члан 42. Закона о ПДВ и члан 188. Правилника о ПДВ). Код обичних рачуна постоји и датум промета, па и у случају уписа датума (издавања) фактуре на дан креирања фактуре (нпр. 1. октобар) не постоји проблем евидентирања пореске обавезе у одговарајућем пореском периоду (ако је као датум промета уписан нпр. 30. септембар).

У појединим земљама и за авансне рачуне постоји још један обавезан датум: датум уплате аванса. Такав датум постоји као обавезан елемент авансног рачуна у Немачкој још од 2004. године. И у Хрватској је датум уплате аванса обавезан елемент авансног рачуна (члан 79. став 1. тачка 5) Закона о порезу на додану вриједност).

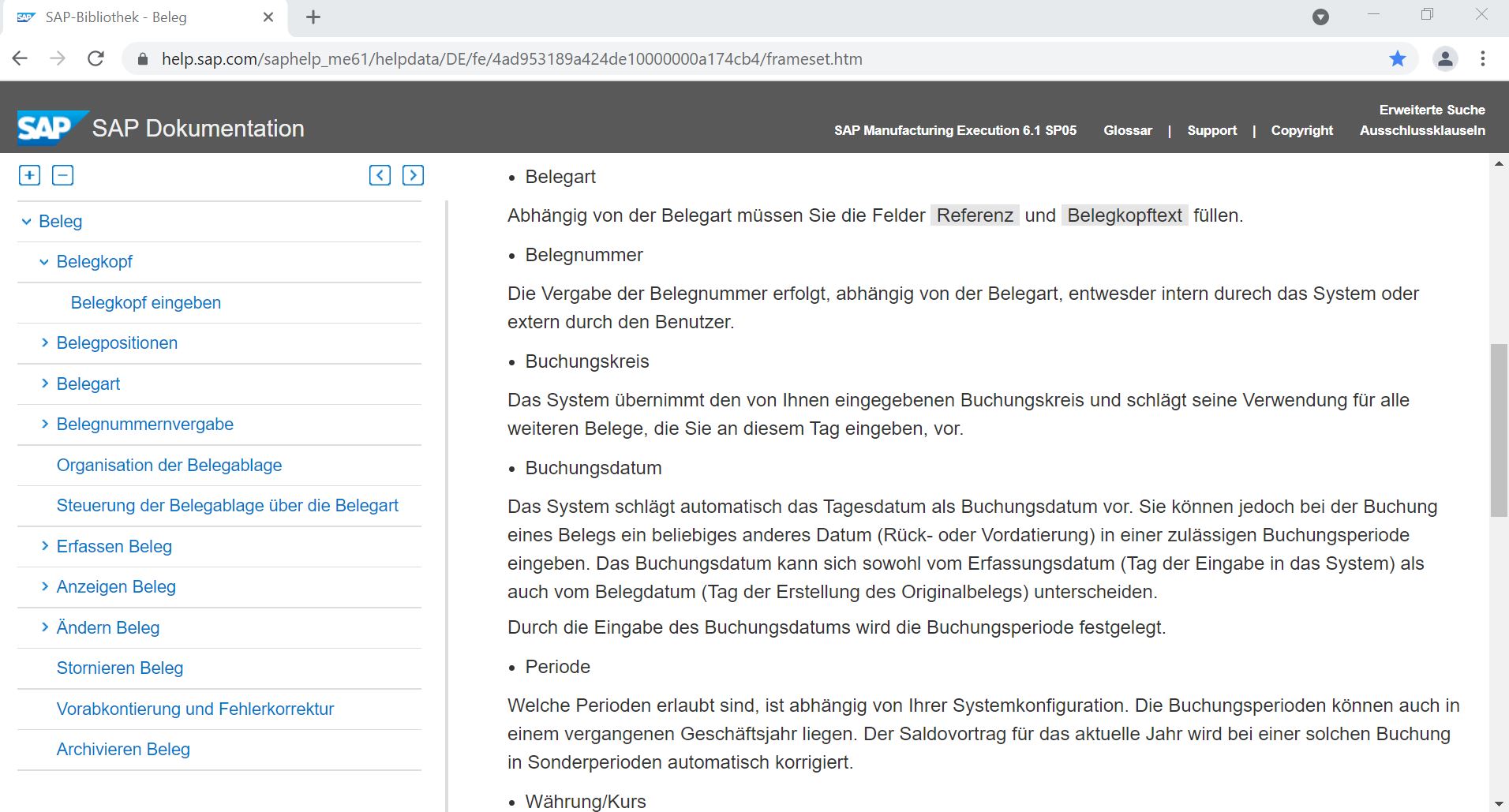

2) датум издавања као елемент рачуна (члан 42. Закона о ПДВ) не мора бити и датум када је рачун унет (креиран) у софтвер у којем се евидентирају пословне промене. Код свих домаћих програма које смо анализирали могуће је креирати рачун данас са датумом рачуна који је ранији или каснији у односу на текући датум. Да то није случај само са домаћим софтвером показује и пример најпознатијег пословног софтвера на свету – немачког САП-а.

У документацији за САП се прави јасна разлика између датума уноса (Erfassungsdatum) и датума документа (Belegdatum):

3) не постоји пропис који уопштено забрањује „антидатирање“ рачуна*. То наравно не значи да је дозвољено на рачуну уписати било који датум, а различити прописи садрже одредбе којима се на неки начин ограничава који датум је могуће уписати као датум рачуна. У конкретном случају, датум авансног рачуна не може бити ранији од датума уплате аванса.

_______________

* Прописима из области електронског фактурисања код електронских фактура је онемогућено мењати датум (издавања) електронске фактуре, али то неће створити проблем са авансним рачунима јер је предвиђен поред датума (издавања) рачуна и датум авансне уплате.

У том смислу могућност антидатирања рачуна треба сагледавати на основу свих релевантних фактора који утичу на конкретну ситуацију.

Потпуним преласком на електронске фактуре од 1. јануара 2023. године (за ПДВ обвезнике) то неће бити могуће (јер ће у систему електронских фактура датум фактуре увек бити датум уноса, односно слања), али ће постојати још једно датумско поље за датум авансне уплате.

Такав систем ће бити неповољнији за обвезника ПДВ који по том авансном рачуну може да користи одбитак претходног пореза. Наиме, за рачун са датумом рачуна 1. октобар и датумом авансне уплате 30. септембар, право на одбитак претходног пореза настаје тек 1. октобра.

3. Шта је са фискалним рачунима за аванс?

Рачуновође које су слушале вебинар о новој фискализацији у организацији Министарства финансија и Привредне коморе Србије били су сведоци трагикомичних изјава у вези са авансним уплатама код промета на мало. У почетку су представници Министарства финансија одбацивали да постоји било какав проблем у вези са авансима у пројектованом систему нове фискализације, затим су након притиска (у виду великог броја питања рачуновођа на ту тему) покушали да свале одговорност на саме привредне субјекте („да се реши на релацији између привредног субјекта и његових купаца“, „треба да се уреди пословном политиком“, „аванси у малопродаји представљају изузетак“…), а након тога је уследило прескакање питања у вези са авансима, уз изјаве модератора из ПКС да они који постављају та питања не разумеју, да је све то већ објашњено итд.

Сазнања која имамо у овом тренутку у вези са тим датумом је следеће: евидентирање фискалног рачуна за аванс ће бити могуће само наредног радног дана након дана уплате аванса на текући рачун. Према томе, у ситуацији када је нпр. датум уплате аванса 30. септембар, фискални рачун за аванс ће моћи да се изда најкасније 1. октобра, уз упис 30. септембра у посебно датумско поље „датум уплате аванса“.

Зашто је ограничено издавање таквог фискалног рачуна за аванс на наредни радни дан након уплате аванса није јасно, а по нашем мишљењу није ни логично. Као и врло често у другим ситуацијама, надлежна лица која о овоме одлучују не воде рачуна о интересима малих обвезника, а они ће имати највише проблема са оваквом одлуком.

Сматрамо да рок од једног дана (први наредни радни дан) за евидентирање фискалног рачуна за аванс који је уплаћен на текући рачун нема смисла. Ако је идеја иза тога била да се евидентира рачун за аванс пре промета, то није могуће решити ни са тако кратким роком. Увек је могуће да промет настане пре евидентирања фискалног рачуна за аванс.

У таквој ситуацији би фискални рачун за промет био издат нпр. 1. октобра пре подне без позивања на аванс, а 1. октобра после подне би био евидентиран фискални рачун за аванс са датумом уплате аванса 30. септембар и одмах након тога би био евидентиран фискални рачун рефундације за аванс (сторно фискалног рачуна) који би имао датум 1. октобар. На тај начин би били задовољени захтеви у вези са евидентирањем пореске обавезе у исправном пореском периоду. Исти резултат се добија и ако се фискални рачун за аванс изда 10. октобра уместо 1. октобра (са датумом уплате аванса 30. септембар).

Подсетимо се још једном дела извештаја Европске комисије који указује на потребу разматрања импликација примене прописа на мала и средња предузећа пре њиховог доношења:

„Сваки пут када се уради нацрт прописа, требало би да буде подвргнут литмус тесту како би се размотриле импликације прописа на свакодневницу малих и средњих предузећа, а посебно микро предузећа. Ово је у складу са принципом „Размишљање најпре о малима“, који је Комисија установила у оквиру „Европског закона о малим предузећима“. Да ли је могуће израдити пропис на начин да не оптерећује мала предузећа у диспропорционалној мери? Или да ли се може израдити у ублаженој верзији за мала и средња предузећа или микро предузећа, или чак да укључује изузеће за предузећа испод одређеног прага?“

Повезани текстови

- Рокови за издавање авансног фискалног рачуна и авансне електронске фактуре

- Да ли постоји право на одбитак претходног пореза по основу фискалног рачуна за промет када је претходно извршено авансно плаћање а није издат авансни рачун?

- Право на одбитак претходног пореза ако је издат фискални рачун уместо електронске фактуре

- Евидентирање промета на мало преко електронског фискалног уређаја приликом продаје туристичких путовања

- Приходи од котизација за конгрес – да ли је обавезно издати авансни рачун за уплате по предрачуну?