Садржај

У овом коментару желимо да укажемо на још неколико аргумената који треба да послуже конструктивној критици новог правилника о евиденцији ПДВ (наш претходни коментар можете прочитати овде).

Нећемо се више бавити одредбом која се тиче евидентирања појединачних назива и количина добара и услуга у евиденцији ПДВ, јер смо у Министарству финансија добили информацију да су свесни апсурдности такве одредбе, да је у питању грешка и да ће та одредба бити измењена.

1. Искуства у земљама Европске уније

Ако на то додамо и чињеницу да се један број поља у пореским пријавама у земљама ЕУ односи на тзв. „Intra-Community transactions“ (трансакције унутар ЕУ – имају обавезу да их посебно евидентирају) и да те трансакције обично обухватају око 10 поља, долазимо до броја од око 30 поља које се не тичу трансакција између ЕУ земаља.

Подсетимо се, нови правилник о евиденцији ПДВ у Србији предвиђа преглед обрачуна са 155 редова и 280 различитих поља (у односу на просек ЕУ од 39). Ни једна земља ЕУ нема ни приближно толико поља.

Досадашња евиденција ПДВ (члан 2. старог правилника) садржи 49 података у основној евиденцији и 6 специјалних евиденција, што је више него довољно да се добије ПДВ пријава на нивоу најдетаљнијих у Европској унији.

Још један интересантан податак у вези са овим питањем: када је Европска комисија октобра 2013. године предложила увођење јединствене пореске пријаве ПДВ за ЕУ, након озбиљних анализа је предложена пријава са 36 поља (укључујући збирна поља).

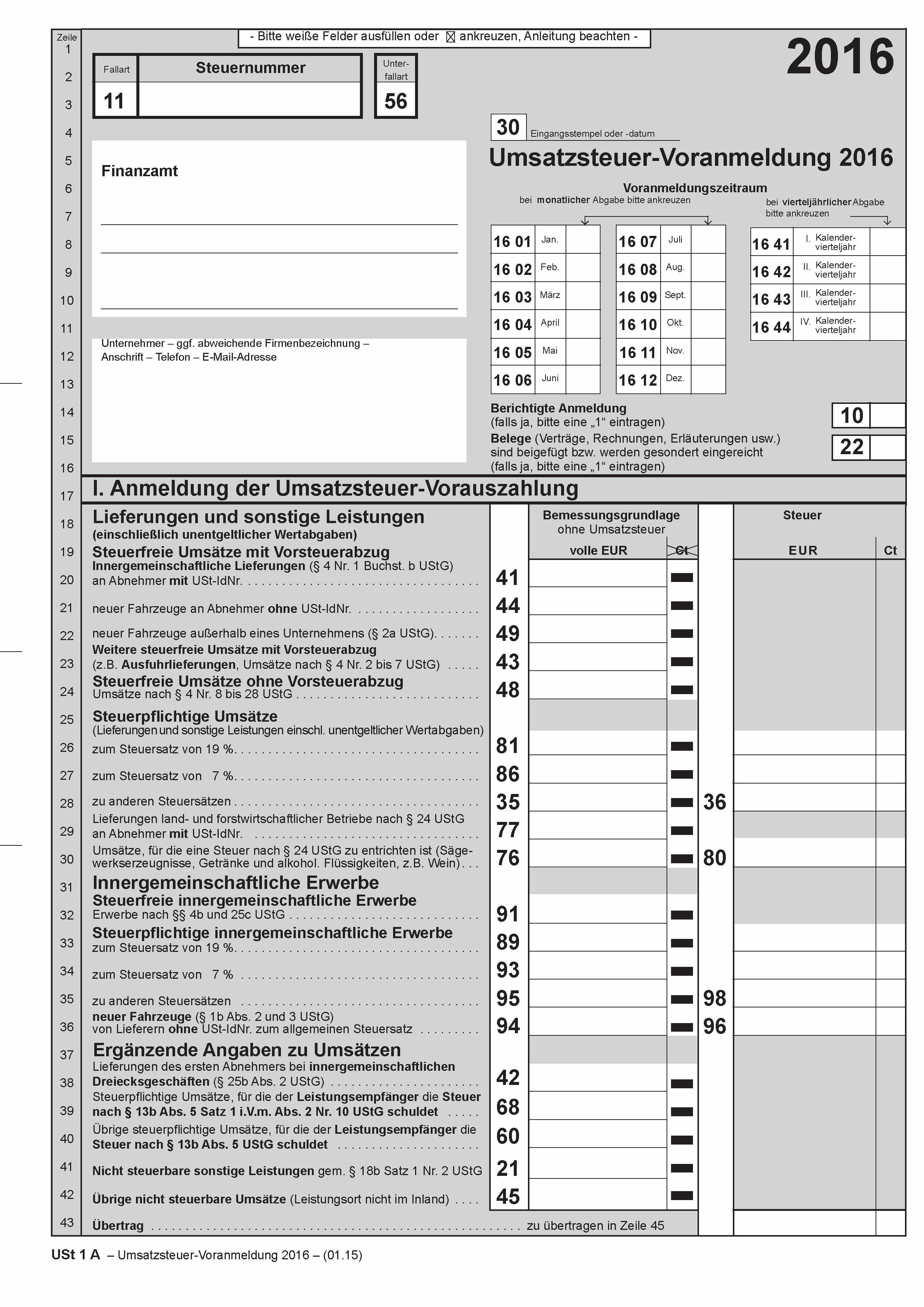

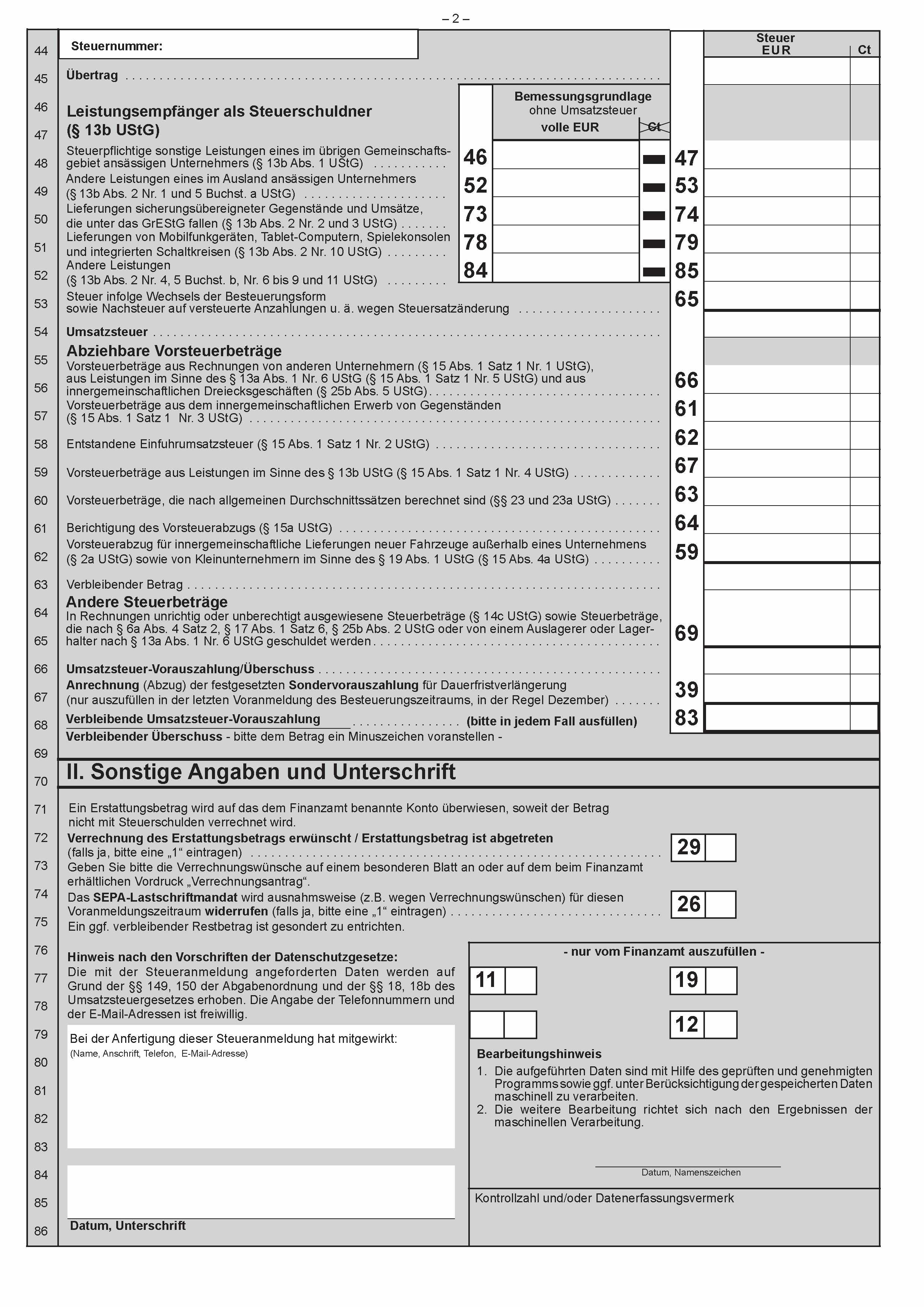

2. Пример Немачке

На састанку у Министарству финансија дата је за пример Немачка као земља која има ПДВ пријаву са великим бројем поља. У наставку приказујемо немачку ПДВ пријаву у целости (укупно 45 поља, од тога 7 поља које се тичу трансакција унутар ЕУ):

3. Трошкови усклађивања – препоруке ЕУ и ОЕЦД

У наставку наводимо делове анализа ЕУ и ОЕЦД на тему додатних трошкова за привредне субјекте због усклађивања са новим прописима о ПДВ.

Извод из анализе Европске комисије у вези са пореском пријавом за ПДВ:

„Једноставно додавање нових обавеза и провера како би се решио проблем пореских превара само ће додатно увећати трошкове усаглашавања и правну несигурност за све привредне субјекте, укључујући и оне који поштују прописе…“

Извод из анализе ОЕЦД-а у вези са вођењем пореских евиденција:

„Владе преко пореских управа углавном покушавају да минимизују оперативне трошкове својих пореских система, у исто време покушавајући да одрже трошкове усклађивања за пореске обвезнике што ниже могуће. Да би се то постигло, треба успоставити равнотежу између трошкова усклађивања привредних субјеката са пореским прописима и трошкова управљања система пореске управе.“

4. Фаворизовање великих компанија

Део стручне јавности је у својим коментарима посебно означило велике компаније односно велике трговинске ланце као субјекте код којих се поставља питање могућности вођења нових ПДВ евиденција.

Наше мишљење је супротно овоме: сматрамо да би највеће проблеме због нових ПДВ евиденција имала мала и микро правна лица, којих и има убедљиво највише у Србији. Указујемо на чињеницу да не би било добро да на било који начин велике компаније буду фаворизоване приликом доношења измена правилника.

Да нису велике компаније те које у оваквим ситуацијама треба да буду фаворизоване очигледно је и из анализе Европске комисије која закључује да су трошкови евиденција и пореских пријава ПДВ мерени процентом годишњег прихода знатно виши за мала и средња предузећа:

„Трошкови подношења ПДВ пријаве (нпр. прикупљање и евидентирање информација, попуњавање поља пријаве, подношење итд.), иако су велики за велика предузећа у апсолутном смислу због великог броја трансакција, сложенијих ПДВ питања и опсежнијих интерних контрола, као проценат годишњег прихода су знатно виши за мала и средња предузећа.“

5. Саопштење Министарства финансија

Током протекле недеље Министарство финансија је једном броју заинтересованих као одговор на постављена питања у вези новог правилника о евиденцији ПДВ послало исти одговор који личи на саопштење за јавност (цео текст можете прочитати овде). У наставку преносимо делове саопштења:

„Доношење Правилника … има за циљ, пре свега, да Пореској управи обезбеди знатно боље сагледавање пословних активности обвезника ПДВ, чиме ће се унапредити ефикасност контрола као и наплате пореза…“

„… наизглед потпуно нова евиденција ПДВ, суштински и у највећој мери, представља рашчлањавање података за које и сада постоји обавеза вођења евиденције.“

„Тренутно се у Министарству финансија разматрају предлози који се односе на Правилник тако да ће се у кратком временском периоду одлучити који ће се прихватити уколико не одступају од основног циља Правилника. Предлози који не доприносе успостављању адекватних механизама државе у борби против сиве економије, као једног од основних циљева Владе, не могу бити прихваћени.“

Овакве изјаве и закључци нису аргументовани, јер нити је урађена детаљна анализа ефеката нити постоје слична искуства у земљама ЕУ јер никад нико није уводио овако детаљне евиденције ПДВ. Такође је нејасно којом методом се утврђује могући допринос појединих предлога борби против сиве економије.

У анализи Европске комисије (пратећа документација предлога за допуну директиве о порезу на додату вредност из октобра 2013. године) каже се:

„… не постоји очигледна негативна корелација између броја поља која се попуњавају у ПДВ пријави и тзв. ПДВ јаза („VAT gap“ – разлика између теоријски могућих и прикупљених прихода од ПДВ) у одређеној земљи…“

Дакле, истраживања ЕУ јасно кажу да повећање броја поља у ПДВ пријави ни на који начин не доприноси повећању наплате ПДВ, што је супротно изјави Министарства финансија.

Повезани текстови

- Смањење основице и ПДВ – евидентирање на СЕФ и у ПОПДВ од стране добављача и купца

- Евидентирање у ПОПДВ улазне фактуре која није евидентирана у ЕПП јер је издата након 10. у месецу

- Потврда из Министарства финансија – не постоји обавеза „слагања“ Евиденције претходног пореза у СЕФ и обрасца ПОПДВ

- Да ли постоји право на одбитак претходног пореза по основу фискалног рачуна за промет када је претходно извршено авансно плаћање а није издат авансни рачун?

- Евидентирање претпостављеног износа и разлике у СЕФ и ПОПДВ када је порески дужник прималац добара и услуга