Садржај

- 1. Велики трошкови за привредне субјекте — минимум 18,5 милиона евра

- 2. Наша ПДВ пријава је 3 пута обимнија од најобимније у ЕУ и 7 пута обимнија од просечне у ЕУ

- 3. Нови правилник неће допринети бољој наплати пореза и сузбијању сиве економије

- 4. У Немачкој су евиденције и пријава знатно једноставније

- 5. Приликом доношења измена закона о ПДВ 2015. није било речи о измени ПДВ евиденција

- 6. Нови правилник нема никакве везе са усклађивањем са ЕУ или њиховим смерницама и предлозима

Од објављивања новог правилника о евиденцији ПДВ („Службени гласник РС“ број 80 од 30.09.2016. године) заинтересована јавност још није успела да сазна ниједан аргумент у корист доношења новог правилника.

Могле су се чути само следеће изјаве које су нетачне или представљају замену теза:

„То је због усклађивања са Европском унијом“

„То ће допринети ефикаснијој наплати пореза“

„У Немачкој су те евиденције још компликованије“

„То је само рашчлањивање већ постојећих евиденција“

„Сви потребни подаци већ постоје у књиговодству (или у софтверу)“

„Не попуњавају сви сва поља у пријави“ итд.

У наставку дајемо 6 аргумената против новог правилника о евиденцији ПДВ:

1. Велики трошкови за привредне субјекте — минимум 18,5 милиона евра

2. Наша ПДВ пријава је 3 пута обимнија од најобимније у ЕУ и 7 пута обимнија од просечне у ЕУ

3. Нови правилник неће допринети бољој наплати пореза и сузбијању сиве економије

4. У Немачкој су евиденције и пријава знатно једноставније

5. Приликом доношења измена закона о ПДВ 2015. није било речи о измени ПДВ евиденција

6. Нови правилник нема никакве везе са усклађивањем са ЕУ или њиховим смерницама и предлозима

Напомена: посебно наглашавамо да наведени аргументи немају никакве везе са чланом 2. став 4. тачка 1) новог правилника (одредба о називима, количинама и сл.) и да овај текст претпоставља непостојање те одредбе (од стране Министарства финансија је јасно указано да ова одредба није ни требала да уђе у текст правилника).

1. Велики трошкови за привредне субјекте — минимум 18,5 милиона евра

Да, минимална процена додатних трошкова (у складу са анализом Европске комисије1) износи 18,5 милиона евра.

Анализа Европске комисије је служила као основ за предлог увођења јединствене пореске пријаве ПДВ за земље Европске уније.

У тој анализи се процењује да би једнократни трошкови по једном привредном субјекту износили 150 евра:

„Претпостављајући додатне трошкове подешавања и пребацивања на око 150 евра по компанији, укупни једнократни трошкови подешавања и пребацивања за 30 милиона компанија би износили до 4,25 милијарде евра.“

У случају Србије: 125.000 ПДВ обвезника x 150 евра = 18,75 милиона евра

Два су разлога зашто кажемо да је ово минимална процена:

- У ЕУ је сходно том предлогу требало да се пређе са садашњих просечно 39 поља у пореској пријави на 36 поља (колико је предложено од стране Европске комисије). У Србији се прелази са 17 на 297 поља (пријава 17 + преглед 280).

- У анализи су рачунати једнократни трошкови, а у Србији би постојали и трошкови који се понављају – пре свега мислимо на трошкове радне снаге приликом опредељивања података за детаљнију ПДВ евиденцију.

Посебно указујемо на чињеницу да су трошкови евиденција и пореских пријава ПДВ (процентуално у односу на приход) знатно виши за мала и средња предузећа1:

„Трошкови подношења ПДВ пријаве (нпр. прикупљање и евидентирање информација, попуњавање поља пријаве, подношење итд.), иако су велики за велика предузећа у апсолутном смислу због великог броја трансакција, сложенијих ПДВ питања и опсежнијих интерних контрола, као проценат годишњег прихода су знатно виши за мала и средња предузећа.“

1 European Commission: Impact Assessment Accompanying the document Proposal for a Council Directive amending Directive 2006/112/EC on the common system of value added tax as regards a standard VAT return, 2013.

2. Наша ПДВ пријава је 3 пута обимнија од најобимније у ЕУ и 7 пута обимнија од просечне у ЕУ

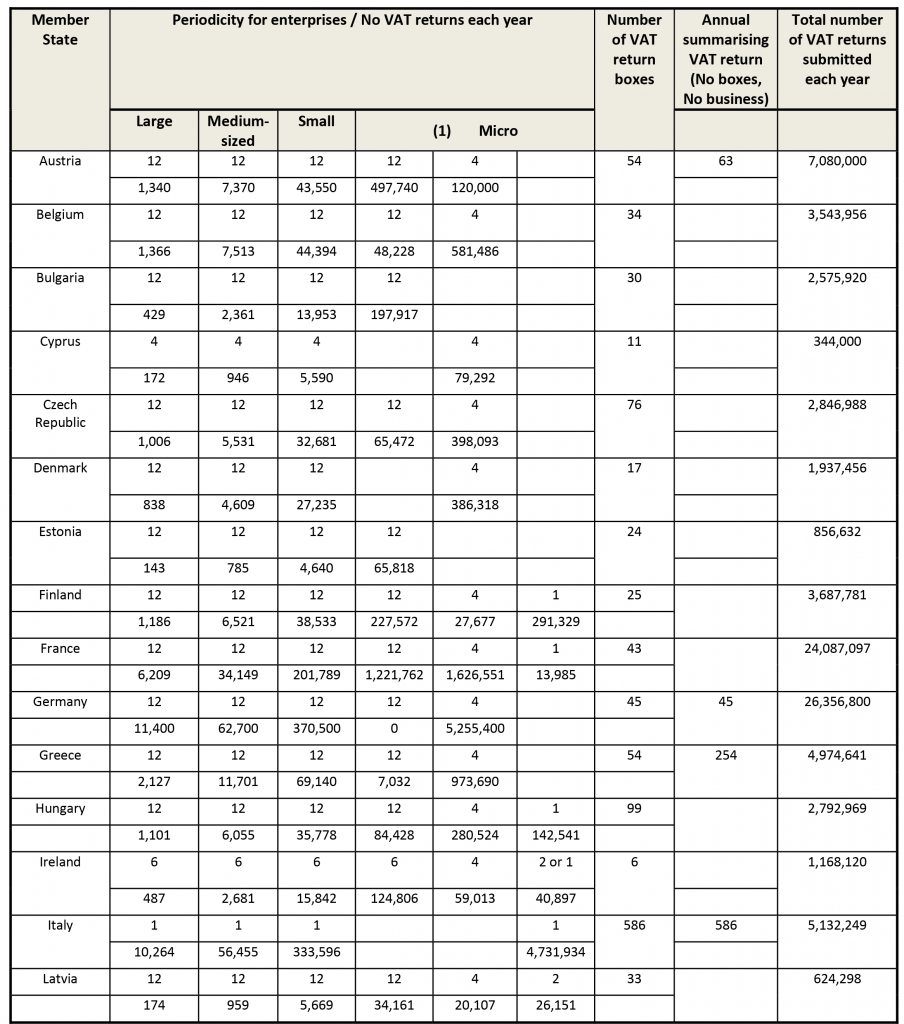

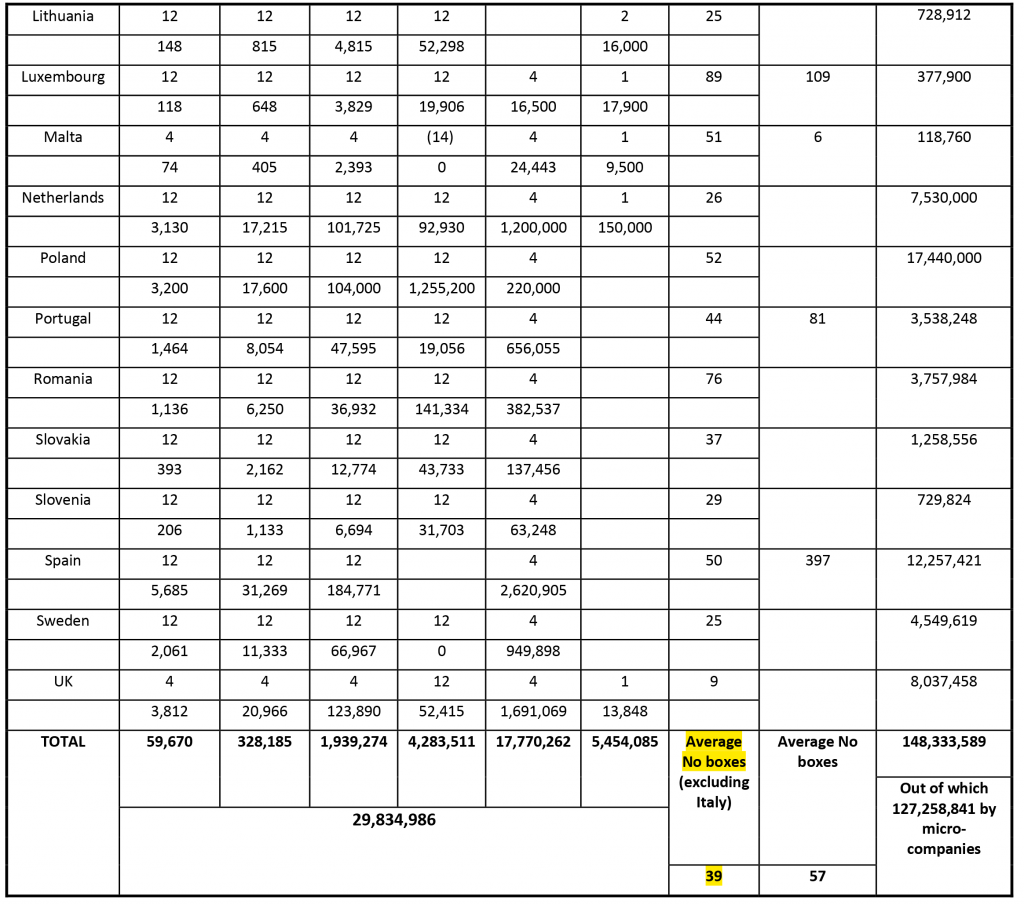

Не, просек поља у пореској пријави ПДВ у земљама ЕУ1 које имају месечне и тромесечне пријаве износи 39 а број поља код нас је 297 (пријава 17 + преглед 280).

Најмањи број поља је у Ирској – 6 а највећи број у Мађарској – 99.

Поља у пореској пријави се попуњавају из података у ПДВ евиденцијама, па закључујемо да ни у једној земљи ЕУ не постоје детаљне евиденције ПДВ какве су предвиђене новим правилником.

3. Нови правилник неће допринети бољој наплати пореза и сузбијању сиве економије

Неће. О томе јасно говори закључак из анализе Европске комисије1 да већи број поља у ПДВ пријави не доприноси бољој наплати ПДВ-а.

Изјаве да ће нови правилник допринети ефикаснијој наплати пореза и борби против сиве економије немају основа. Код нас није урађена детаљна стручна анализа која би то показала а не постоје ни искуства у ЕУ која то потврђују.

Извод из анализе Европске комисије1:

„Нема доказа који указују да постоји веза између броја поља која се попуњавају у ПДВ пријави и ПДВ јаза (VAT gap) у одређеној земљи.“

VAT gap представља разлику између теоријски могућих и прикупљених прихода од ПДВ2. Може се исказивати у апсолутном износу или процентуално (нижи проценат – боље, виши проценат – лошије).

На основу података из анализе Европске комисије3 из 2015. године о VAT gap приредили смо следећу табелу, која показује да број поља у ПДВ пријави ни тренутно ни на дужи рок не утиче на ефикасније прикупљање прихода од ПДВ:

| Земља | Број поља у ПДВ пријави | VAT Gap % | ||||

| 2009. | 2010. | 2011. | 2012. | 2013. | ||

| Аустрија | 54 | 9.4 | 11.5 | 12.6 | 11.1 | 11.4 |

| Белгија | 34 | 13.1 | 11.4 | 11.1 | 11.2 | 10.5 |

| Бугарска | 30 | 25.0 | 22.0 | 24.2 | 18.5 | 17.2 |

| Чешка | 76 | 22.6 | 25.5 | 20.4 | 23.6 | 22.4 |

| Данска | 17 | 7.8 | 8.2 | 8.6 | 8.5 | 9.3 |

| Естонија | 24 | 9.8 | 11.0 | 12.1 | 13.3 | 16.8 |

| Финска | 25 | 3.2 | 6.9 | 3.6 | 2.9 | 4.1 |

| Француска | 43 | 13.0 | 8.2 | 7.0 | 9.4 | 8.9 |

| Немачка | 45 | 9.4 | 9.6 | 10.5 | 10.6 | 11.2 |

| Грчка | 54 | 33.7 | 30.3 | 37.9 | 33.4 | 34.0 |

| Мађарска | 99 | 23.7 | 24.0 | 23.0 | 24.1 | 24.4 |

| Ирска | 6 | 14.2 | 11.1 | 13.5 | 11.2 | 10.6 |

| Летонија | 33 | 43.0 | 35.2 | 37.5 | 33.8 | 29.8 |

| Литванија | 25 | 43.7 | 38.4 | 36.5 | 36.5 | 37.7 |

| Луксембург | 89 | 2.7 | 2.8 | 3.9 | 5.4 | 5.1 |

| Малта | 51 | 24.0 | 28.1 | 29.4 | 31.0 | 26.4 |

| Холандија | 26 | 7.9 | 0.5 | 4.0 | 4.4 | 4.2 |

| Пољска | 52 | 20.8 | 18.1 | 18.7 | 25.3 | 26.7 |

| Португал | 44 | 14.5 | 12.1 | 12.8 | 8.7 | 9.0 |

| Румунија | 76 | 49.8 | 45.1 | 42.0 | 42.9 | 41.1 |

| Словачка | 37 | 34.4 | 35.8 | 31.2 | 38.6 | 34.9 |

| Словенија | 29 | 12.9 | 10.8 | 8.6 | 9.1 | 5.8 |

| Шпанија | 50 | 35.1 | 12.4 | 17.4 | 17.0 | 16.5 |

| Шведска | 25 | 3.4 | 3.1 | 3.9 | 4.8 | 4.3 |

| Велика Британија | 9 | 13.4 | 11.7 | 10.1 | 10.5 | 9.8 |

2 European Commission, Fiscalis 2020 – Tax Gap Project Group: The Concept of Tax Gaps – Report on VAT Gap Estimations, 2016.

3 European Commission: Study to quantify and analyze the VAT Gap in the EU Member States, 2015.

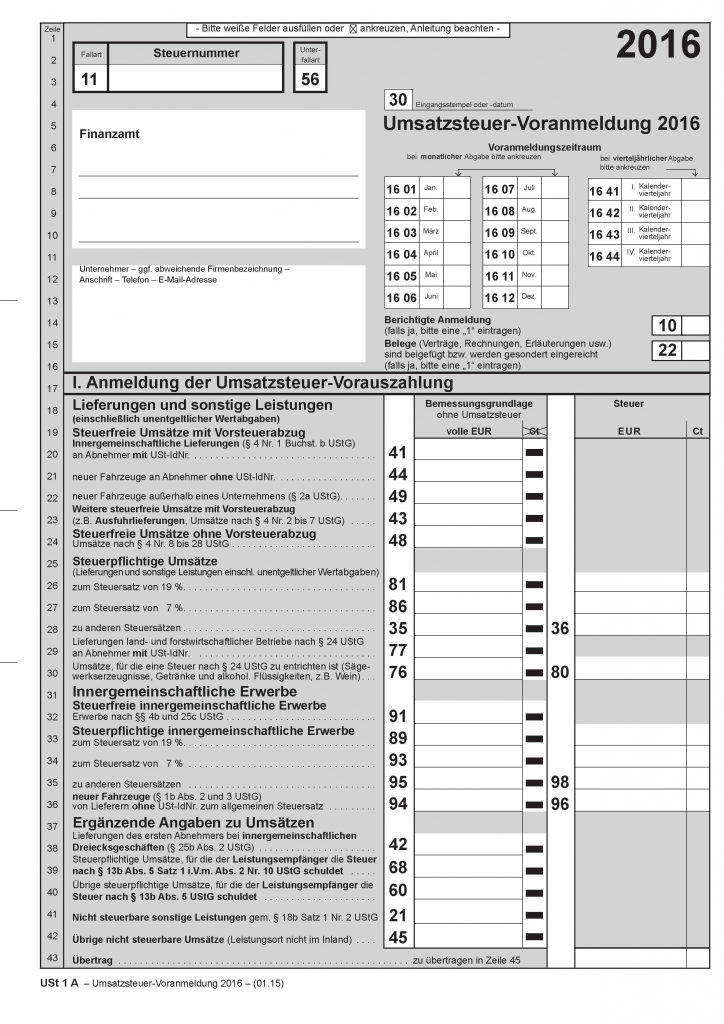

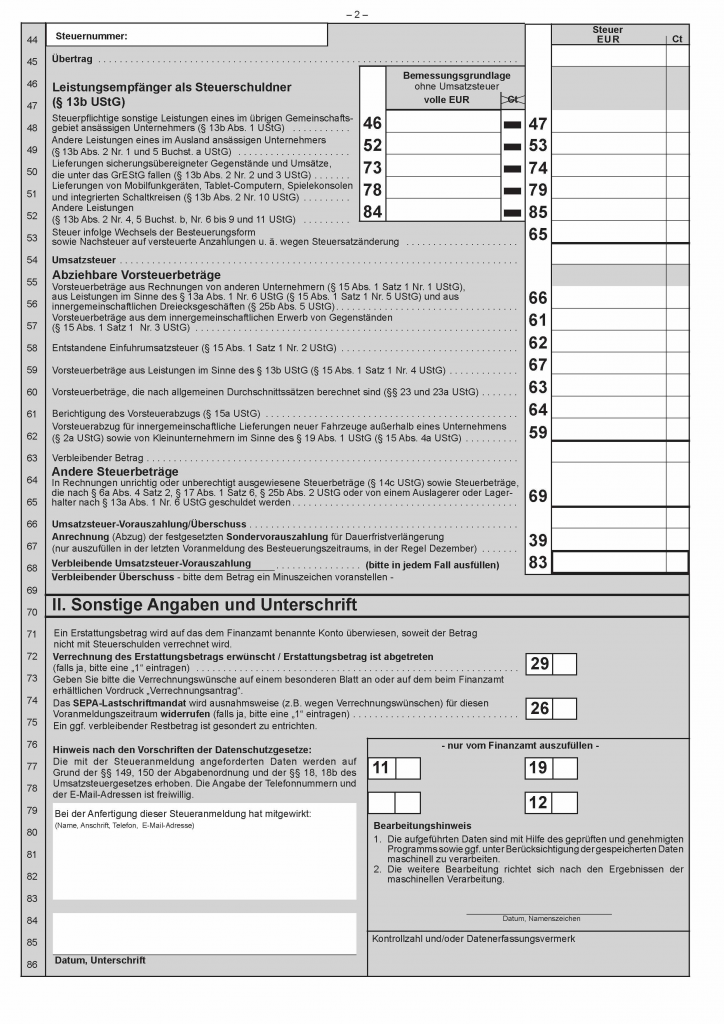

4. У Немачкој су евиденције и пријава знатно једноставније

Нису. Немачка пријава има 45 поља (наша 297 поља) а ПДВ евиденције су објашњене у једном члану закона4 (код нас нови правилник има 16 страна).

Немачке ПДВ евиденције су мање обимне и од досадашњих ПДВ евиденција у Србији, а камоли од оних предвиђених новим правилником.

У наставку приказујемо образац немачке ПДВ пријаве (Напомена: 7 поља под насловом „Innergemeinschaftliche Erwerbe“ приказују податке о промету у оквиру ЕУ):

4 Umsatzsteuergesetz (UStG): § 22 Aufzeichnungspflichten – линк

5. Приликом доношења измена закона о ПДВ 2015. није било речи о измени ПДВ евиденција

Није. У писаном образложењу предлога закона и у Вашем обраћању посланицима поводом нове пореске пријаве било је речи само о новој пријави на основу већ постојећих евиденција и без додатних трошкова.

У наставку издвајамо део Вашег обраћања5 у Скупштини Србије приликом образлагања предлога закона октобра 2015. године:

„По постојећем правилнику о евиденцији порески обвезници то иначе раде…“ (1:05 – 1:12)

„Значи, тај обрачун већ постоји, он се ради са стране, али се не подноси Пореској управи…“ (1:22 – 1:29)

„Да оно што се зове трошак поштовања закона треба да остане исти или да се смањи. Ако погрешимо у томе, прихватам критику…“ (1:53 – 2:01)

„То нема допунских трошкова пошто он то већ ради…“ (2:24 – 2:28)

У наставку издвајамо делове писаног образложења предлога закона6 из октобра 2015:

„Такође, у циљу спречавања евентуалних злоупотреба и истовремено обезбеђивања унапређења контроле ПДВ од стране Пореске управе, предлажу се измене које се односе на обавезу сачињавања прегледа обрачуна ПДВ и његовог достављања уз пореску пријаву.“

„Какве трошкове ће примена овог закона створити грађанима и привреди (нарочито малим и средњим правним лицима)?

Примена овог закона не би требало да створи додатне трошкове грађанима и привреди.“„Да ли су позитивне последице доношења закона такве да оправдавају трошкове које ће он створити?

С обзиром да примена овог закона не би требало да створи додатне трошкове, није потребно посебно образлагати да ли су позитивне последице доношења закона такве да оправдавају трошкове које ће он створити.“

На основу анализе искустава у Европској унији и старог правилника о евиденцији ПДВ закључујемо да се на основу података из старог правилника може креирати ПДВ пријава која би била на нивоу најобимнијих у Европској Унији.

5 Део говора министра финансија Душана Вујовића у Скупштини Србије поводом измена и допуна закона о ПДВ, 2015 – линк

6 Предлог закона о изменама и допунама Закона о порезу на додату вредност, 2015.

6. Нови правилник нема никакве везе са усклађивањем са ЕУ или њиховим смерницама и предлозима

Никако. Директива Савета ЕУ о ПДВ7 прописује само минималне услове у вези са евиденцијама и пријавом. Смернице и предлози ЕУ поводом ПДВ евиденција су значајно другачији у односу на оно што добијамо новим правилником.

Најновије анализе Европске комисије у вези са ПДВ и предлозима за „јединствени ПДВ простор у ЕУ“8 никако не говорe у прилог новом правилнику:

„Једноставно додавање нових обавеза и провера како би се решио проблем пореских превара само ће додатно увећати трошкове усаглашавања и правну несигурност за све привредне субјекте, укључујући и оне који поштују прописе…“

7 Council Directive 2006/112/EC of 28 November 2006 on the common system of value added tax

8 Communication from the Commission to the European Parliament, the Council and the European Economic and Social Committee on an action plan on VAT, 2016.

Повезани текстови

- Евидентирање у ПОПДВ улазне фактуре која није евидентирана у ЕПП јер је издата након 10. у месецу

- Потврда из Министарства финансија – не постоји обавеза „слагања“ Евиденције претходног пореза у СЕФ и обрасца ПОПДВ

- Да ли постоји право на одбитак претходног пореза по основу фискалног рачуна за промет када је претходно извршено авансно плаћање а није издат авансни рачун?

- Евидентирање претпостављеног износа и разлике у СЕФ и ПОПДВ када је порески дужник прималац добара и услуга

- Сторнирана улазна фактура и нова улазна фактура – евидентирање у ЕПП на СЕФ и у ПОПДВ