Sadržaj

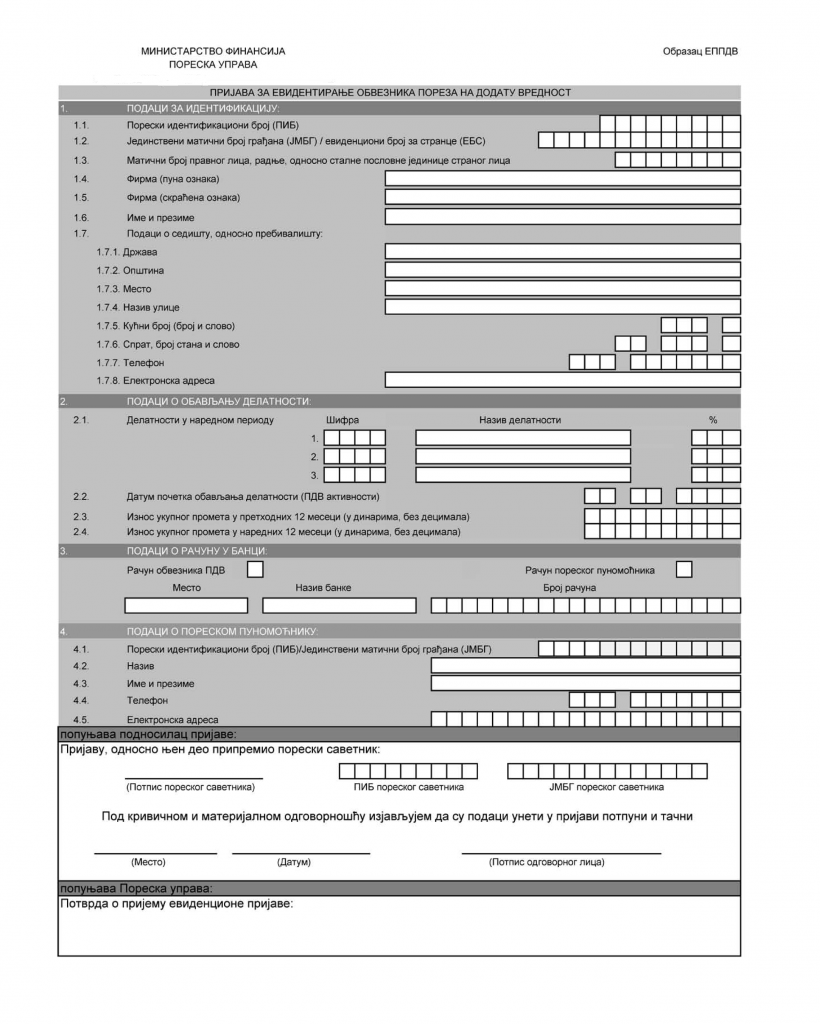

- Obrazac EPPDV – Prijava za evidentiranje obveznika poreza na dodatu vrednost

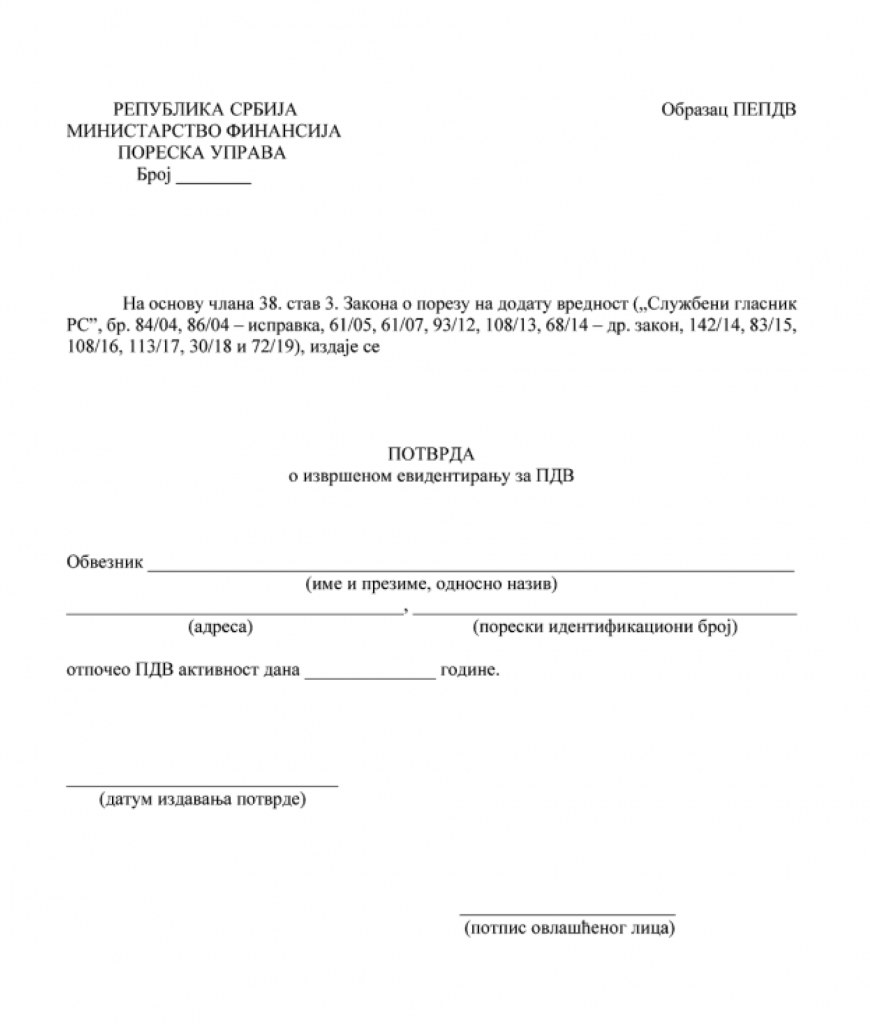

- Obrazac PEPDV – Potvrda o izvršenom evidentiranju za PDV

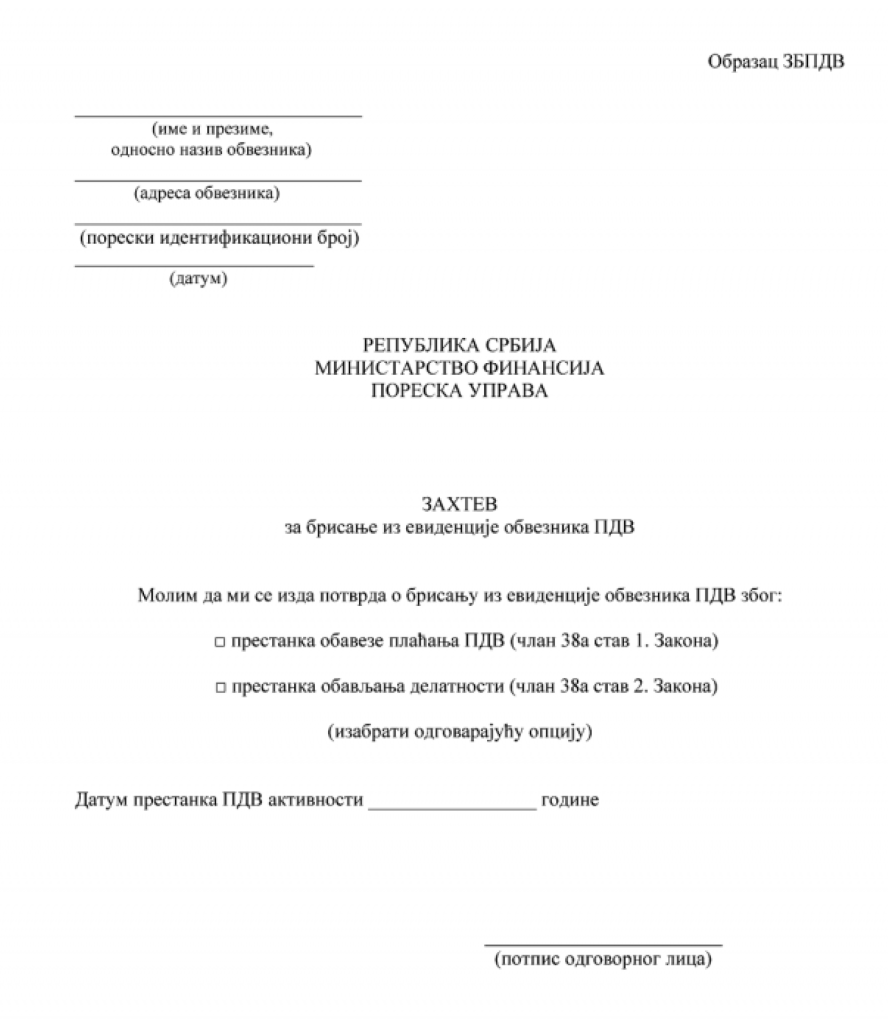

- Obrazac ZBPDV – Zahtev za brisanje iz evidencije obveznika PDV

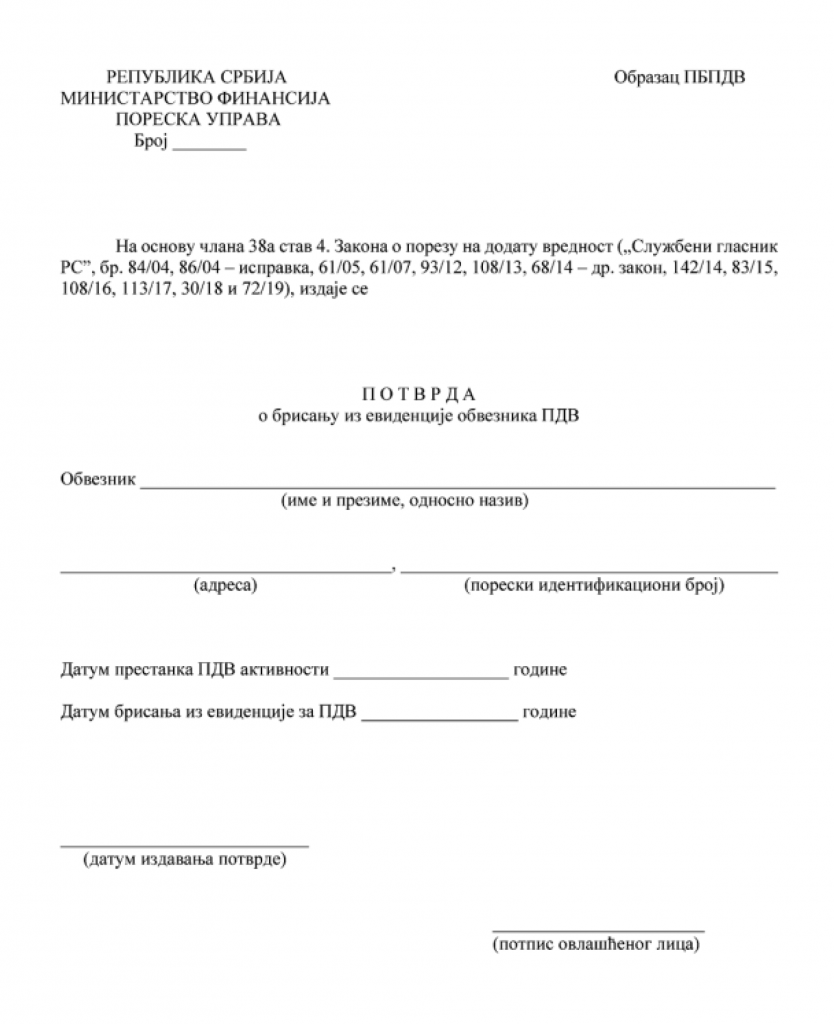

- Obrazac PBPDV – Potvrda o brisanju iz evidencije obveznika PDV

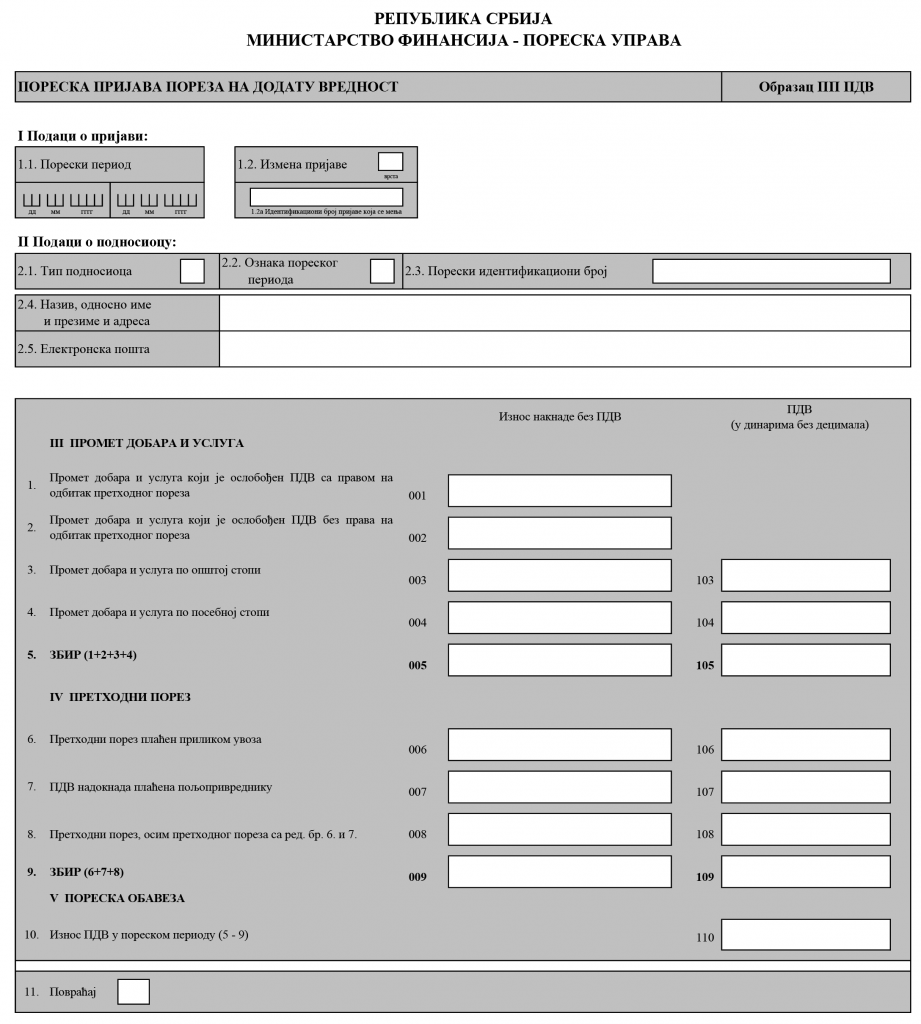

- Obrazac PP PDV – Poreska prijava poreza na dodatu vrednost

„Službeni glasnik RS“, broj 123/2012, 115/2013, 66/2014, 86/2015, 11/2016, 60/2018, 47/2019, 50/2019 i 94/2019

Prečišćen tekst propisa

Član 1.

Ovim pravilnikom uređuju se oblik i sadržina prijave za evidentiranje obveznika poreza na dodatu vrednost (u daljem tekstu: evidenciona prijava), postupak evidentiranja i brisanja iz evidencije obveznika PDV, oblik i sadržina poreske prijave poreza na dodatu vrednost (u daljem tekstu: poreska prijava), kao i sadržina popisne liste o izvršenom popisu dobara koju sačinjava obveznik koji je podneo zahtev za brisanje iz evidencije za PDV (u daljem tekstu: popisna lista).

Član 2.

Evidenciona prijava podnosi se Poreskoj upravi u elektronskom obliku preko portala Poreske uprave (u daljem tekstu: nadležni poreski organ).

Lice koje se registruje za obavljanje delatnosti kod Agencije za privredne registre može da, prilikom podnošenja registracione prijave za registraciju osnivanja subjekata i registraciju subjekata u jedinstveni registar poreskih obveznika u skladu sa pravilnikom kojim se uređuje dodela poreskog identifikacionog broja pravnim licima, preduzetnicima i drugim subjektima za čiju je registraciju nadležna Agencija za privredne registre, podnese evidencionu prijavu Poreskoj upravi preko Agencije za privredne registre.

Član 3.

Evidenciona prijava podnosi se na Obrascu EPPDV – Prijava za evidentiranje obveznika poreza na dodatu vrednost, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Izuzetno od stava 1. ovog člana, lice iz člana 2. stav 2. ovog pravilnika podnosi evidencionu prijavu na Obrascu JRPPS – Jedinstvena registraciona prijava osnivanja pravnih lica i drugih subjekata i registracije u jedinstveni registar poreskih obveznika koji je propisan pravilnikom kojim se uređuje dodela poreskog identifikacionog broja pravnim licima, preduzetnicima i drugim subjektima za čiju je registraciju nadležna Agencija za privredne registre.

Član 4.

Obrazac EPPDV sadrži podatke o licu koje se evidentira za obavezu plaćanja PDV (u daljem tekstu: podnosilac evidencione prijave), i to:

1) za identifikaciju;

2) o obavljanju delatnosti;

3) o računu u banci;

4) o poreskom punomoćniku.

Član 5.

U delu 1. Obrasca EPPDV, koji se odnosi na podatke za identifikaciju podnosioca evidencione prijave, iskazuje se:

1) pod rednim brojem 1.1. – poreski identifikacioni broj (PIB) iz potvrde o dodeljenom PIB-u i izvršenoj registraciji, odnosno iz Obrasca REG – Potvrda o izvršenoj registraciji – popunjavaju pravna lica, preduzetnici i stalne poslovne jedinice stranog lica;

2) pod rednim brojem 1.2. – jedinstveni matični broj građana (JMBG) iz Obrasca – Lična karta, izdatog od nadležnog organa, odnosno evidencioni broj za strance (EBS) koji je dodelio nadležni organ Republike Srbije – popunjavaju poljoprivrednici i druga fizička lica;

3) pod rednim brojem 1.3. – matični broj lica (pravnog lica, radnje, odnosno stalne poslovne jedinice stranog lica) iz Registra jedinica razvrstavanja – popunjavaju pravna lica, preduzetnici i stalne poslovne jedinice stranog lica;

4) pod rednim brojem 1.4. – firma (puna oznaka), u obliku u kome je navedena u statutu, odnosno registrovana kod organa nadležnog za registraciju – popunjavaju pravna lica, preduzetnici i stalne poslovne jedinice stranog lica;

5) pod rednim brojem 1.5. – firma (skraćena oznaka), u obliku u kome je navedena u statutu, odnosno registrovana kod organa nadležnog za registraciju – popunjavaju pravna lica, preduzetnici i stalne poslovne jedinice stranog lica;

6) pod rednim brojem 1.6. – ime i prezime podnosioca evidencione prijave – popunjavaju poljoprivrednici i druga fizička lica;

7) pod rednim brojem 1.7. – podaci o sedištu, odnosno prebivalištu – popunjava podnosilac evidencione prijave, i to:

(1) pod rednim brojem 1.7.1. – država u kojoj je sedište, odnosno prebivalište podnosioca evidencione prijave,

(2) pod rednim brojem 1.7.2. – opština u kojoj je sedište, odnosno prebivalište podnosioca evidencione prijave,

(3) pod rednim brojem 1.7.3. – mesto u kojem je sedište, odnosno prebivalište podnosioca evidencione prijave,

(4) pod rednim brojem 1.7.4. – naziv ulice u kojoj je sedište, odnosno prebivalište podnosioca evidencione prijave,

(5) pod rednim brojem 1.7.5. – kućni broj (broj i slovo, ukoliko postoji slovna oznaka uz broj) u ulici u kojoj je sedište, odnosno prebivalište podnosioca evidencione prijave,

(6) pod rednim brojem 1.7.6. – sprat, broj stana i slovo (ukoliko postoji slovna oznaka uz broj) stana u kojem je sedište, odnosno prebivalište podnosioca evidencione prijave,

(7) pod rednim brojem 1.7.7. – broj telefona u sedištu, odnosno prebivalištu podnosioca evidencione prijave,

(8) pod rednim brojem 1.7.8. – elektronska adresa podnosioca evidencione prijave.

Podaci pod red. br. 1.3, 1.4. i 1.5. nisu obavezni za podnosioca evidencione prijave koji tim podacima u skladu sa zakonom ne raspolaže.

U delu 2. Obrasca EPPDV, koji se odnosi na podatke o obavljanju delatnosti, unosi se:

1) pod rednim brojem 2.1. – šifre i nazivi delatnosti za koje podnosilac evidencione prijave procenjuje da će u narednom periodu po osnovu obavljanja tih delatnosti ostvariti najveći promet i procenat učešća tih delatnosti u prometu dobara i usluga koji će biti izvršen u Republici Srbiji i inostranstvu, sa pravom i bez prava na odbitak prethodnog poreza;

2) pod rednim brojem 2.2. – datum početka obavljanja delatnosti koja podleže PDV (PDV aktivnosti);

3) pod rednim brojem 2.3. – iznos ukupnog prometa, bez PDV, u prethodnih 12 meseci – popunjavaju podnosioci evidencione prijave koji su obavljali delatnost u tom ili kraćem periodu;

4) pod rednim brojem 2.4. – iznos očekivanog ukupnog prometa, bez PDV, u narednih 12 meseci.

Ukupnim prometom, bez PDV, iz stava 3. tač. 3) i 4) ovog člana smatra se ukupan promet utvrđen u skladu sa članom 33. stav 6. Zakona o porezu na dodatu vrednost („Službeni glasnik RS“, br. 84/04, 86/04 – ispravka, 61/05, 61/07, 93/12, 108/13, 68/14 – dr. zakon, 142/14, 83/15, 108/16, 113/17, 30/18 i 72/19 – u daljem tekstu: Zakon).

U delu 3. Obrasca EPPDV, koji se odnosi na podatke o računu u banci, unose se podaci o mestu u kome se nalazi banka, nazivu banke kod koje podnosilac evidencione prijave ima račun i broju računa u toj banci, na koji će nadležni poreski organ vršiti povraćaj PDV.

Izuzetno od stava 5. ovog člana, ako se podnosilac evidencione prijave – strano lice opredeli da mu se povraćaj PDV vrši na račun u banci njegovog poreskog punomoćnika, u delu 3. Obrasca EPPDV unose se podaci o računu u banci poreskog punomoćnika.

Polje – račun obveznika PDV, odnosno polje – račun poreskog punomoćnika označava se oznakom „x“ u zavisnosti od opredeljenja podnosioca evidencione prijave na koji će se račun vršiti povraćaj PDV.

U delu 4. Obrasca EPPDV, koji se odnosi na podatke o poreskom punomoćniku stranog lica, unose se:

1) pod rednim brojem 4.1. – poreski identifikacioni broj (PIB), odnosno jedinstveni matični broj građana (JMBG) poreskog punomoćnika;

2) pod rednim brojem 4.2. – naziv poreskog punomoćnika;

3) pod rednim brojem 4.3. – ime i prezime poreskog punomoćnika;

4) pod rednim brojem 4.4. – broj telefona poreskog punomoćnika;

5) pod rednim brojem 4.5. – elektronska adresa poreskog punomoćnika.

Član 6.

Poreska uprava izdaje potvrdu o izvršenom evidentiranju za PDV na Obrascu PEPDV – Potvrda o izvršenom evidentiranju za PDV, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Potvrda iz stava 1. ovog člana dostavlja se u elektronskom obliku preko portala Poreske uprave.

Član 7.

Ako se nakon podnošenja evidencione prijave promene podaci iskazani u evidencionoj prijavi, a koji su od značaja za oporezivanje, obveznik obaveštava Poresku upravu o nastalim promenama u elektronskom obliku preko portala Poreske uprave.

Podacima od značaja za oporezivanje iz stava 1. ovog člana smatraju se podaci o identifikaciji podnosioca evidencione prijave, iznosu ukupnog prometa, bez PDV, kao i podaci o poreskom punomoćniku.

Obveznik obaveštava Poresku upravu o promeni iznosa ukupnog prometa, bez PDV, u slučaju kada zbog promene tog iznosa dolazi do promene poreskog perioda, u elektronskom obliku preko portala Poreske uprave.

Član 8.

Obveznik iz člana 38a st. 1. i 2. Zakona podnosi Poreskoj upravi zahtev za brisanje iz evidencije obveznika PDV u kalendarskom mesecu u kojem je prestao da obavlja PDV aktivnost, u elektronskom obliku preko portala Poreske uprave.

Zahtev iz stava 1. ovog člana podnosi se na Obrascu ZBPDV – Zahtev za brisanje iz evidencije obveznika PDV, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Član 9.

Uz zahtev za brisanje iz evidencije obveznika PDV obveznik podnosi popisnu listu u elektronskom obliku, u PDF formatu, preko portala Poreske uprave i poresku prijavu u skladu sa ovim pravilnikom za period od dana početka poreskog perioda u kojem je podnet zahtev za brisanje do dana prestanka obavljanja PDV aktivnosti.

Popisna lista iz stava 1. ovog člana sadrži podatke o:

1) opremi za vršenje delatnosti koju obveznik poseduje na dan prestanka PDV aktivnosti, a za koju postoji obaveza ispravke odbitka prethodnog poreza;

2) objektima za vršenje delatnosti, koje obveznik poseduje na dan prestanka PDV aktivnosti, a za koje postoji obaveza ispravke odbitka prethodnog poreza;

3) drugim dobrima koje obveznik poseduje na dan prestanka PDV aktivnosti, a po osnovu kojih je imao pravo na odbitak prethodnog poreza, odnosno po osnovu kojih ima obavezu obračunavanja PDV kao poreski dužnik iz člana 10. stav 2. tačka 6) Zakona;

4) ulaganjima u objekte za koje postoji obaveza ispravke odbitka prethodnog poreza na dan prestanka PDV aktivnosti;

5) ulaganjima u objekte za koja bi postojala obaveza ispravke odbitka prethodnog poreza da su završena do dana prestanka PDV aktivnosti;

6) datim avansnim sredstvima po osnovu kojih je imao pravo na odbitak prethodnog poreza.

Podaci o opremi i objektima iz stava 2. tač. 1) i 2) ovog člana su podaci o:

1) nazivu i opisu opreme, odnosno vrsti, opisu i lokaciji objekata;

2) nabavnoj ceni, odnosno ceni koštanja opreme, odnosno objekata, bez PDV;

3) iznosu PDV koji je obveznik imao pravo da odbije po osnovu nabavke, odnosno proizvodnje opreme, odnosno objekata;

4) momentu prve upotrebe opreme, odnosno objekata;

5) iznosu ispravljenog odbitka prethodnog poreza za opremu, odnosno objekte.

Podaci o drugim dobrima iz stava 2. tačka 3) ovog člana su podaci o:

1) nazivu i vrsti dobara;

2) količini dobara;

3) nabavnoj ceni, odnosno ceni koštanja dobara, bez PDV;

4) iznosu PDV koji je obveznik imao pravo da odbije po osnovu nabavke, odnosno proizvodnje dobara, odnosno po osnovu kojih ima obavezu obračunavanja PDV kao poreski dužnik iz člana 10. stav 2. tačka 6) Zakona.

Podaci o ulaganjima u objekte iz stava 2. tačka 4) ovog člana su podaci o:

1) vrsti, opisu i lokaciji objekta u koji je izvršeno ulaganje;

2) vrednosti izvršenog ulaganja u objekte, bez PDV;

3) datumu završetka ulaganja u objekte;

4) iznosu PDV koji je obveznik imao pravo da odbije po osnovu ulaganja u objekte;

5) iznosu ispravljenog odbitka prethodnog poreza za ulaganja u objekte.

Podaci o ulaganjima u objekte iz stava 2. tačka 5) ovog člana su podaci o:

1) vrsti, opisu i lokaciji objekta u koji je izvršeno ulaganje;

2) vrednosti izvršenog ulaganja u objekte, bez PDV;

3) iznosu PDV koji je obveznik imao pravo da odbije kao prethodni porez po osnovu ulaganja u objekte.

Podaci o datim avansima iz stava 2. tačka 6) ovog člana su podaci o:

1) iznosu avansne uplate, bez PDV;

2) iznosu PDV obračunatog po osnovu avansne uplate;

3) iznosu PDV koji je obveznik imao pravo da odbije kao prethodni porez po osnovu avansne uplate.

Član 10.

Poreska uprava sprovodi postupak po zahtevu za brisanje iz evidencije obveznika PDV u okviru kojeg vrši kontrolu podataka iz popisne liste.

Prilikom sprovođenja postupka iz stava 1. ovog člana, Poreska uprava vodi računa da ne dođe do dvostrukog oporezivanja prometa dobara i usluga PDV, odnosno do neoporezivanja prometa dobara i usluga na koji treba da se plati PDV.

Ako su ispunjeni uslovi za brisanje iz evidencije obveznika PDV, a po izmirenju obaveza po osnovu PDV, Poreska uprava izdaje potvrdu o brisanju iz evidencije obveznika PDV u elektronskom obliku.

Potvrda iz stava 3. ovog člana izdaje se na Obrascu PBPDV – Potvrda o brisanju iz evidencije obveznika PDV, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Član 11.

Lica iz člana 50. Zakona podnose Poreskoj upravi poresku prijavu na Obrascu PPPDV – Poreska prijava poreza na dodatu vrednost, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Uz poresku prijavu iz stava 1. ovog člana, kao njen sastavni deo, podnosi se pregled obračuna PDV na Obrascu POPDV – pregled obračuna PDV za poreski period od __________ do _________ 20__. godine propisan pravilnikom kojim se uređuju oblik, sadržina i način vođenja evidencije o PDV i oblik i sadržina pregleda obračuna PDV (u daljem tekstu: Pravilnik o pregledu obračuna PDV), osim ako tim pravilnikom nije drukčije propisano.

Član 11a.

Poreska prijava, kao i izmenjena poreska prijava podnose se u elektronskom obliku, i to:

1) kao jedinstveni zapis iskazan XML jezikom, elektronskim putem preko portala Poreske uprave; ili

2) popunjavanjem poreske prijave u okviru korisničke aplikacije na portalu Poreske uprave.

Član 11b.

Ako poreska prijava sadrži nedostatke u pogledu formalne ispravnosti i matematičke tačnosti, Poreska uprava u elektronskom obliku obaveštava podnosioca prijave o tim nedostacima.

Poreska prijava iz stava 1. ovog člana ne smatra se podnetom.

Obaveštenje iz stava 1. ovog člana sadrži informaciju o formalnim nedostacima i matematičkim netačnostima.

Po dobijanju obaveštenja iz stava 1. ovog člana, podnosilac prijave je dužan da otkloni identifikovane nedostatke i podnese tako ispravljenu poresku prijavu.

Ispravljena poreska prijava iz stava 4. ovog člana ne smatra se izmenjenom poreskom prijavom.

Poreska prijava smatra se podnetom kada Poreska uprava potvrdi formalnu ispravnost i matematičku tačnost iskazanih podataka, dodeli broj prijave i u elektronskom obliku o tome dostavi obaveštenje podnosiocu prijave.

Član 12.

Obrazac PPPDV sadrži podatke o:

1) poreskoj prijavi;

2) podnosiocu prijave;

3) prometu dobara i usluga;

4) prethodnom porezu;

5) poreskoj obavezi.

Član 13.

U delu I Obrasca PP PDV iskazuju se podaci o poreskoj prijavi, i to:

1) u polje 1.1. – Poreski period, upisuje se datum početka i završetka poreskog perioda;

2) u polje 1.2. – Izmena prijave, upisuje se broj 1 ako se podnosi izmenjena poreska prijava u skladu sa zakonom kojim se uređuju poreski postupak i poreska administracija, u kom slučaju se u polje 1.2.a upisuje identifikacioni broj poreske prijave koja se menja.

Identifikacioni broj poreske prijave iz stava 1. tačka 2) ovog člana je:

1) identifikacioni broj poreske prijave, ako se menja poreska prijava podneta u elektronskom obliku;

2) broj bar koda, ako se menja poreska prijava koja nije podneta u elektronskom obliku.

U delu II Obrasca PP PDV iskazuju se podaci o podnosiocu poreske prijave, i to:

1) u polje 2.1. – Tip podnosioca, upisuje se oznaka 1 ako se poreska prijava podnosi za obveznika PDV, odnosno oznaka 2 ako se poreska prijava podnosi za poreskog dužnika koji nije obveznik PDV;

2) u polje 2.2. – Oznaka poreskog perioda, upisuje se oznaka 1 ako se poreska prijava podnosi za obveznika PDV za kojeg je poreski period kalendarski mesec ili poreskog dužnika koji nije obveznik PDV, odnosno oznaka 3 ako se poreska prijava podnosi za obveznika PDV za kojeg je poreski period kalendarsko tromesečje;

3) polja 2.3. – Poreski identifikacioni broj i 2.4. – Naziv, odnosno ime i prezime i adresa, popunjavaju se automatski na osnovu izbora ovlašćenog podnosioca poreske prijave;

4) u polje 2.5. – Elektronska pošta, upisuje se podatak o elektronskoj adresi podnosioca poreske prijave.

U delu III Obrasca PPPDV, koji podnosi obveznik PDV, iskazuju se podaci o iznosu osnovice, odnosno naknade za promet dobara i usluga i iznosu obračunatog PDV, a koji se iskazuju u odgovarajućim poljima Obrasca POPDV propisanog Pravilnikom o pregledu obračuna PDV (u daljem tekstu: Obrazac POPDV), u skladu sa tim pravilnikom, i to:

1) pod rednim brojem 1 – Promet dobara i usluga koji je oslobođen PDV sa pravom na odbitak prethodnog poreza, u polju 001 iskazuje se podatak o iznosu naknade za promet, a koji se iskazuje u polju 1.5 Obrasca POPDV;

2) pod rednim brojem 2 – Promet dobara i usluga koji je oslobođen PDV bez prava na odbitak prethodnog poreza, u polju 002 iskazuje se podatak o iznosu naknade za promet, a koji se iskazuje u polju 2.5 Obrasca POPDV;

3) pod rednim brojem 3 – Promet dobara i usluga po opštoj stopi:

(1) u polju 003 iskazuje se podatak o iznosu osnovice, odnosno naknade za promet, a koji se iskazuje u polju 5.1 Obrasca POPDV,

(2) u polju 103 iskazuje se podatak o iznosu obračunatog PDV, a koji se iskazuje u polju 5.3 Obrasca POPDV;

4) pod rednim brojem 4 – Promet dobara i usluga po posebnoj stopi:

(1) u polju 004 iskazuje se podatak o iznosu osnovice, odnosno naknade za promet, a koji se iskazuje u polju 5.4 Obrasca POPDV,

(2) u polju 104 iskazuje se podatak o iznosu obračunatog PDV, a koji se iskazuje u polju 5.5 Obrasca POPDV;

5) pod rednim brojem 5 – Zbir:

(1) u polju 005 iskazuje se podatak o ukupnom iznosu osnovice, odnosno naknade za promet, a koji se iskazuje u polju 5.6 Obrasca POPDV,

(2) u polju 105 iskazuje se podatak o ukupno obračunatom PDV, a koji se iskazuje u polju 5.7. Obrasca POPDV.

U delu IV Obrasca PPPDV, koji podnosi obveznik PDV, iskazuju se podaci o nabavljenim dobrima i uslugama i prethodnom porezu, a koji se iskazuju u odgovarajućim poljima Obrasca POPDV, u skladu sa Pravilnikom o pregledu obračuna PDV, i to:

1) pod rednim brojem 6 – Prethodni porez plaćen prilikom uvoza:

(1) u polju 006 iskazuje se podatak o vrednosti uvezenih dobara stavljenih u slobodan promet u skladu sa carinskim propisima, a koji se iskazuje u polju 6.3 Obrasca POPDV,

(2) u polju 106 iskazuje se podatak o iznosu prethodnog poreza po osnovu uvoza dobara (PDV plaćen pri uvozu dobara koji se može odbiti kao prethodni porez), a koji se iskazuje u polju 9a.1 Obrasca POPDV;

2) pod rednim brojem 7 – PDV naknada plaćena poljoprivredniku:

(1) u polju 007 iskazuje se podatak o iznosu naknade za dobra i usluge nabavljene od poljoprivrednika, a koji se iskazuje u polju 7.1 Obrasca POPDV,

(2) u polju 107 iskazuje se podatak o iznosu prethodnog poreza po osnovu nabavke dobara i usluga od poljoprivrednika (PDV nadoknada plaćena poljoprivredniku koja se može odbiti kao prethodni porez), a koji se iskazuje u polju 9a. 2 Obrasca POPDV;

3) pod rednim brojem 8 – Prethodni porez, osim prethodnog poreza sa red. br. 6. i 7:

(1) u polju 008 iskazuje se podatak o iznosu naknade, osnovice, odnosno vrednosti nabavljenih dobara i usluga, osim podataka pod red. br. 6. i 7, a koji se iskazuje u polju 8đ Obrasca POPDV,

(2) u polju 108 podatak o iznosu prethodnog poreza, osim podataka pod red. br. 6. i 7, a koji se iskazuje u polju 9a.3 Obrasca POPDV;

4) pod rednim brojem 9 – Zbir:

(1) u polju 009 iskazuje se podatak o ukupnom iznosu naknade, osnovice, odnosno vrednosti nabavljenih dobara i usluga, a koji se iskazuju u polju 9 Obrasca POPDV,

(2) u polju 109 iskazuje se podatak o ukupnom iznosu prethodnog poreza, a koji se iskazuje u polju 9a.4 Obrasca POPDV.

U delu V Obrasca PPPDV, koji podnosi obveznik PDV, iskazuju se podaci o poreskoj obavezi, i to:

1) pod rednim brojem 10 – Iznos PDV u poreskom periodu, u polju 110 iskazuje se iznos PDV za uplatu ili za povraćaj, a koji se iskazuje u delu 10. Obrasca POPDV;

2) pod rednim brojem 11 – Povraćaj, podnosilac prijave koji je iskazao iznos poreza za povraćaj upisuje oznaku 1 ako se opredelio za povraćaj iskazanog iznosa, odnosno upisuje oznaku 0 ako se opredelio da iskazani iznos poreza koristi kao kredit za naredni period.

Lice koje nije obveznik PDV, a koje je za promet dobara i usluga za koji postoji obaveza obračunavanja PDV poreski dužnik u skladu sa Zakonom, u Obrascu PPPDV iskazuje podatke o obračunatom PDV i poreskoj obavezi, i to:

1) pod rednim brojem 3 – u polju 103 iznos obračunatog PDV za promet po opštoj stopi PDV;

2) pod rednim brojem 4 – u polju 104 iznos obračunatog PDV po posebnoj stopi PDV;

3) pod rednim brojem 5 – u polju 105 zbir iznosa iz polja 103 i 104;

4) pod rednim brojem 10 – iznos poreske obaveze po osnovu PDV.

Čl. 14 – 25.

(Brisani)

Član 26.

U obrasce EPPDV i PPPDV iznosi se upisuju, odnosno iskazuju u dinarima, bez decimala.

Član 27.

(Brisan)

Član 28.

Obveznik PDV kod kojeg na dan 1. januara 2013. godine dolazi do promene poreskog perioda zbog promene iznosa ukupnog prometa na osnovu kojeg se određuje poreski period u skladu sa Zakonom, nije dužan da nadležnom poreskom organu dostavi obaveštenje o toj promeni.

Član 29.

U poreskoj prijavi PDV koja se podnosi za poslednji poreski period u 2012. godini, iskazuju se podaci u skladu sa Pravilnikom o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV („Službeni glasnik RS“, br. 94/04, 108/05 i 120/08).

Član 30.

Danom stupanja na snagu ovog pravilnika prestaje da važi Pravilnik o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV („Službeni glasnik RS“, br. 94/04, 108/05 i 120/08).

Član 31.

Ovaj pravilnik stupa na snagu 1. januara 2013. godine.

Odredbe koje nisu unete u „prečišćen tekst“ propisa

Pravilnik o izmenama Pravilnika o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV: „Sl. glasnik RS“, broj 115/2013

Član 4.

Ovaj pravilnik stupa na snagu danom objavljivanja u „Službenom glasniku Republike Srbije“.

Pravilnik o izmenama i dopunama Pravilnika o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV: „Sl. glasnik RS“, broj 66/2014

Član 6.

Ovaj pravilnik stupa na snagu 1. jula 2014. godine.

Pravilnik o izmenama i dopunama Pravilnika o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV: „Sl. glasnik RS“, broj 86/2015

Član 12.

Ovaj pravilnik stupa na snagu 15. oktobra 2015. godine.

Pravilnik o dopunama Pravilnika o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV: „Sl. glasnik RS“, broj 11/2016

Član 3.

Ovaj pravilnik stupa na snagu osmog dana od dana objavljivanja u „Službenom glasniku Republike Srbije“, a primenjivaće se od 1. marta 2016. godine.

Pravilnik o izmenama i dopunama Pravilnika o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV: „Službeni glasnik RS“, broj 60/2018

Član 6.

Ovaj pravilnik stupa na snagu narednog dana od dana objavljivanja u „Službenom glasniku Republike Srbijeˮ.

Pravilnik o izmeni Pravilnika o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV: „Službeni glasnik RS“, broj 47/2019

Član 2.

Ovaj pravilnik stupa na snagu 1. jula 2019. godine.

Pravilnik o izmeni Pravilnika o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV: „Službeni glasnik RS“, broj 50/2019

Član 2.

Ovaj pravilnik stupa na snagu osmog dana od dana objavljivanja u „Službenom glasniku Republike Srbije”.

Pravilnik o izmenama i dopunama Pravilnika o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV: „Službeni glasnik RS“, broj 94/2019

Član 11.

Spisak organizacionih jedinica Poreske uprave, koji je odštampan uz Pravilnik o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV („Službeni glasnik RS”, br. 123/12, 115/13, 66/14, 86/15, 11/16, 60/18, 47/19 i 50/19) i čini njegov sastavni deo, briše se.

Član 12.

U Obrascu EPPDV – Prijava za evidentiranje obveznika poreza na dodatu vrednost reči: „Organizaciona jedinica ____________” brišu se.

Član 13.

Dosadašnji Obrazac PEPDV – Potvrda o izvršenom evidentiranju za PDV, Obrazac ZBPDV – Zahtev za brisanje iz evidencije obveznika PDV i Obrazac PBPDV – Potvrda o brisanju iz evidencije obveznika PDV, koji su odštampani uz Pravilnik o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV („Službeni glasnik RS”, br. 123/12, 115/13, 66/14, 86/15, 11/16, 60/18, 47/19 i 50/19) i čine njegov sastavni deo, zamenjuju se novim Obrascem PEPDV – Potvrda o izvršenom evidentiranju za PDV, Obrascem ZBPDV – Zahtev za brisanje iz evidencije obveznika PDV i Obrascem PBPDV – Potvrda o brisanju iz evidencije obveznika PDV, koji su odštampani uz ovaj pravilnik i čine njegov sastavni deo.

Član 14.

Postupci evidentiranja i brisanja iz evidencije obveznika PDV, koji nisu okončani zaključno sa 31. decembrom 2019. godine, okončaće se u skladu sa Pravilnikom o obliku i sadržini prijave za evidentiranje obveznika PDV, postupku evidentiranja i brisanja iz evidencije i o obliku i sadržini poreske prijave PDV („Službeni glasnik RS”, br. 123/12, 115/13, 66/14, 86/15, 11/16, 60/18, 47/19 i 50/19).

Član 15.

Ovaj pravilnik stupa na snagu 1. januara 2020. godine.

Obrazac EPPDV – Prijava za evidentiranje obveznika poreza na dodatu vrednost

Obrazac PEPDV – Potvrda o izvršenom evidentiranju za PDV

Obrazac ZBPDV – Zahtev za brisanje iz evidencije obveznika PDV

Obrazac PBPDV – Potvrda o brisanju iz evidencije obveznika PDV

Obrazac PP PDV – Poreska prijava poreza na dodatu vrednost

Povezani tekstovi

- Izmene i dopune Pravilnika o sadržaju poreske prijave za obračun poreza na dobit pravnih lica

- Unapređene funkcionalnosti sajta Poreske uprave

- Pravilnik o sadržaju poreske prijave za obračun poreza na dobit pravnih lica

- Izmenjen elektronski format prijave PPI-1

- Omogućeno podnošenje Zahteva za ispravku greške, na Obrascu ZIG, elektronskim putem preko portala ePorezi