Sadržaj

- I. OSNOVNE ODREDBE

- II. PORESKE PRIJAVE O UTVRĐENOM, ODNOSNO ZA UTVRĐIVANJE POREZA NA IMOVINU

- III. PORESKA PRIJAVA ZA UTVRĐIVANJE POREZA NA NASLEĐE I POKLON

- IV. PORESKE PRIJAVE ZA UTVRĐIVANJE POREZA NA PRENOS APSOLUTNIH PRAVA

- V. PRELAZNE I ZAVRŠNE ODREDBE

- Odredbe koje nisu unete u „prečišćen tekst“ propisa

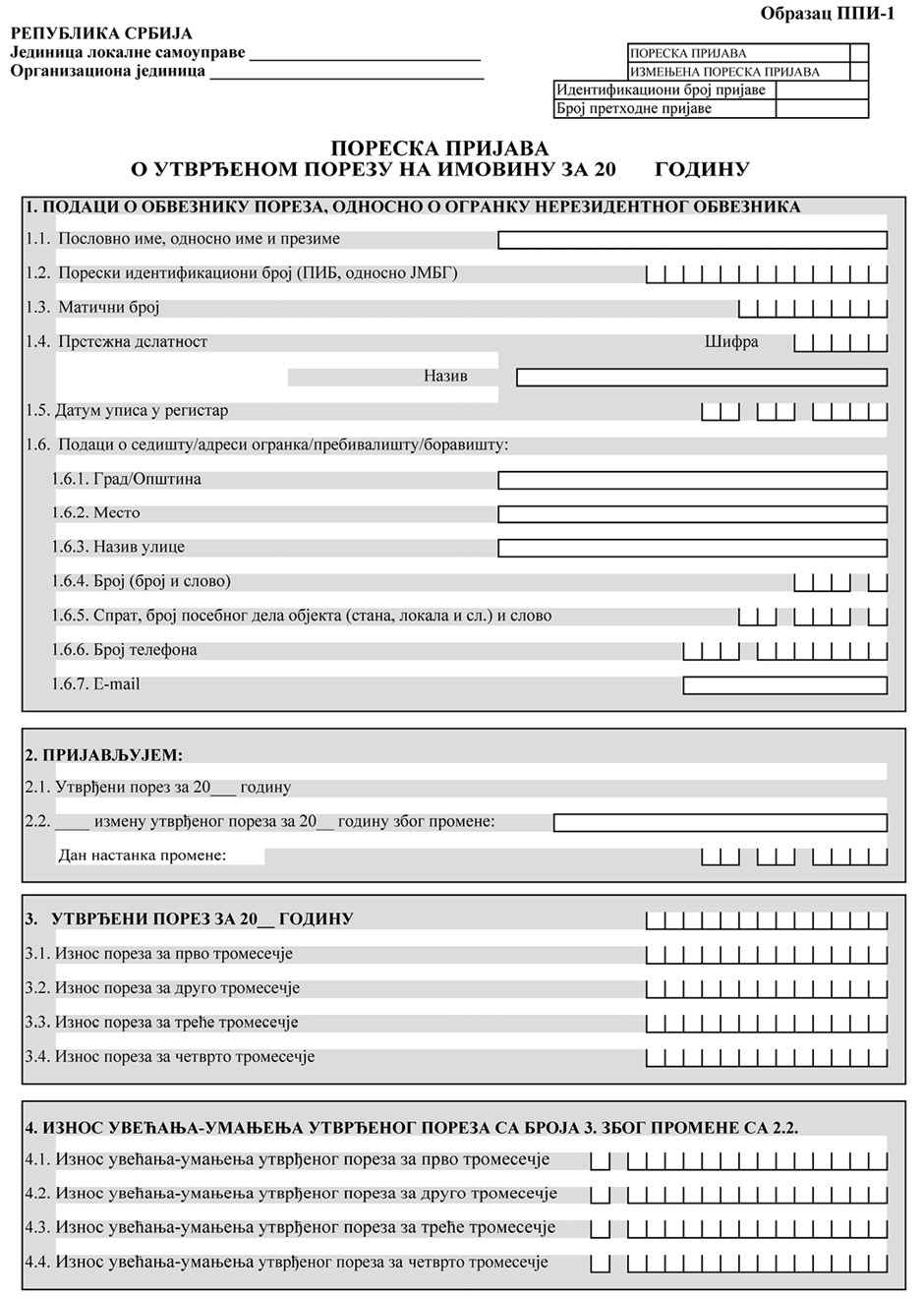

- Obrazac PPI-1 – Poreska prijava o utvrđenom porezu na imovinu za 20__ godinu

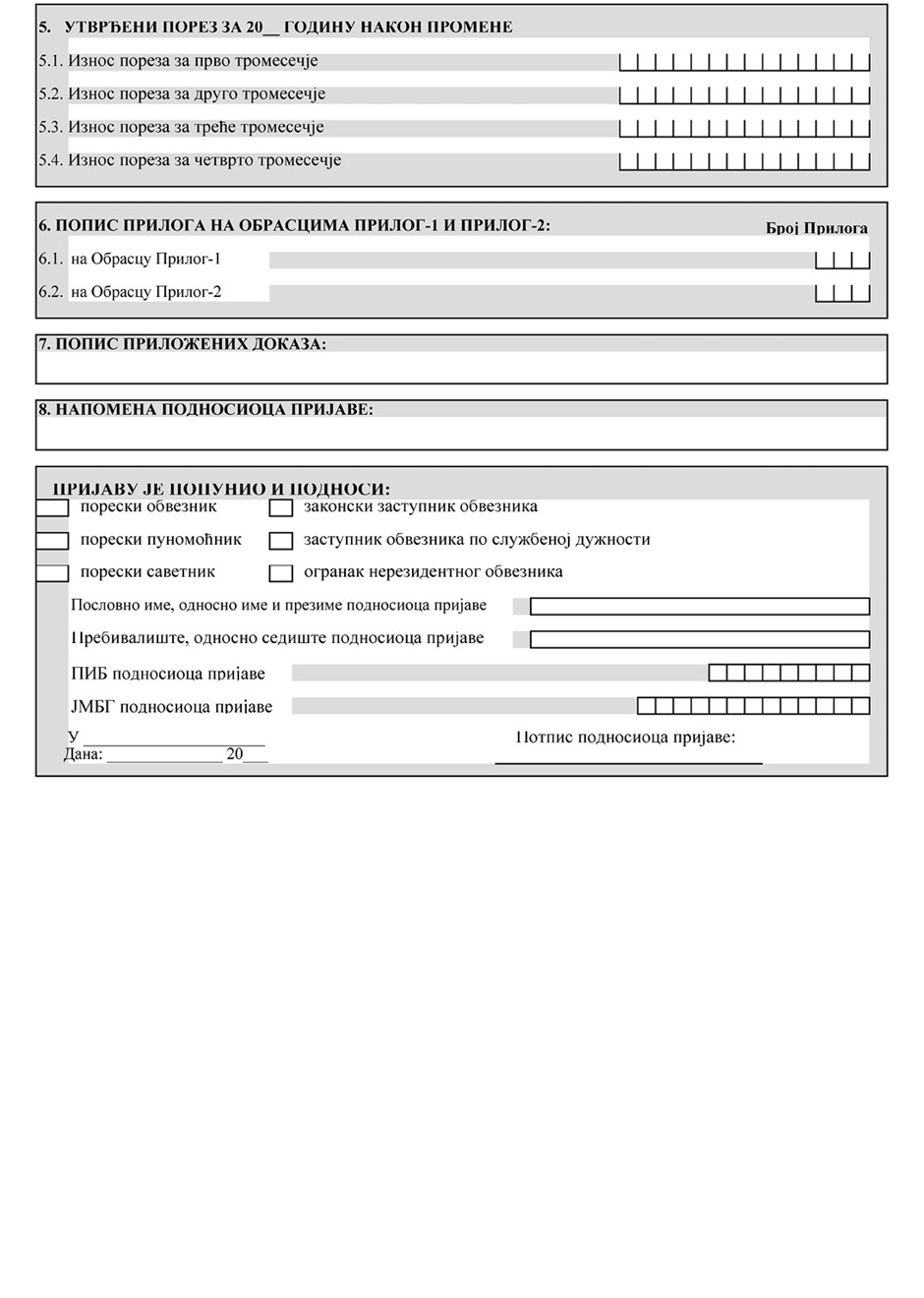

- Prilog -1 uz Obrazac PPI-1

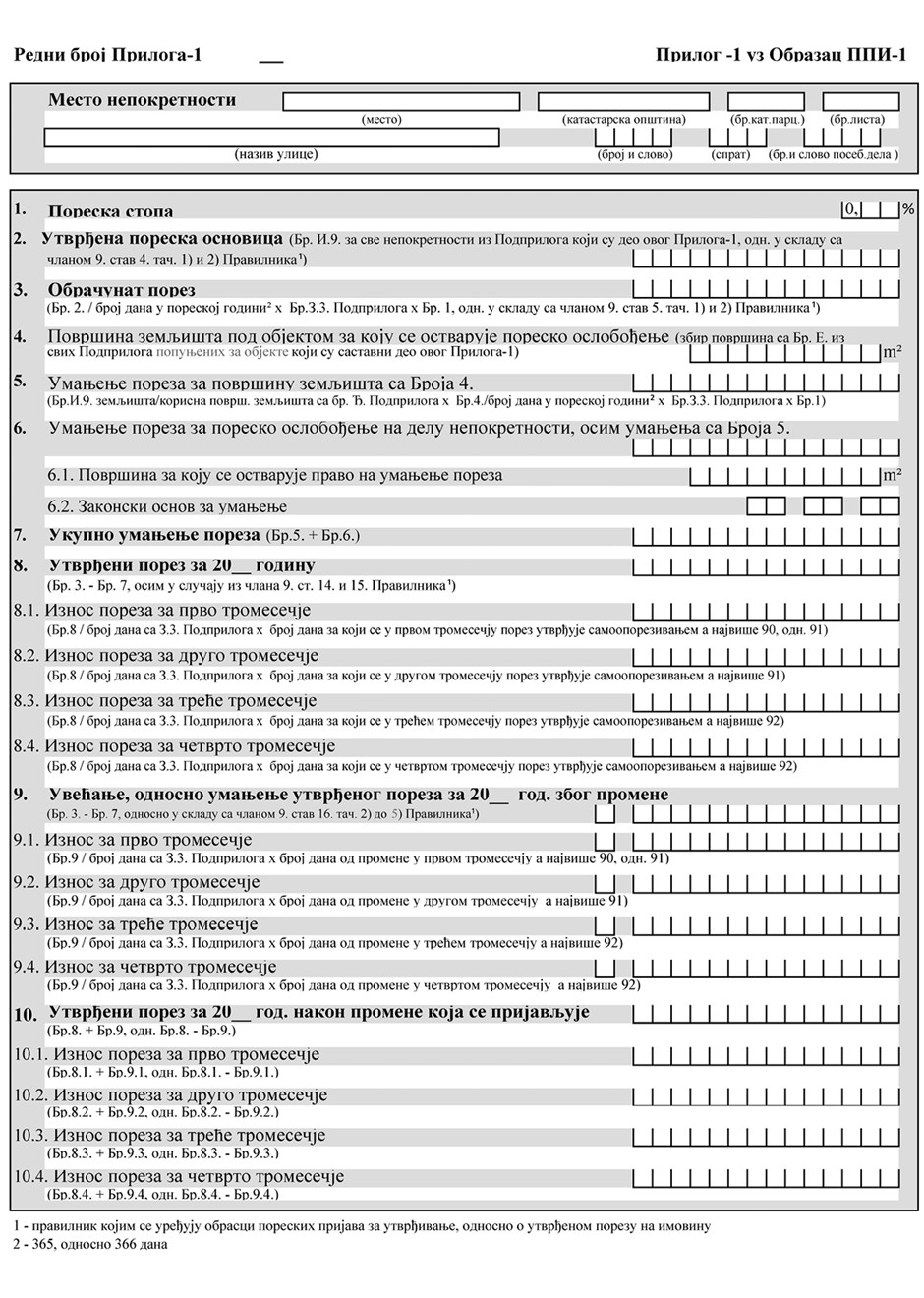

- Podprilog uz Prilog-1

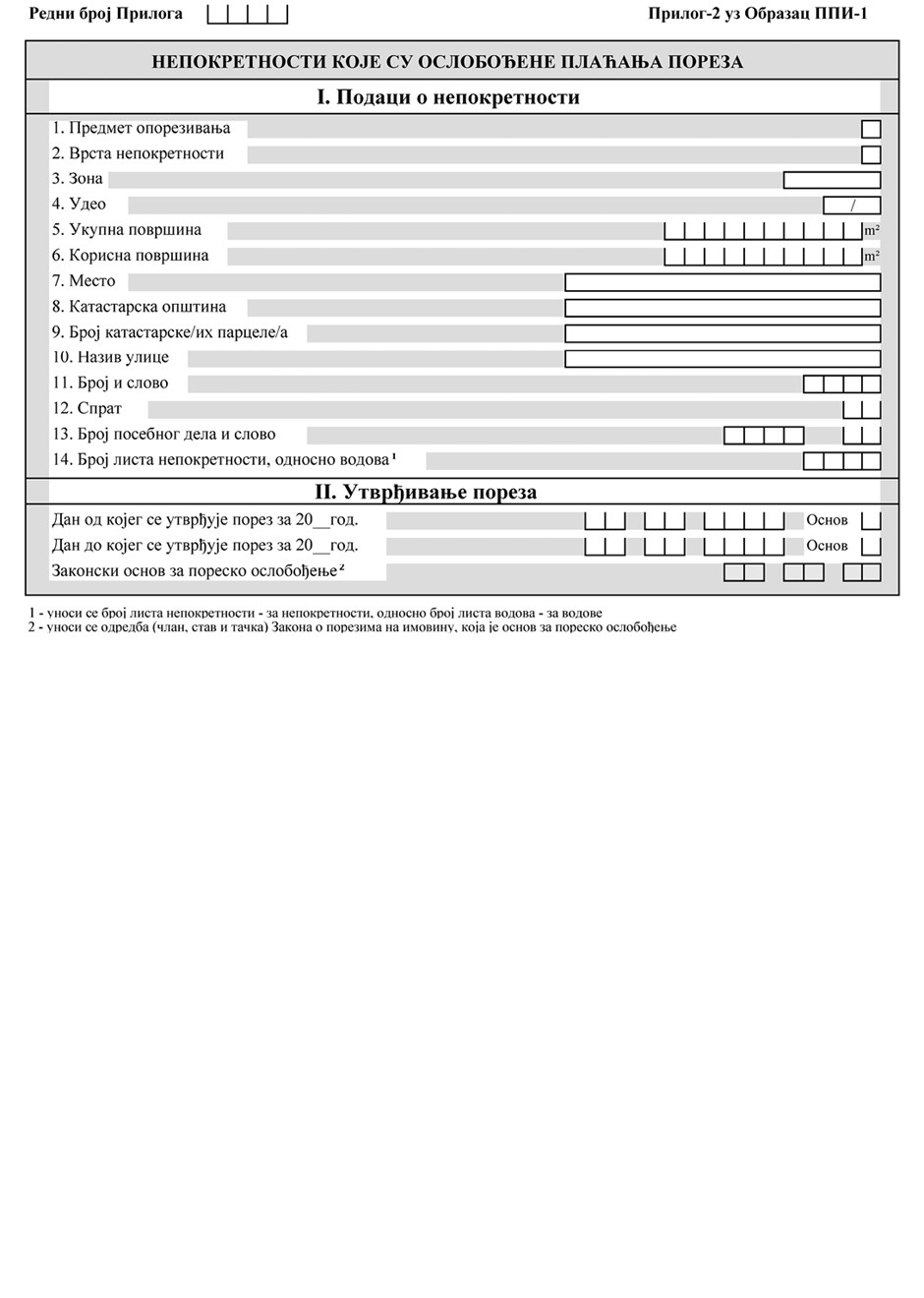

- Prilog -2 uz Obrazac PPI-1

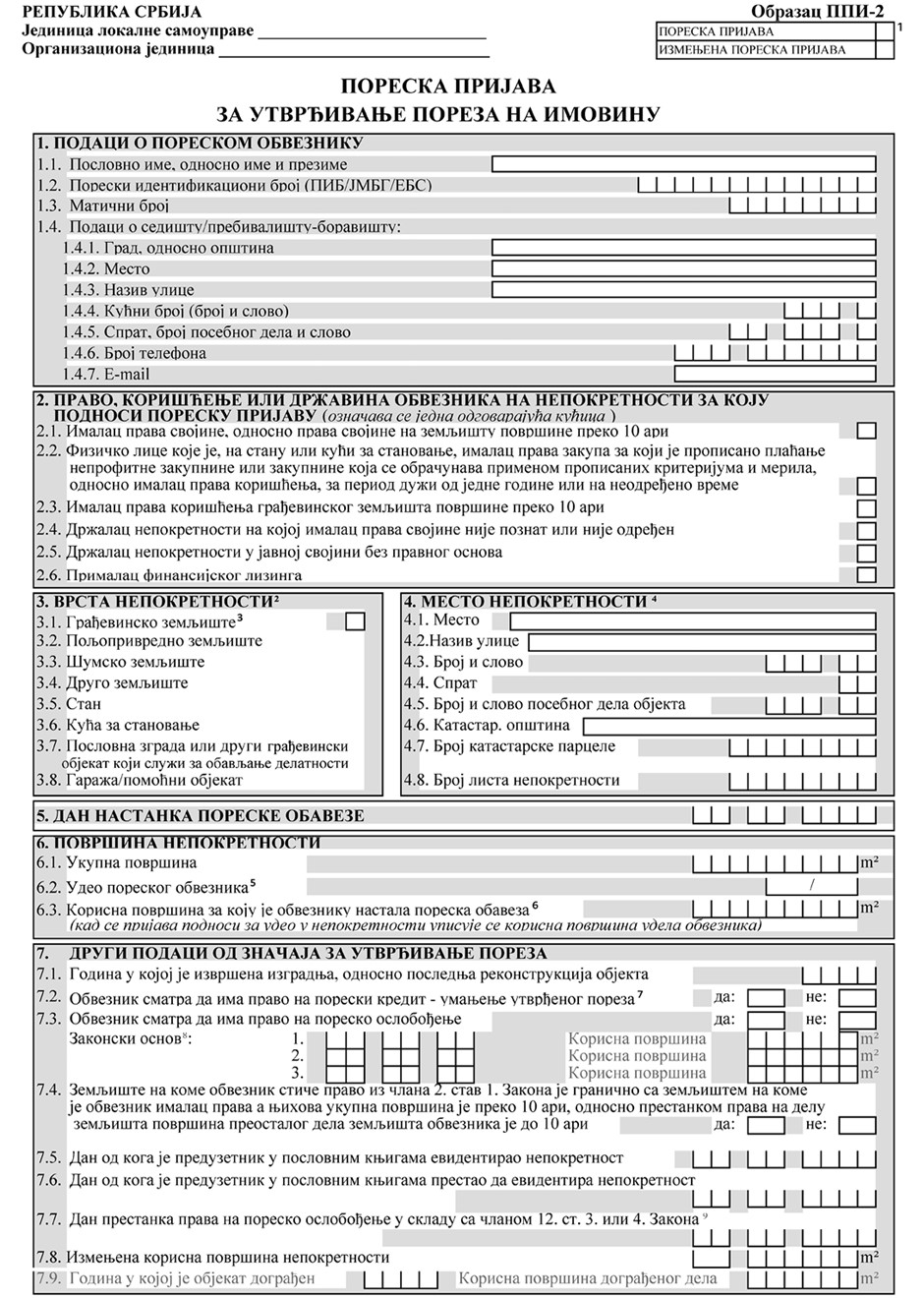

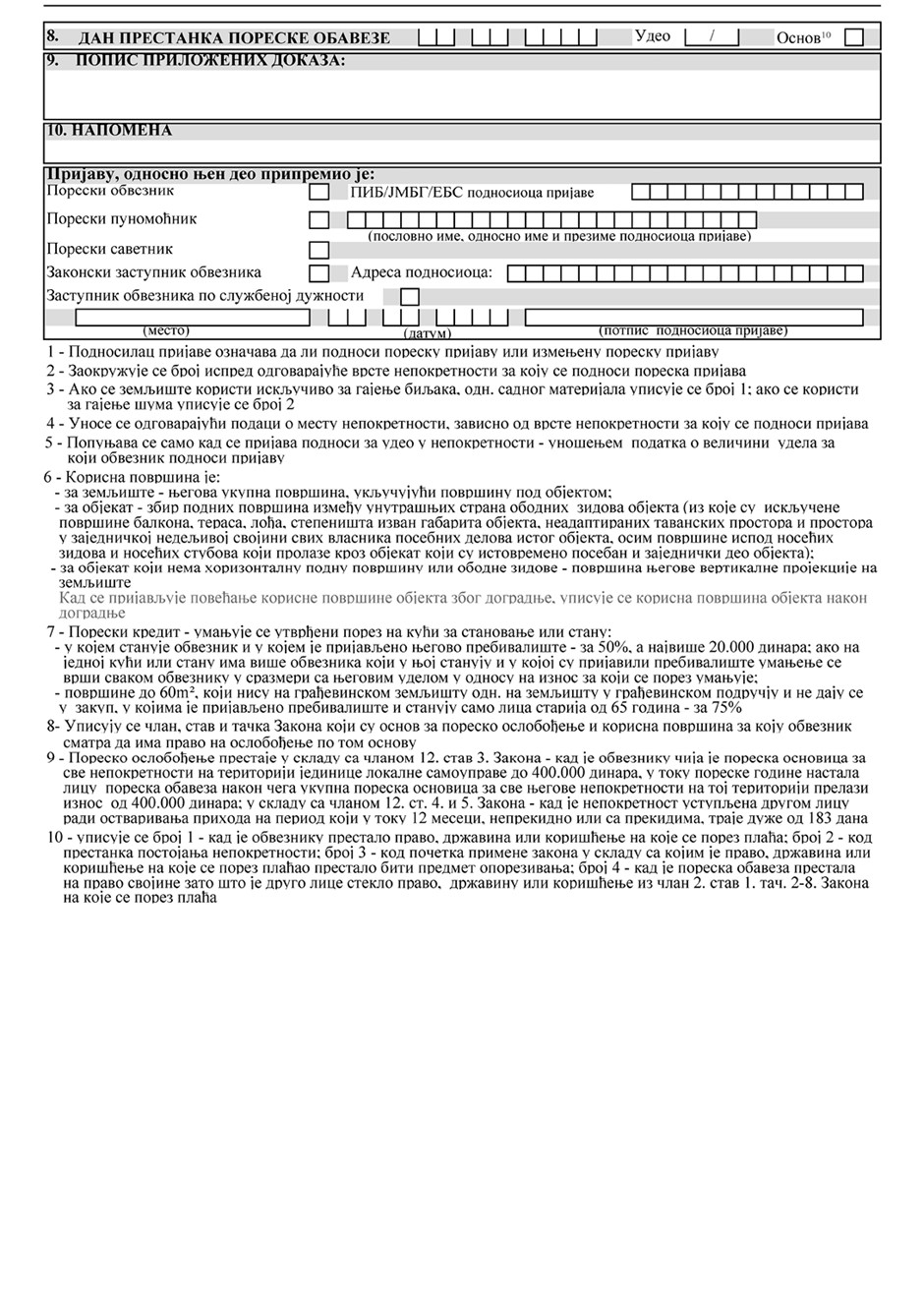

- Obrazac PPI-2 – Poreska prijava za utvrđivanje poreza na imovinu

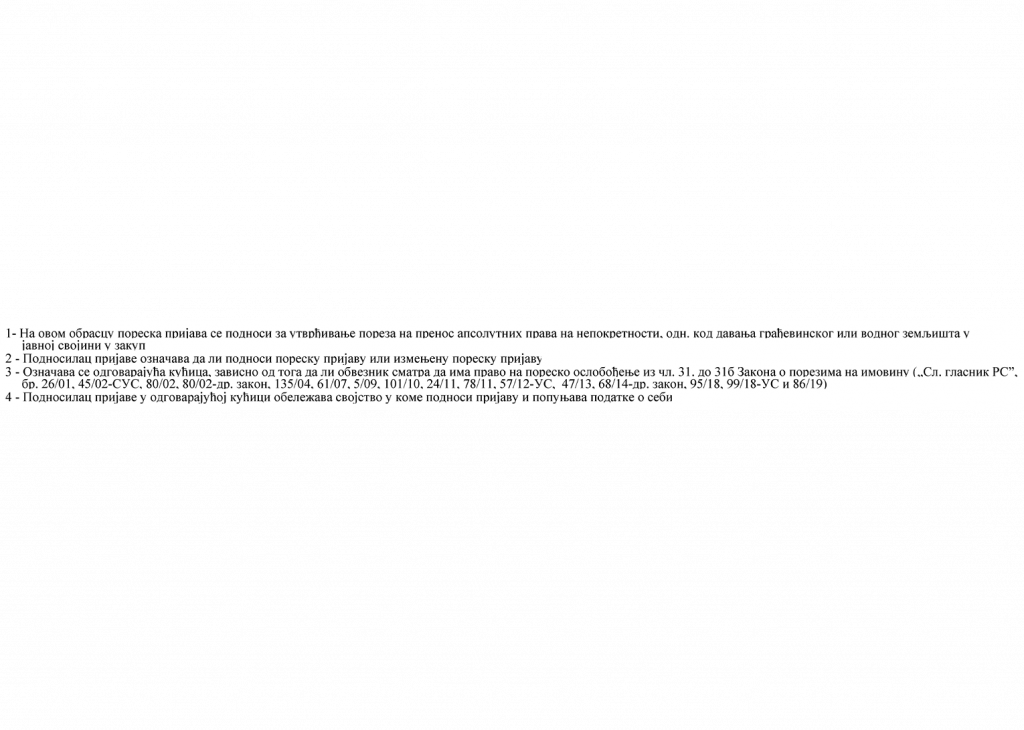

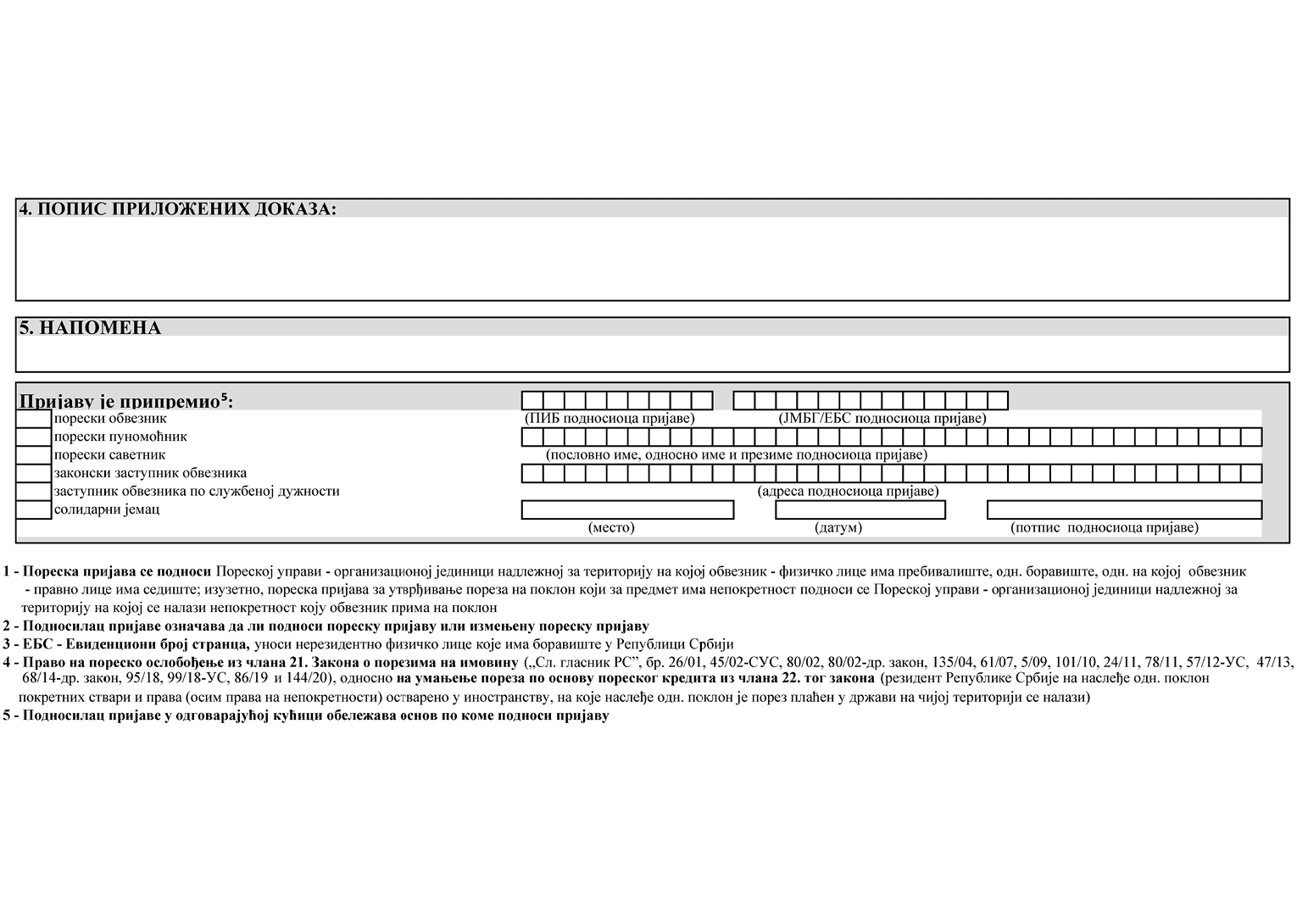

- Obrazac PPI-3 – Poreska prijava za utvrđivanje poreza na nasleđe i poklon

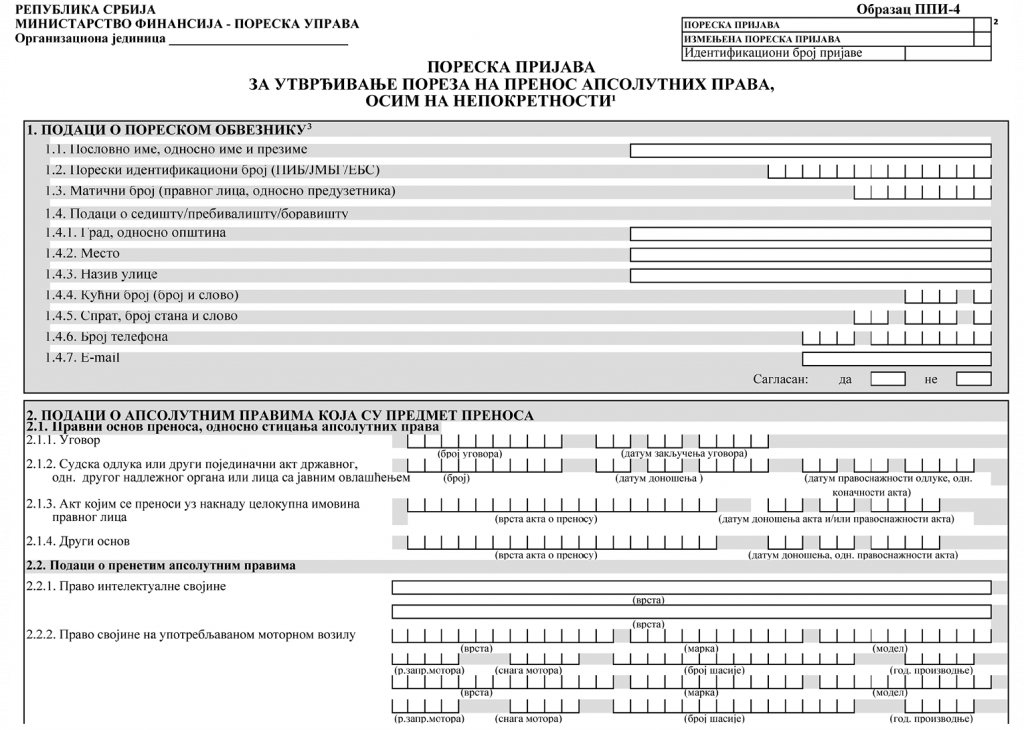

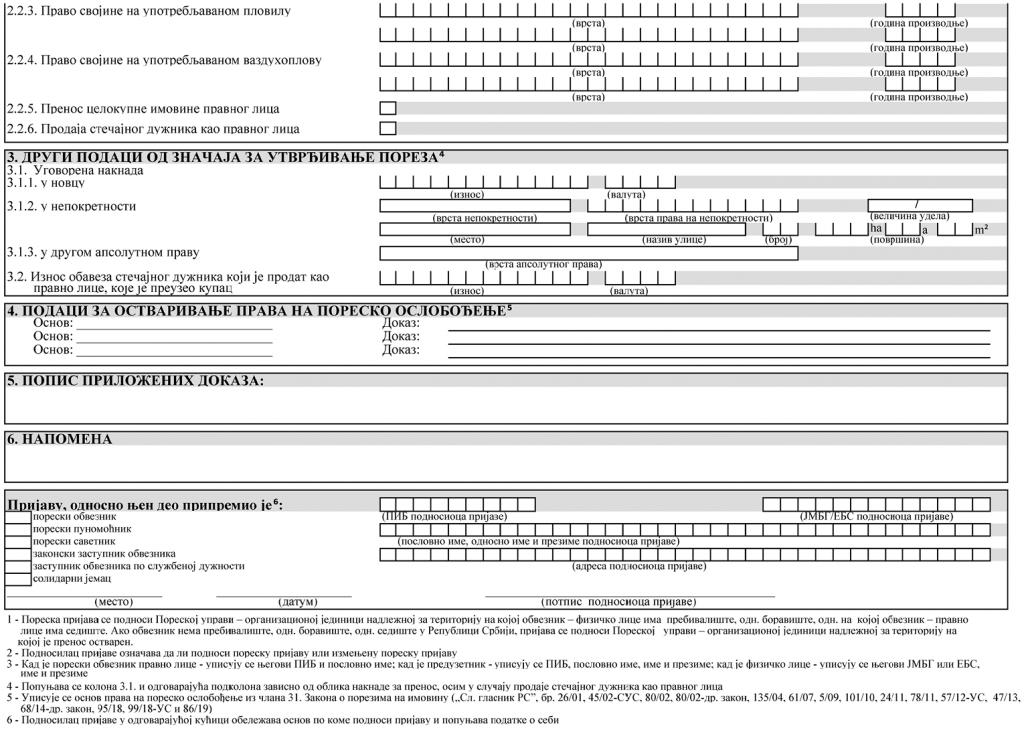

- Obrazac PPI-4 – Poreska prijava za utvrđivanje poreza na prenos apsolutnih prava, osim za nepokretnosti

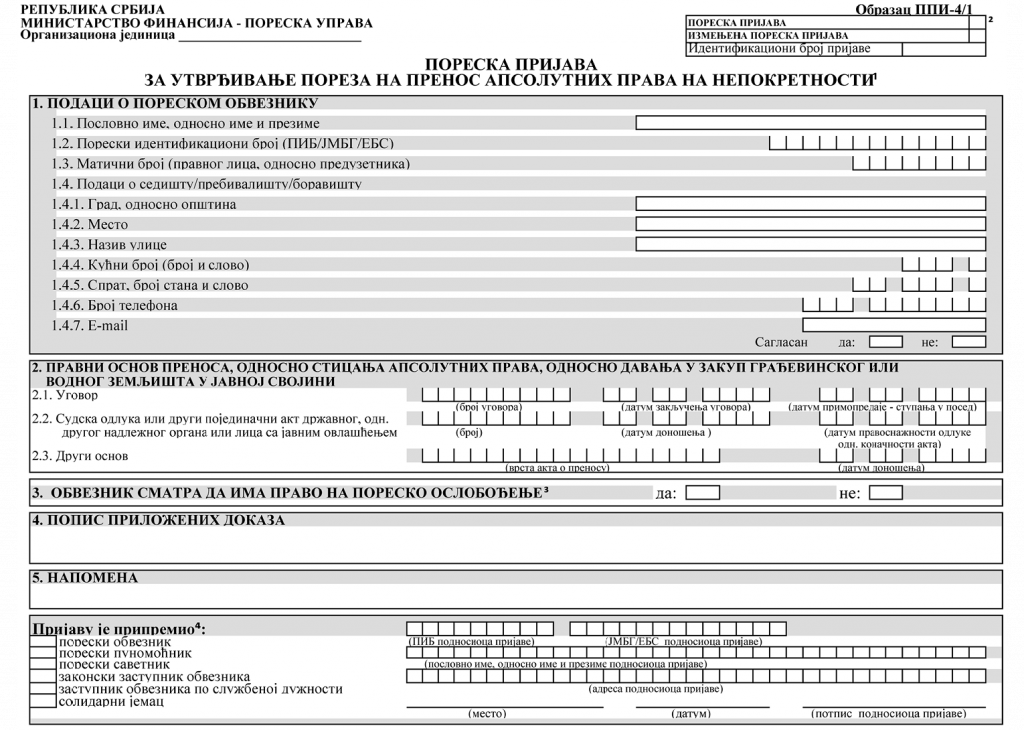

- Obrazac PPI-4/1 – Poreska prijava za utvrđivanje poreza na prenos apsolutnih prava na nepokretnosti

„Službeni glasnik RS“, broj 93/2019, 151/2020, 143/2022 i 99/2024

Prečišćen tekst propisa

I. OSNOVNE ODREDBE

Član 1.

Ovim pravilnikom propisuju se obrasci poreskih prijava, i to:

1) o utvrđenom, odnosno za utvrđivanje poreza na imovinu;

2) za utvrđivanje poreza na nasleđe i poklon;

3) za utvrđivanje poreza na prenos apsolutnih prava.

II. PORESKE PRIJAVE O UTVRĐENOM, ODNOSNO ZA UTVRĐIVANJE POREZA NA IMOVINU

Član 2.

Poreska prijava o utvrđenom, odnosno za utvrđivanje poreza na imovinu, podnosi se na jednom od obrazaca, i to:

1) Obrazac PPI-1 − Poreska prijava o utvrđenom porezu na imovinu za 20__. godinu (u daljem tekstu: Obrazac PPI-1);

2) Obrazac PPI-2 − Poreska prijava za utvrđivanje poreza na imovinu (u daljem tekstu: Obrazac PPI-2).

Sastavni deo Obrasca PPI-1 su:

1) Obrazac Prilog-1 (u daljem tekstu: Prilog-1);

2) Obrazac Prilog-2 − Nepokretnosti koje su oslobođene plaćanja poreza (u daljem tekstu: Prilog-2).

Obrasci iz st. 1. i 2. ovog člana odštampani su uz ovaj pravilnik i čine njegov sastavni deo.

1. Obrazac PPI-1

Član 3.

Poresku prijavu na Obrascu PPI-1 podnosi obveznik poreza na imovinu (u daljem tekstu: obveznik) koji vodi poslovne knjige, iz člana 4. stav 7. Zakona o porezima na imovinu („Službeni glasnik RS”, br. 26/01, 45/02 – SUS, 80/02, 80/02 – dr. zakon, 135/04, 61/07, 5/09, 101/10, 24/11, 78/11, 57/12 – US, 47/13, 68/14 – dr. zakon, 95/18, 99/18 – US, 86/19, 144/20, 118/21, 138/22, 92/23 i 94/24 – u daljem tekstu: Zakon), i to:

1) pravno lice koje vodi poslovne knjige u skladu sa propisima Republike Srbije;

2) nerezidentno pravno lice – za nepokretnosti za koje poreske obaveze iz poreskopravnog odnosa po osnovu poreza na imovinu ispunjava ogranak tog lica koji vodi poslovne knjige u skladu sa zakonom kojim se uređuje računovodstvo u Republici Srbiji (u daljem tekstu: ogranak nerezidentnog obveznika), u skladu sa članom 4. stav 2. Zakona;

3) preduzetnik koji vodi poslovne knjige − za imovinu koja je evidentirana u njegovim poslovnim knjigama (u daljem tekstu: imovina u poslovnim knjigama), osim preduzetnika koji porez na dohodak građana na prihode od samostalne delatnosti plaća na paušalno utvrđen prihod (u daljem tekstu: preduzetnik koji vodi poslovne knjige);

3a) otvoreni investicioni fond, odnosno alternativni investicioni fond, koji nema svojstvo pravnog lica a koji je upisan u odgovarajući registar u skladu sa zakonom (u daljem tekstu: Fond), koji vodi poslovne knjige u skladu sa propisima Republike Srbije;

4) drugo lice koje vodi poslovne knjige u skladu sa propisima Republike Srbije, osim preduzetnika − za imovinu koja nije evidentirana u njegovim poslovnim knjigama.

Poreska prijava iz stava 1. ovog člana podnosi se jedinici lokalne samouprave na čijoj teritoriji se nalazi nepokretnost za koju se utvrđuje porez.

Jednom poreskom prijavom obuhvataju se sve nepokretnosti na teritoriji iste jedinice lokalne samouprave za koje je obveznik jedno lice, odnosno na teritoriji iste opštine za koje je obveznik jedno lice – u slučaju kad je grad uspostavio organizacione jedinice organa za utvrđivanje, naplatu i kontrolu javnih prihoda u opštinama (u daljem tekstu: na teritoriji jedinice lokalne samouprave).

Poreska prijava iz stava 1. ovog člana, kao i izmenjena poreska prijava, podnose se u elektronskom obliku, u skladu sa zakonom kojim se uređuju poreski postupak i poreska administracija, i to:

1) kao jedinstveni zapis iskazan XML jezikom, elektronskim putem preko portala Jedinstvenog informacionog sistema lokalnih poreskih administracija (u daljem tekstu: JIS LPA) ili

2) popunjavanjem poreske prijave u okviru korisničke aplikacije na portalu JIS LPA.

Član 4.

U Obrazac PPI-1, ispod naziva obrasca, unosi se:

1) naziv jedinice lokalne samouprave i njene organizacione jedinice kojoj se podnosi poreska prijava;

2) kalendarska godina za koju je utvrđen porez (u daljem tekstu: poreska godina);

3) u odgovarajućem polju označava se da li se podnosi poreska prijava ili izmenjena poreska prijava, u skladu sa članom 40. Zakona o poreskom postupku i poreskoj administraciji („Službeni glasnik RS”, br. 80/02, 84/02 – ispravka, 23/03 – ispravka, 70/03, 55/04, 61/05, 85/05 – dr. zakon, 62/06 – dr. zakon, 61/07, 20/09, 72/09 – dr. zakon, 53/10, 101/11, 2/12 – ispravka, 93/12, 47/13, 108/13, 68/14, 105/14, 91/15 – autentično tumačenje, 112/15, 15/16, 108/16, 30/18, 95/18, 86/19, 144/20, 118/21, 138/22 i 94/24 – u daljem tekstu: ZPPPA) i broj prethodne prijave koja se menja.

Izmenjena poreska prijava, u odnosu na podatke u podnetoj poreskoj prijavi, sadrži promenjene podatke i podatke koji ostaju isti.

U Obrazac PPI-1, Obrazac Prilog-1 i Obrazac Podprilog, iznosi poreza, poreske osnovice i vrednosti nepokretnosti upisuju se u dinarima, a ukupna i korisna površina nepokretnosti u metrima kvadratnim, sa dve decimale.

Član 5.

U Deo 1. Podaci o obvezniku poreza, odnosno o ogranku nerezidentnog obveznika, unose se:

1) pod brojem 1.1. Poslovno ime, odnosno ime i prezime – poslovno ime ili ime i prezime obveznika, a ako prijavu podnosi ogranak nerezidentnog obveznika, u skladu sa članom 4. stav 2. Zakona – poslovno ime pod kojim ogranak nastupa u pravnom prometu;

2) pod brojem 1.2. Poreski identifikacioni broj (PIB, odnosno JMBG) – unosi se PIB ili JMBG;

3) pod brojem 1.3. Matični broj – matični broj dobijen od Agencije za privredne registre, odnosno drugog propisanog registra, za obveznike, odnosno ogranke kojima se izdaje matični broj;

4) pod brojem 1.4. Pretežna delatnost – šifra i naziv pretežne delatnosti, prema podatku iz evidencije organa nadležnog za poslove statistike;

5) pod brojem 1.5. Datum upisa u registar – datum upisa u registar;

6) pod brojem 1.6. Podaci o sedištu/prebivalištu/boravištu – podaci o sedištu/prebivalištu/boravištu: grad, opština, mesto, naziv ulice, broj i slovo (ako postoji slovna oznaka uz broj), sprat, broj posebnog dela objekta (stana, lokala i sl.) i slovo – ako postoji slovna oznaka uz broj, broj telefona i e-mail – podatak o elektronskoj adresi obveznika na koju se dostavljaju poreski akti.

Kad prijavu podnosi ogranak nerezidentnog obveznika, u skladu sa članom 4. stav 2. Zakona, u Deo 1. unose se podaci o tom licu.

Kad Društvo za upravljanje fondom, u ime i za račun Fonda, podnosi poresku prijavu, pod brojem 1.6. unosi adresu sedišta Društva za upravljanje fondom upisanu u propisanom registru, odnosno posebnu adresu za prijem pošte koja je registrovana kod Agencije za privredne registre, svoj broj telefona i e-mail – podatak o elektronskoj adresi na koju se tom društvu, u ime i za račun Fonda kao obveznika, dostavljaju poreski akti.

Član 6.

U Deo 2. Prijavljujem, unosi se podatak o tome da li se prijavljuje utvrđeni porez za poresku godinu ili izmena utvrđenog poreza za poresku godinu zbog promene.

Pod brojem 2.1. Utvrđeni porez za 20__ godinu – označava se da se prijavljuje utvrđeni porez za poresku godinu za nepokretnosti na teritoriji jedinice lokalne samouprave i unosi poreska godina za koju je porez utvrđen.

Pod brojem 2.2. Izmena utvrđenog poreza za 20__ godinu zbog promene – označava se da se prijavljuje izmena utvrđenog poreza za poresku godinu, zbog promene u toku poreske godine nakon utvrđivanja poreza, tako što se unosi:

1) broj izmene utvrđenog poreza (prva izmena označava se brojem jedan, a svaka naredna narednim rednim brojem);

2) poreska godina za koju je utvrđen porez čiji iznos se menja;

3) vrsta promene zbog koje se menja utvrđeni i prijavljeni porez za poresku godinu, i to jedna od sledećih:

(1) nastanak poreske obaveze u toku poreske godine;

(2) prestanak poreske obaveze u toku poreske godine;

(3) početak evidentiranja nepokretnosti u poslovnim knjigama preduzetnika koji vodi poslovne knjige, u toku poreske godine;

(4) prestanak evidentiranja nepokretnosti u poslovnim knjigama preduzetnika koji vodi poslovne knjige, u toku poreske godine (uključujući i prestanak evidentiranja zbog prestanka obavljanja delatnosti preduzetnika);

(5) prestanak prava na poresko oslobođenje zbog ustupanja nepokretnosti drugom licu uz naknadu koje, u toku 12 meseci (neprekidno ili sa prekidima), traje duže od 183 dana;

(6) prestanak prava na poresko oslobođenje u skladu sa članom 12. st. 3. i 8. Zakona;

(7) promena korisne površine nepokretnosti u toku poreske godine;

4) dan nastanka promene iz tačke 3) ovog stava.

Jednom poreskom prijavom prijavljuje se jedna ili više istovrsnih promena do kojih je došlo na isti dan, na teritoriji iste jedinice lokalne samouprave.

Član 7.

Kad se podnosi poreska prijava o utvrđenom porezu za poresku godinu, unosi se:

1) u Deo 3. Utvrđeni porez za 20__ godinu:

(1) poreska godina za koju je utvrđen porez i iznos utvrđenog poreza za tu godinu, za nepokretnosti obveznika na teritoriji iste jedinice lokalne samouprave, kao zbir utvrđenog poreza za tu godinu sa broja 8. svih Priloga-1;

(2) pod brojem 3.1. Iznos poreza za prvo tromesečje – unosi se iznos utvrđenog poreza za prvo tromesečje poreske godine, kao zbir utvrđenog poreza za to tromesečje sa broja 8.1. svih Priloga-1;

(3) pod brojem 3.2. Iznos poreza za drugo tromesečje – unosi se iznos utvrđenog poreza za drugo tromesečje poreske godine, kao zbir utvrđenog poreza za to tromesečje sa broja 8.2. svih Priloga-1;

(4) pod brojem 3.3. Iznos poreza za treće tromesečje – unosi se iznos utvrđenog poreza za treće tromesečje poreske godine, kao zbir utvrđenog poreza za to tromesečje sa broja 8.3. svih Priloga-1;

(5) pod brojem 3.4. Iznos poreza za četvrto tromesečje – unosi se iznos utvrđenog poreza za četvrto tromesečje poreske godine, kao zbir utvrđenog poreza za to tromesečje sa broja 8.4. svih Priloga-1;

2) u Deo 4. i Deo 5. ne unose se podaci;

3) u Deo 6. Popis priloga na obrascima Prilog-1 i Prilog-2 – unosi se broj priloga koji su podneti uz poresku prijavu, i to:

(1) pod brojem 6.1. – broj podnetih priloga na Obrascu Prilog-1;

(2) pod brojem 6.2. – broj podnetih priloga na Obrascu Prilog-2;

4) u Deo 7. Popis priloženih dokaza – unosi se spisak priloženih isprava koje su podnete uz poresku prijavu;

5) u Deo 8. Napomena podnosioca prijave – unosi se, ako je potrebna, napomena podnosioca poreske prijave vezana za podnošenje poreske prijave.

Kad se prijavljuje izmena utvrđenog poreza za poresku godinu zbog promene, unosi se:

1) u Deo 3. Utvrđeni porez za 20__ godinu – broj poreske godine i iznos poslednjeg utvrđenog poreza za tu godinu, a pod br. 3.1. do 3.4. – iznos poslednjeg utvrđenog poreza za svako tromesečje te godine (kod prve izmene utvrđenog poreza to je utvrđeni porez za poresku godinu i odgovarajuća tromesečja te godine sa br. 3–3.4. poreske prijave o utvrđenom porezu za tu godinu; kod narednih izmena utvrđenog poreza to je poslednji utvrđeni porez za poresku godinu i odgovarajuća tromesečja te godine sa br. 5–5.4. poslednje poreske prijave o utvrđenom porezu za tu godinu);

2) u Deo 4. Iznos uvećanja – umanjenja utvrđenog poreza iz Dela 3. zbog promene sa broja 2.2, u kućicu unosi se znak: „+” kad zbog promene dolazi do uvećanja utvrđenog poreza, odnosno znak: „–” kad zbog promene dolazi do umanjenja utvrđenog poreza, u odnosu na iznos poslednjeg utvrđenog poreza za poresku godinu, kao i iznos za koji se utvrđeni porez za poresku godinu uvećava, odnosno umanjuje, koji čini zbir iznosa sa broja 9. svih Priloga-1 koji su sastavni deo prijave kojom se prijavljuje izmena, kao i:

(1) pod brojem 4.1. Iznos uvećanja – umanjenja utvrđenog poreza za prvo tromesečje, u kućicu unosi se znak: „+” kad zbog promene dolazi do uvećanja utvrđenog poreza, odnosno znak: „–” kad dolazi do umanjenja utvrđenog poreza za prvo tromesečje, u odnosu na iznos poslednjeg utvrđenog poreza za to tromesečje, kao i iznos za koji se utvrđeni porez za to tromesečje uvećava, odnosno umanjuje, koji čini zbir iznosa sa broja 9.1. svih Priloga-1 koji su sastavni deo prijave kojom se prijavljuje izmena;

(2) pod brojem 4.2. Iznos uvećanja – umanjenja utvrđenog poreza za drugo tromesečje, u kućicu unosi se znak: „+” kad zbog promene dolazi do uvećanja utvrđenog poreza, odnosno znak: „–” kad dolazi do umanjenja utvrđenog poreza za drugo tromesečje, u odnosu na iznos poslednjeg utvrđenog poreza za to tromesečje, kao i iznos za koji se utvrđeni porez za to tromesečje uvećava, odnosno umanjuje, koji čini zbir iznosa sa broja 9.2. svih Priloga-1 koji su sastavni deo prijave kojom se prijavljuje izmena;

(3) pod brojem 4.3. Iznos uvećanja – umanjenja utvrđenog poreza za treće tromesečje, u kućicu unosi se znak: „+” kad zbog promene dolazi do uvećanja utvrđenog poreza, odnosno znak: „–” kad dolazi do umanjenja utvrđenog poreza za treće tromesečje, u odnosu na iznos poslednjeg utvrđenog poreza za to tromesečje, kao i iznos za koji se utvrđeni porez za to tromesečje uvećava, odnosno umanjuje, koji čini zbir iznosa sa broja 9.3. svih Priloga-1 koji su sastavni deo prijave kojom se prijavljuje izmena;

(4) pod brojem 4.4. Iznos uvećanja – umanjenja utvrđenog poreza za četvrto tromesečje, u kućicu unosi se znak: „+” kad zbog promene dolazi do uvećanja utvrđenog poreza, odnosno znak: „–” kad dolazi do umanjenja utvrđenog poreza za četvrto tromesečje, u odnosu na iznos poslednjeg utvrđenog poreza za to tromesečje, kao i iznos za koji se utvrđeni porez za to tromesečje uvećava, odnosno umanjuje, koji čini zbir iznosa sa broja 9.4. svih Priloga-1 koji su sastavni deo prijave kojom se prijavljuje izmena;

3) u Deo 5. ___ Utvrđeni porez za 20__ godinu nakon promene – unosi se broj poreske godine i iznos utvrđenog poreza za tu godinu nakon promene, kao zbir, odnosno razlika iznosa utvrđenog poreza za tu godinu iz Dela 3. i Dela 4. poreske prijave, za nepokretnosti obveznika iz svih Priloga-1, kao i:

(1) pod brojem 5.1. Iznos poreza za prvo tromesečje – unosi se iznos utvrđenog poreza za prvo tromesečje poreske godine nakon promene, kao zbir, odnosno razlika iznosa utvrđenog poreza za to tromesečje sa broja 3.1. i iznosa sa broja 4.1. poreske prijave;

(2) pod brojem 5.2. Iznos poreza za drugo tromesečje – unosi se iznos utvrđenog poreza za drugo tromesečje poreske godine nakon promene, kao zbir, odnosno razlika iznosa utvrđenog poreza za to tromesečje sa broja 3.2. i iznosa sa broja 4.2. poreske prijave;

(3) pod brojem 5.3. Iznos poreza za treće tromesečje – unosi se iznos utvrđenog poreza za treće tromesečje poreske godine nakon promene, kao zbir, odnosno razlika iznosa utvrđenog poreza za to tromesečje sa broja 3.3. i iznosa sa broja 4.3. poreske prijave;

(4) pod brojem 5.4. Iznos poreza za četvrto tromesečje – unosi se iznos utvrđenog poreza za četvrto tromesečje poreske godine nakon promene, kao zbir, odnosno razlika iznosa utvrđenog poreza za to tromesečje sa broja 3.4. i iznosa sa broja 4.4. poreske prijave;

4) u Deo 6, Deo 7. i Deo 8. unose se podaci u skladu sa stavom 1. tač. 3) do 5) ovog člana.

Podnosilac prijave na kraju prijave označava jednu od kućica koja odgovara svojstvu u kome podnosi prijavu, unosi svoj PIB, odnosno JMBG, poslovno ime, odnosno ime i prezime, prebivalište, odnosno sedište, unosi mesto i datum popunjavanja poreske prijave i potpisuje je.

Kad Društvo za upravljanje fondom, u ime i za račun Fonda, podnosi poresku prijavu, na kraju prijave označava da je podnosi u svojstvu zakonskog zastupnika, unosi svoj PIB, svoje poslovno ime i sedište, mesto i datum popunjavanja poreske prijave i potpisuje je.

2. Obrazac Prilog-1

Član 8.

Prilog-1 sadrži podatke o utvrđivanju poreza za nepokretnost koja nije oslobođena plaćanja poreza, tako da broj Priloga-1 koji se podnosi uz jednu poresku prijavu na Obrascu PPI-1 odgovara broju nepokretnosti (neizgrađenog zemljišta, odnosno zemljišta sa objektom, odnosno objektima ili njihovim posebnim delovima koji čine građevinsku celinu – u daljem tekstu: objekat, istog obveznika koji se na tom ili ispod tog zemljišta nalaze, odnosno za objekat koji se nalazi na zemljištu ili ispod zemljišta na koje obveznik ne plaća porez, odnosno za udeo u nepokretnosti) na koje se porez plaća koje se nalaze na teritoriji iste jedinice lokalne samouprave.

Izuzetno od stava 1. ovog člana, kad se Prilog-1 podnosi za zemljište i objekat/objekte za koje poresku osnovicu čini vrednost objekta/objekata uvećana za vrednost pripadajućeg zemljišta, za koje se porez za prvo tromesečje poreske godine utvrđuje za različit broj dana, za nepokretnosti za koje je broj dana različit porez za poresku godinu utvrđuje se u zasebnom Prilogu-1.

Sastavni deo Priloga-1 je Obrazac Podprilog uz Prilog-1 (u daljem tekstu: Podprilog), koji se popunjava na zasebnom primerku za neizgrađeno zemljište, odnosno na zasebnom primerku za svaki objekat i zasebnom primerku za pripadajuće zemljište na kome se, odnosno ispod koga se nalazi objekat, za koji se utvrđuje porez u Prilogu-1 (tako da broj Podpriloga odgovara broju objekata na koje se porez plaća koji se nalaze na ili ispod istog zemljišta, uvećan za jedan kad se porez plaća na pripadajuće zemljište).

Izuzetno od stava 3. ovog člana, kad se nepokretnost nalazi u više zona (osim kad je njena vrednost fer vrednost, odnosno knjigovodstvena vrednost, odnosno nabavna vrednost), ili je delom različite vrste u smislu člana 6a stav 1. Zakona, ili se neizgrađeno građevinsko zemljište koristi isključivo delom za gajenje biljaka ili sadnog materijala a delom za gajenje šuma, za deo u svakoj zoni, odnosno za deo svake vrste, odnosno za deo građevinskog zemljišta koji se koristi za odgovarajuću namenu, podaci se unose u poseban Podprilog, u kome se unosi korisna površina tog dela i za tu površinu unose podaci o vrednosti.

Kad se prijavljuje promena na nepokretnosti u toku poreske godine (uključujući i prestanak poreske obaveze) podnosi se Podprilog za objekat, odnosno zemljište, na kome je došlo do promene.

Kad su sve nepokretnosti obveznika oslobođene plaćanja poreza, obveznik uz poresku prijavu na Obrascu PPI-1 ne podnosi Prilog-1 (ni Podpriloge, kao sastavne delove Priloga-1).

Član 9.

U Prilog-1, na levoj strani, unosi se redni broj Priloga-1, tako što se prvi primerak tog obrasca označava brojem jedan, a svaki naredni narednim rednim brojem.

U Delu Mesto nepokretnosti – unose se odgovarajući podaci o mestu nepokretnosti za koju se u Prilogu-1 utvrđuje porez: mesto, katastarska opština, broj katastarske parcele, broj lista nepokretnosti ili izvoda iz baze podataka katastra nepokretnosti – za nepokretnost, odnosno broj lista vodova ili izvoda iz baze podataka katastra infrastrukture – za vodove i mreže (u daljem tekstu: list nepokretnosti, odnosno vodova), naziv ulice, broj i slovo – ako postoji slovna oznaka uz broj, sprat, broj i slovo posebnog dela objekta – ako postoji slovna oznaka uz broj.

Pod brojem 1. Poreska stopa – unosi se stopa po kojoj je utvrđen porez, osim kad se Prilog-1 podnosi za nepokretnost za koju u toku poreske godine prestala poreska obaveza, odnosno koju je u toku poreske godine preduzetnik koji vodi poslovne knjige prestao da evidentira u poslovnim knjigama.

Pod brojem 2. Utvrđena poreska osnovica – unosi se iznos utvrđene poreske osnovice za sve nepokretnosti iz Podpriloga koji su sastavni deo Priloga-1 u koji se unose podaci (jednaka zbiru vrednosti sa I.9.), osim u slučajevima:

1) kad na zemljištu čija je vrednost uključena u poresku osnovicu pod brojem 2. u toku poreske godine nastane poreska obaveza za objekat, odnosno dođe do povećanja korisne površine objekta, odnosno dođe do evidentiranja nepokretnosti (zemljišta, odnosno objekta) u poslovnim knjigama preduzetnika koji vodi poslovne knjige, odnosno prestane pravo na poresko oslobođenje za tu nepokretnost – u Prilogu-1 koji se podnosi uz prijavu kojom se prijavljuje ta promena, pod brojem 2. unosi se podatak o utvrđenoj poreskoj osnovici samo za tu nepokretnost, a za objekat čija je korisna površina povećana u toku poreske godine – o utvrđenoj poreskoj osnovici za površinu koja je jednaka razlici novonastale i prethodne korisne površine tog objekta;

2) kad u toku poreske godine dođe do prestanka poreske obaveze, odnosno do smanjenja korisne površine objekta, odnosno prestanka evidentiranja nepokretnosti u poslovnim knjigama preduzetnika koji vodi poslovne knjige, uključujući i prestanak evidentiranja zbog prestanka obavljanja delatnosti preduzetnika – u Prilogu-1 koji se podnosi uz prijavu kojom se prijavljuje ta promena, pod brojem 2. ne unose se podaci.

Pod brojem 3. Obračunat porez – unosi se iznos obračunatog poreza za sve nepokretnosti iz Podpriloga koji su sastavni deo Priloga-1 u koji se unose podaci, koji se obračunava tako što se utvrđena poreska osnovica sa broja 2. deli brojem dana u poreskoj godini i množi brojem dana za koji se poreska obaveza za poresku godinu utvrđuje samooporezivanjem (sa broja Z.3. Podpriloga) i poreskom stopom sa broja 1, osim u slučaju:

1) iz stava 4. tačka 1) ovog člana – unosi se iznos obračunatog poreza samo za nepokretnost na kojoj je u toku poreske godine nastala poreska obaveza, odnosno koja je evidentirana u poslovnim knjigama preduzetnika koji vodi poslovne knjige, odnosno za koju je prestalo pravo na poresko oslobođenje, a za objekat čija je korisna površina povećana u toku poreske godine – za površinu koja je jednaka razlici novonastale i prethodne korisne površine tog objekta;

2) iz stava 4. tačka 2) ovog člana – ne unose se podaci.

Pod brojem 4. Površina zemljišta pod objektom za koju se ostvaruje poresko oslobođenje – unosi se zbir površina unetih u Delu E. iz svih podpriloga popunjenih za objekte koji su sastavni deo Priloga-1. Kad su više lica poreski obveznici za isti objekat i za zemljište na kome se objekat nalazi, pod brojem 4. unosi se srazmerni deo površine zemljišta pod objektom na koji se porez plaća, koji odgovara srazmeri korisne površine objekta za koju je obveznik konkretno lice u odnosu na ukupnu korisnu površinu objekta. Kad se objekat sastoji iz dva ili više posebnih delova za koje su obveznici različita lica, obveznik koji ima pravo na poresko oslobođenje unosi deo površine zemljišta pod objektom srazmeran udelu korisne površine posebnog dela na koji to lice porez plaća u odnosu na korisnu površinu objekta. U slučaju povećanja ili smanjenja korisne površine objekta u toku poreske godine, pod brojem 4. ne unose se podaci.

Pod brojem 5. Umanjenje poreza za površinu zemljišta sa Broja 4. – unosi se iznos za koji se umanjuje poreska obaveza zbog ostvarivanja prava na poresko oslobođenje za površinu zemljišta pod objektom, odnosno delom objekta na koji se porez plaća (sa broja 4.), koji se obračunava tako što se vrednost zemljišta sa I.9. Podpriloga deli sa korisnom površinom zemljišta iz Dela Đ. Podpriloga, množi površinom zemljišta sa broja 4. Priloga-1, deli sa brojem dana u poreskoj godini, množi brojem dana za koji se u poreskoj godini za zemljište utvrđuje porez i množi poreskom stopom sa broja 1. Priloga-1.

Pod brojem 6. Umanjenje poreza za poresko oslobođenje na delu nepokretnosti, osim umanjenja sa r.br. 5. – unosi se iznos umanjenja poreza za deo nepokretnosti za koji se ostvaruje poresko oslobođenje, osim umanjenja sa broja 5.

Pod brojem 6.1. Površina za koju se ostvaruje pravo na umanjenje poreza – unosi se površina za koju se ostvaruje pravo na umanjenje poreza čiji je iznos unet pod brojem 6.

Pod brojem 6.2. Zakonski osnov za umanjenje – unosi se zakonski osnov za umanjenje poreza (član, stav i tačka Zakona) čiji je iznos unet pod brojem 6.

Pod brojem 7. Ukupno umanjenje poreza – unosi se iznos ukupnog umanjenja poreza za nepokretnost iz Priloga-1 (zbir iznosa sa broja 5. i broja 6.).

Pod brojem 8. Utvrđeni porez za 20__ godinu – unosi se poreska godina i iznos utvrđenog poreza za tu godinu za sve nepokretnosti iz Podpriloga koji su sastavni deo Priloga-1 u koji se unose podaci (razlika obračunatog poreza sa broja 3. i ukupnog umanjenja poreza sa broja 7.).

Pod br. 8.1. do 8.4. unosi se iznos poreza za prvo, drugo, treće i četvrto tromesečje, za sve nepokretnosti iz Podpriloga koji su sastavni deo Priloga-1 u koji se unose podaci, tako što se iznos utvrđenog poreza za poresku godinu sa broja 8. deli brojem dana za koji se poreska obaveza utvrđuje i množi brojem dana za koji se za svako tromesečje utvrđuje porez.

Izuzetno od st. 12. i 13. ovog člana, kad se prijavljuje promena utvrđenog poreza za poresku godinu na nepokretnosti iz Priloga-1, pod brojem 8. unosi se iznos poslednjeg utvrđenog poreza iz odgovarajućeg broja Priloga-1 za poresku godinu, a pod br. 8.1. do 8.4. unosi se iznos poslednjeg utvrđenog poreza za prvo, drugo, treće i četvrto tromesečje.

Kad se u toku poreske godine prijavljuje prva promena utvrđenog poreza na nepokretnostima iz člana 8. st. 2. i 4. ovog pravilnika, poslednjim utvrđenim porezom čiji se iznos unosi pod 8. do 8.4. Priloga-1 smatra se zbir iznosa poreza unetih pod 8. do 8.4. svih Priloga-1 u kojima je utvrđena vrednost delova te nepokretnosti.

Pod brojem 9. Uvećanje, odnosno umanjenje utvrđenog poreza za 20__ god. zbog promene – unose se podaci samo kad se prijavljuje promena sa broja 2.2. Obrasca PPI-1, tako što se unosi iznos uvećanja, odnosno umanjenja utvrđenog poreza za poresku godinu za nepokretnost iz Podpriloga zbog promene, a u kućicu ispred iznosa unosi se znak: „+” – kad se zbog promene uvećava prethodno utvrđeni iznos poreza, odnosno znak: „–” – kad se zbog promene umanjuje prethodno utvrđeni iznos poreza, i to:

1) kad u toku poreske godine nastane poreska obaveza, odnosno kad preduzetnik koji vodi poslovne knjige počne da evidentira nepokretnost u poslovnim knjigama, odnosno kad prestane poresko oslobođenje u skladu sa članom 12. st. 3, 4. i 8. Zakona, pod brojem 9. unosi se znak: „+” i razlika obračunatog poreza sa 3. i iznosa umanjenog poreza sa broja 7, za nepokretnost iz Podpriloga na kojoj je došlo do promene, a kad dođe do povećanja korisne površine objekta u toku poreske godine unosi se razlika obračunatog poreza sa broja 3. za površinu koja je jednaka razlici novonastale i prethodne korisne površine tog objekta i iznosa umanjenog poreza za tu površinu sa broja 7.;

2) kad u toku poreske godine prestane poreska obaveza na svim nepokretnostima za koje je u jednom Prilogu-1 utvrđena poreska osnovica, odnosno kad preduzetnik koji vodi poslovne knjige prestane da evidentira u poslovnim knjigama sve nepokretnosti za koje je u jednom Prilogu-1 utvrđena poreska osnovica (uključujući i prestanak evidentiranja zbog prestanka obavljanja delatnosti preduzetnika), odnosno kad dođe do smanjenja korisne površine objekta, pod brojem 9. unosi se znak: „–” i iznos koji se dobija tako što se utvrđeni porez sa broja 8. Priloga-1 podeli brojem dana za koji je poreska obaveza utvrđena i pomnoži brojem dana od promene do isteka poreske godine sa Z.3. Podpriloga;

3) kad u toku poreske godine prestane poreska obaveza na nekoj od nepokretnosti iz Podpriloga, odnosno na udelu u nepokretnosti iz Podpriloga (koji je manji od udela u nepokretnosti za koji je utvrđen porez), pod brojem 9. unosi se znak: „–” i iznos koji je jednak pripadajućem utvrđenom porezu za tu nepokretnost, odnosno za taj udeo u nepokretnosti na kome je poreska obaveza prestala, za period od dana prestanka poreske obaveze do isteka poreske godine;

4) kad preduzetnik koji vodi poslovne knjige u toku poreske godine prestane da evidentira u poslovnim knjigama neku od nepokretnosti iz Podpriloga, odnosno udeo u nepokretnosti iz Podpriloga (koji je manji od udela u nepokretnosti za koji je utvrđen porez), pod brojem 9. unosi se znak: „–” i iznos koji se utvrđuje na način iz tačke 3) ovog stava;

5) kad u toku poreske godine dođe do smanjenja korisne površine nekog od objekata iz Podpriloga, odnosno korisne površine udela u objektu iz Podpriloga, pod brojem 9. unosi se znak: „-” i iznos koji je jednak pripadajućem utvrđenom porezu za površinu koja je jednaka razlici korisne površine za koju je utvrđen porez i korisne površine nakon smanjenja, za period od dana smanjenja korisne površine do isteka poreske godine.

Pod br. 9.1. do 9.4. unosi se iznos uvećanja, odnosno umanjenja utvrđenog poreza za prvo, drugo, treće i četvrto tromesečje, na nepokretnosti iz Podpriloga nakon promene, tako što se iznos uvećanja, odnosno umanjenja utvrđenog poreza za poresku godinu sa broja 9. za tromesečje u kome je došlo do promene deli brojem dana od promene do isteka poreske godine i množi brojem dana od promene do isteka tog tromesečja, a za naredna tromesečja – deli brojem dana od promene do isteka poreske godine i množi brojem dana u svakom od tih tromečja.

Pod brojem 10. Utvrđeni porez za 20__ god. nakon promene koja se prijavljuje – unose se podaci samo kad se prijavljuje promena sa broja 2.2. Obrasca PPI-1, tako što se unosi iznos utvrđenog poreza za poresku godinu nakon promene (kao porez za sve nepokretnosti iz Podpriloga utvrđen u Prilogu-1 korigovan za iznos uvećanja, odnosno umanjenja poreza zbog promene).

Pod br. 10.1. do 10.4. unose se podaci samo kad se prijavljuje promena sa broja 2.2. Obrasca PPI-1, tako što se unosi iznos utvrđenog poreza za prvo, drugo, treće i četvrto tromesečje poreske godine nakon promene, koji je jednak iznosu poreza za odgovarajuće tromesečje pod odgovarajućim br. 8.1. do 8.4. uvećanom, odnosno umanjenom za iznos pod odgovarajućim br. 9.1. do 9.4.

3. Obrazac Podprilog

Član 10.

Podprilog uz Prilog-1 označava se odgovarajućim rednim brojem, tako što se unosi:

1) redni broj Priloga-1 čiji je Podprilog sastavni deo;

2) redni broj Podpriloga, tako što se prvi primerak tog obrasca (u kome su uneti podaci za zemljište ili objekat) označava brojem jedan a svaki naredni primerak tog obrasca narednim rednim brojem, dok se u Podpriloge koji su sastavni deo istog Priloga-1 ne unesu podaci za zemljište i objekte na koje se porez plaća, za koje poresku osnovicu čini vrednost objekta uvećana za vrednost pripadajućeg zemljišta.

Član 11.

U Podprilog uz Prilog-1, u Delu A. do Dela Đ. unose se podaci o nepokretnosti, na sledeći način:

1) u Deo A. Predmet oporezivanja – unosi se vrsta prava, korišćenje ili državina iz člana 2. stav 1. Zakona, poreskog obveznika na nepokretnosti;

2) u Deo B. Vrsta nepokretnosti – unosi se vrsta nepokretnosti, u skladu sa članom 6a stav 1. Zakona, a za neizgrađeno građevinsko zemljište koje se koristi isključivo za gajenje biljaka, odnosno sadnog materijala, odnosno šuma, unosi se i način korišćenja;

3) u Deo V. unose se podaci o bližoj vrsti nepokretnosti iz člana 7. st. 4. i 8. Zakona;

4) u Deo G. Udeo obveznika – unosi se veličina idealnog dela, odnosno pripadajućeg dela u zajedničkoj svojini, u skladu sa članom 4. st. 3 – 5. Zakona, kad se Podprilog podnosi za idealni deo nepokretnosti, odnosno za deo nepokretnosti u zajedničkoj svojini;

5) u Deo D. Ukupna površina – unosi se ukupna površina objekta, u skladu sa izveštajem o zatečenom stanju objekta, čiji je sastavni deo elaborat geodetskih radova za nezakonito izgrađeni objekat, kad se prijava podnosi za nezakonito izgrađeni objekat, definisan zakonom kojim se uređuje ozakonjenje objekata;

6) u Deo Đ. Korisna površina nepokretnosti za koju je nastala poreska obaveza – unosi se podatak o korisnoj površini nepokretnosti utvrđenoj u skladu sa članom 6. stav 2. Zakona, za koju je nastala poreska obaveza, osim u slučajevima:

(1) ako se Podprilog podnosi za udeo u nepokretnosti odnosno pripadajući deo u zajedničkoj svojini, za koji je nastala poreska obaveza – unosi se podatak o korisnoj površini pripadajućeg udela;

(2) ako je nepokretnost delom različite vrste u skladu sa članom 6a stav 1. Zakona ili je delom u različitim zonama, zbog čega se Podprilog podnosi za deo određene vrste ili u određenoj zoni – unosi se podatak o korisnoj površini dela za koji se Podprilog podnosi.

Kad se Podprilog podnosi za nezakonito izgrađeni objekat koji je delom različite vrste u skladu sa članom 6a stav 1. Zakona ili je delom u različitim zonama, zbog čega se Podprilog podnosi za svaki deo određene vrste, odnosno za svaki deo u određenoj zoni – ukupna površina tog objekta unosi se u prvi Podprilog koji se za taj objekat podnosi.

Član 12.

U Podprilog uz Prilog-1, u Delu E. do Dela Z. unose se podaci od značaja za oporezivanje, osim o vrednosti nepokretnosti koja čini poresku osnovicu.

U Deo E. Površina zemljišta pod objektom za koju se ostvaruje poresko oslobođenje – u Podprilog koji se popunjava za objekat unosi se površina zemljišta pod objektom za koju se ostvaruje poresko oslobođenje u skladu sa članom 12. stav 1. tačka 8) i članom 12a Zakona. U Delu Zona unosi se podatak o zoni u kojoj se nalazi nepokretnost, u skladu sa odlukom jedinice lokalne samouprave, osim kad vrednost nepokretnosti koja čini poresku osnovicu jeste fer vrednost, odnosno knjigovodstvena vrednost, odnosno nabavna vrednost.

U Deo Ž. Dan nastanka poreske obaveze – unosi se dan na koji je obvezniku nastala poreska obaveza za nepokretnost (zemljište, odnosno objekat), za koju se unose podaci.

U Deo Z. Period za koji se porez za 20__ godinu utvrđuje samooporezivanjem, unosi se:

1) pod Z.1. Dan od kojeg se utvrđuje porez za 20__ godinu – unosi se dan od kojeg se utvrđuje porez za poresku godinu za nepokretnost za koju se unose podaci, a u polje Osnov unosi se podatak ako je dan od kojeg se utvrđuje porez za poresku godinu:

(1) dan nastanka poreske obaveze u toku poreske godine, ili

(2) dan evidentiranja nepokretnosti u poslovnim knjigama obveznika – preduzetnika koji vodi poslovne knjige u toku poreske godine, ili

(3) 184-i dan od dana ustupanja nepokretnosti za koju je ostvareno pravo na poresko oslobođenje, drugom licu uz naknadu, koje u toku 12 meseci (neprekidno ili sa prekidima) traje duže od 183 dana, ili

(4) dan prestanka prava na poresko oslobođenje u skladu sa članom 12. st. 3. i 8. Zakona, ili

(5) dan na koji je povećana korisna površina objekta;

2) pod Z.2. Dan do kojeg se utvrđuje porez za 20__ godinu – unosi se dan do kojeg se utvrđuje porez za poresku godinu za nepokretnost za koju se unose podaci, a u polju Osnov unosi se podatak ako je dan do kojeg se utvrđuje porez za poresku godinu:

(1) dan prestanka poreske obaveze u toku poreske godine a pre utvrđivanja poreza, ili

(2) dan prestanka evidentiranja nepokretnosti u poslovnim knjigama obveznika – preduzetnika koji vodi poslovne knjige u toku poreske godine (uključujući i prestanak evidentiranja zbog prestanka obavljanja delatnosti preduzetnika) a pre utvrđivanja poreza, ili

(3) dan na koji je smanjena korisna površina objekta;

3) pod Z.3. Broj dana za koji se poreska obaveza za 20__ godinu utvrđuje samooporezivanjem, odnosno broj dana od promene do isteka poreske godine, unosi se:

(1) kod utvrđivanja poreza – broj dana za koji se poreska obaveza za poresku godinu utvrđuje samooporezivanjem;

(2) kod izmene utvrđenog poreza zbog promene koja se dogodila nakon podnošenja poreske prijave o utvrđenom porezu – broj dana od promene do isteka poreske godine u kojoj je došlo do promene (uključujući i dan na koji je došlo do promene);

4) pod Z.4. Dan podnošenja poslednje poreske prijave u kojoj je utvrđen porez za 20__ godinu – unosi se dan na koji je podneta poslednja poreska prijava u kojoj je utvrđen porez za poresku godinu za nepokretnost iz Podpriloga, redni broj Podpriloga u kome je utvrđena vrednost te nepokretnosti i redni broj Priloga-1 u kome je utvrđen porez za tu nepokretnost.

Kad se Podprilog podnosi zbog prestanka poreske obaveze ili prestanka evidentiranja u poslovnim knjigama preduzetnika koji vodi poslovne knjige, dela nepokretnosti za koju je utvrđen porez, odnosno zbog smanjenja korisne površine objekta, pod Z.2. se unose podaci za taj deo nepokretnosti.

Kad se Podprilog podnosi zbog promene na delu nepokretnosti nakon podnošenja poreske prijave o utvrđenom porezu, pod Z.3. unosi se broj dana od promene na tom delu nepokretnosti do isteka poreske godine i korisna površina tog dela nepokretnosti.

Član 13.

U Podprilog uz Prilog-1, u Deo I. Poreska osnovica – pod odgovarajućim I.1. do I.8. i pod I.9. unosi se vrednost nepokretnosti koja čini, odnosno koja se uključuje u poresku osnovicu.

Pod I.1. Fer vrednost nepokretnosti iskazana u poslovnim knjigama na poslednji dan poslovne godine obveznika u 20__ godini – podaci se unose kad je obveznik koji vrednost nepokretnosti u poslovnim knjigama iskazuje po fer vrednosti u skladu sa međunarodnim računovodstvenim standardima (MRS), odnosno međunarodnim standardima finansijskog izveštavanja (MSFI) i usvojenim računovodstvenim politikama (u daljem tekstu: fer vrednost), vrednost nepokretnosti u poslovnim knjigama na poslednji dan poslovne godine u godini koja prethodi godini za koju se utvrđuje porez (u daljem tekstu: tekuća godina) iskazao po fer vrednosti, tako što unosi broj tekuće godine i fer vrednost nepokretnosti u poslovnim knjigama obveznika na poslednji dan poslovne godine u tekućoj godini.

Ako vrednost nepokretnosti iz stava 2. ovog člana delom čini fer vrednost, zbog čega se popunjava Deo J. Podpriloga, pod I.1. unosi se broj tekuće godine i fer vrednost tog dela objekta srazmerna korisnoj površini tog dela unetoj u Delu J. u odnosu na fer vrednost nepokretnosti iskazanu u poslovnim knjigama na poslednji dan poslovne godine obveznika u tekućoj godini.

Pod I.2. Vrednost nepokretnosti utvrđena prema prosečnoj ceni 1 m² odgovarajuće nepokretnosti u zoni – unose se podaci za nepokretnost čija se vrednost utvrđuje, u skladu sa članom 7. st. 2. i 3. Zakona, ako je jedinica lokalne samouprave na čijoj teritoriji se ta nepokretnost nalazi, u skladu sa Zakonom, utvrdila i objavila prosečnu cenu 1 m² odgovarajuće nepokretnosti u zoni, i to vrednost nepokretnosti koja je proizvod njene korisne površine iz Dela Đ. i prosečne cene 1 m² odgovarajuće nepokretnosti u zoni sa I.2.1, a u slučaju povećanja korisne površine nepokretnosti – vrednost nepokretnosti koja je proizvod njene korisne površine iz dela Z.3. i prosečne cene 1 m² odgovarajuće nepokretnosti u zoni sa I.2.1.

Ako se vrednost nepokretnosti delom utvrđuje primenom korisne površine i prosečne cene 1 m² odgovarajuće nepokretnosti u zoni, zbog čega se popunjava Deo J. Podpriloga, pod I.2. unosi se vrednost tog dela nepokretnosti koja je proizvod njegove korisne površine unete u Delu J. i prosečne cene 1 m² odgovarajuće nepokretnosti u zoni sa I.2.1.

Pod I.2.1. Prosečna cena 1 m² odgovarajuće nepokretnosti u zoni – unosi se podatak o prosečnoj ceni 1 m² odgovarajuće nepokretnosti u zoni u kojoj se nepokretnost nalazi, prema aktu jedinice lokalne samouprave objavljenim u skladu sa Zakonom.

Pod I.3. Vrednost nepokretnosti kad nije objavljena prosečna cena 1 m² odgovarajućih nepokretnosti u zoni, a objavljena je u najopremljenijoj zoni – unosi se vrednost nepokretnosti koja je proizvod njene korisne površine iz Dela Đ, prosečne cene 1 m² sa I.3.1. i koeficijenta nepokretnosti sa I.3.2. U slučaju povećanja korisne površine nepokretnosti unosi se vrednost nepokretnosti koja je proizvod njene korisne površine iz dela Z.3, prosečne cene 1 m² sa I.3.1. i koeficijenta nepokretnosti sa I.3.2.

Ako se vrednost nepokretnosti delom utvrđuje primenom elemenata iz stava 7. ovog člana, zbog čega se popunjava Deo J. Podpriloga, pod I.3. unosi se podatak o vrednosti tog dela nepokretnosti koja je proizvod njegove korisne površine unete u Delu J, prosečne cene 1 m² sa I.3.1. i koeficijenta nepokretnosti sa I.3.2.

Pod I.3.1. Prosečna cena 1 m² odgovarajuće nepokretnosti na osnovu koje je za 20__ godinu utvrđena osnovica poreza na imovinu za nepokretnosti obveznika koji ne vode poslovne knjige u najopremljenijoj zoni (u daljem tekstu: odgovarajuća nepokretnost u najopremljenijoj zoni) – unosi se broj tekuće godine i podatak o prosečnoj ceni 1 m² odgovarajuće nepokretnosti na osnovu koje je za tekuću godinu utvrđena osnovica poreza na imovinu za nepokretnosti obveznika koji ne vode poslovne knjige u najopremljenijoj zoni, prema aktu jedinice lokalne samouprave koji je objavljen u skladu sa Zakonom.

Pod I.3.2. Koeficijent nepokretnosti u zoni – unosi se koeficijent nepokretnosti u zoni u kojoj se nepokretnost nalazi, prema aktu jedinice lokalne samouprave objavljenim u skladu sa Zakonom, odnosno prema odredbama člana 7a st. 3. i 5. Zakona.

Pod I.4. Vrednost objekta iz člana 7. stav 4. Zakona iskazana posebno od vrednosti pripadajućeg zemljišta u poslovnim knjigama na poslednji dan poslovne godine obveznika u 20__ godini – unosi se broj tekuće godine i vrednost objekta iz člana 7. stav 4. Zakona u poslovnim knjigama na poslednji dan poslovne godine obveznika u tekućoj godini, koja je iskazana posebno od vrednosti pripadajućeg zemljišta.

Ako vrednost objekta iz člana 7. stav 4. Zakona delom čini vrednost iskazana u poslovnim knjigama na poslednji dan poslovne godine obveznika u tekućoj godini, zbog čega se popunjava Deo J. Podpriloga, pod I.4. unosi se broj tekuće godine i vrednost tog dela objekta srazmerna korisnoj površini tog dela unetoj u Delu J. u odnosu na vrednost objekta iskazanu u poslovnim knjigama na poslednji dan poslovne godine obveznika u tekućoj godini.

Pod I.5. Građevinska vrednost objekta iz člana 7. stav 4. Zakona procenjena od strane ovlašćenog veštaka građevinske struke – unosi se podatak samo za objekat iz člana 7. stav 4. Zakona čija vrednost u poslovnim knjigama na poslednji dan poslovne godine obveznika u tekućoj godini nije iskazana ni po fer vrednosti, ni posebno od vrednosti pripadajućeg zemljišta, odnosno ako je obveznik propustio da vrednost tih objekata iskaže u poslovnim knjigama, tako što se unosi broj tekuće godine i građevinska vrednost tog objekta procenjena od strane ovlašćenog veštaka građevinske struke sa stanjem na poslednji dan poslovne godine obveznika u tekućoj godini, osim u slučajevima iz st. 15. i 16. ovog člana.

Ako vrednost objekta delom čini građevinska vrednost procenjena od strane ovlašćenog veštaka građevinske struke, zbog čega se popunjava Deo J. Podpriloga, pod I.5. unosi se broj tekuće godine i građevinska vrednost tog dela objekta iz člana 7. stav 4. Zakona srazmerna korisnoj površini tog dela unetoj u Delu J. u odnosu na građevinsku vrednost tog objekta procenjenu od strane ovlašćenog veštaka građevinske struke sa stanjem na poslednji dan poslovne godine obveznika u tekućoj godini.

Ako se vrednost objekta iz stava 13. ovog člana utvrđuje za godine koje prethode toj godini, pod I.5. unosi se građevinska vrednost objekta procenjena od strane ovlašćenog veštaka građevinske struke sa stanjem na poslednji dan kalendarske godine koja prethodi godini u kojoj se utvrđuje porez.

Ako je za objekat iz člana 7. stav 4. Zakona obvezniku nastala poreska obaveza u toku poreske godine ili u tekućoj godini nakon početka poslovne godine obveznika koja je različita od kalendarske, a obveznik u svojim poslovnim knjigama nije posebno iskazao nabavnu vrednost zemljišta od nabavne vrednosti objekta, pod I.5. unosi se građevinska vrednost objekta procenjena od strane ovlašćenog veštaka građevinske struke sa stanjem na dan nastanka poreske obaveze.

Pod I.6. Nabavna vrednost nepokretnosti u poslovnim knjigama obveznika – unosi se nabavna vrednost nepokretnosti u poslovnim knjigama obveznika u poreskoj godini, za nepokretnosti čiju vrednost čini nabavna vrednost, u skladu sa članom 7. stav 10. Zakona.

Ako vrednost nepokretnosti delom čini nabavna vrednost nepokretnosti u poslovnim knjigama obveznika, zbog čega se popunjava Deo J. Podpriloga, pod I.6. unosi se broj tekuće godine i vrednost tog dela nepokretnosti srazmerna korisnoj površini tog dela unetoj u Delu J. u odnosu na nabavnu vrednost te nepokretnosti u poslovnim knjigama obveznika.

Pod I.7. Vrednost nepokretnosti iskazana u poslovnim knjigama na poslednji dan poslovne godine obveznika u 20__ godini – unosi se broj tekuće godine i vrednost nepokretnosti iskazana u poslovnim knjigama na poslednji dan poslovne godine obveznika u tekućoj godini, i to:

1) objekata iz člana 7. stav 8. Zakona;

2) eksploatacionog polja;

3) nepokretnosti obveznika koji vrednost nepokretnosti u poslovnim knjigama na poslednji dan poslovne godine u tekućoj godini ne iskazuje po fer vrednosti, za koje je poreska obaveza postojala na dan 1. januara poreske godine ako:

(1) se nalaze na teritoriji jedinice lokalne samouprave koja do 30. novembra tekuće godine nije objavila akt kojim utvrđuje prosečne cene odgovarajućih nepokretnosti u zonama, odnosno prosečne cene odgovarajućih nepokretnosti u najopremljenijoj zoni u slučaju iz člana 7a stav 2. Zakona, ili

(2) jedinica lokalne samouprave nije u propisanom roku objavila prosečne cene odgovarajućih nepokretnosti u zoni, a u najopremljenijoj zoni ne postoji odgovarajuća vrsta nepokretnosti, ili

(3) jedinica lokalne samouprave do 30. novembra tekuće godine nije objavila akt kojim utvrđuje zone i najopremljenije zone;

3a) vrednost u kojoj je sadržana vrednost objekata, odnosno zemljišta, za koji postoji poreska obaveza (osim za objekte iz člana 7. stav 6. Zakona), u skladu sa članom 7a stav 7. Zakona;

4) vrednost u kojoj je sadržana vrednost objekta, odnosno zemljišta, u skladu sa članom 7b stav 4. Zakona, za koji nije utvrđena i objavljena prosečna cena kvadratnog metra ni u zoni, ni u najopremljenijoj zoni.

Ako vrednost nepokretnosti iz stava 19. ovog člana delom čini vrednost iskazana u poslovnim knjigama na poslednji dan poslovne godine obveznika u tekućoj godini, zbog čega se popunjava Deo J. Podpriloga, pod I.7. unosi se broj tekuće godine i vrednost tog dela objekta srazmerna korisnoj površini tog dela unetoj u Delu J. u odnosu na vrednost objekta iskazanu u poslovnim knjigama na poslednji dan poslovne godine obveznika u tekućoj godini.

Pod I.8. Vrednost nepokretnosti utvrđena prema poreskoj osnovici za tu, odnosno odgovarajuću nepokretnost, u skladu sa članom 6. st. 13. i 14. Zakona, za nepokretnosti čija se vrednost ne iskazuje u poslovnim knjigama obveznika – unose se podaci samo kad nije objavljena prosečna cena kvadratnog metra odgovarajuće nepokretnosti u zoni, odnosno za zemljište iz člana 7b stav 3. Zakona – unose se podaci samo kad nije objavljena prosečna cena kvadratnog metra odgovarajućeg zemljišta ni u zoni, ni u najopremljenijoj zoni, i to:

1) za tekuću godinu – unose se korisna površina nepokretnosti za koju je utvrđen porez za tekuću godinu i vrednost te, odnosno odgovarajuće nepokretnosti u toj zoni, za tekuću godinu;

2) za poresku godinu – unose se korisna površina nepokretnosti za koju se utvrđuje porez za poresku godinu i vrednost nepokretnosti utvrđena za poresku godinu shodno vrednosti te, odnosno odgovarajuće nepokretnosti u toj zoni, za tekuću godinu, za odgovarajuću korisnu površinu.

Ako se vrednost nepokretnosti iz stava 21. ovog člana delom utvrđuje u skladu sa članom 6. st. 13. i 14. Zakona, zbog čega se popunjava Deo J. Podpriloga, pod I.8. unosi se vrednost korisne površine tog dela nepokretnosti unete u Delu J, koja je utvrđena u skladu sa članom 6. st. 13. i 14. Zakona.

Pod I.9. Vrednost nepokretnosti – unosi se vrednost nepokretnosti iz Podpriloga (iz odgovarajućeg I.1. do I.8, a kad se popunjava Deo J. – zbir vrednosti iz I.1. do I.8.).

Kad poresku osnovicu čini fer vrednost, odnosno knjigovodstvena vrednost, odnosno nabavna vrednost, a obveznik u poslovnim knjigama ne iskazuje posebno vrednost objekta, odnosno objekata, od vrednosti pripadajućeg zemljišta, u odgovarajućem Podprilogu se umesto vrednosti svakog objekta unosi oznaka „000” a u poslednjem Podprilogu unosi se vrednost zemljišta sa objektima, na koje se porez plaća.

Kad se Podprilog podnosi zbog povećanja korisne površine nepokretnosti, pod odgovarajućim I.1. do I.8. i pod I.9. unosi se vrednost dela nepokretnosti čija je površina jednaka razlici novonastale i prethodne korisne površine tog objekta.

U Deo J. Korisna površina nepokretnosti čija je vrednost zbir vrednosti – unose se podaci samo za nepokretnost istog obveznika čiju vrednost delom čine vrednosti pod I.1 do I.8, tako što se posle reči: „vrednost sa I.__” unosi broj koji odgovara delu vrednosti nepokretnosti unetoj pod odgovarajućim I.1. do I.8. i korisna površina tog dela, tako da je zbir korisnih površina tih delova jednak korisnoj površini nepokretnosti unetoj pod Đ. Podpriloga.

4. Obrazac Prilog-2

Član 14.

Prilog-2 sadrži podatke o svim nepokretnostima obveznika na teritoriji iste jedinice lokalne samouprave za koje obveznik nije utvrdio porez zbog ostvarivanja prava na poresko oslobođenje.

Kad obveznik nema pravo na poresko oslobođenje, uz poresku prijavu na Obrascu PPI-1 ne podnosi Prilog-2.

Član 15.

U Prilog-2 unosi se redni broj Priloga, tako što se prvi primerak tog obrasca označava brojem jedan, a svaki naredni narednim rednim brojem.

U Deo I. Podaci o nepokretnosti – unose se podaci o nepokretnosti, i to:

1) Predmet oporezivanja – unosi se pravo, korišćenje ili državina iz člana 2. stav 1. Zakona na nepokretnosti koja je predmet oporezivanja a koja je oslobođena plaćanja poreza;

2) Vrsta nepokretnosti – za nepokretnost koja je oslobođena plaćanja poreza unosi se vrsta, u skladu sa članom 6a st. 1. do 3. Zakona;

3) Zona – unosi se zona u kojoj se nepokretnost nalazi;

4) Udeo – podatak se unosi kad se prijava podnosi za idealni deo nepokretnosti, odnosno za deo nepokretnosti u zajedničkoj svojini, tako što se unosi veličina idealnog dela, odnosno pripadajućeg dela u zajedničkoj svojini, u skladu sa članom 4. st. 3. do 5. Zakona;

5) Ukupna površina – unosi se kad se prijava podnosi za nezakonito izgrađeni objekat, definisan zakonom kojim se uređuje ozakonjenje objekata, unošenjem podatka o ukupnoj površini tog objekta, izraženoj u metrima kvadratnim, u skladu sa izveštajem o zatečenom stanju objekta, čiji je sastavni deo elaborat geodetskih radova za nezakonito izgrađeni objekat;

6) Korisna površina – unosi se u skladu sa članom 6. stav 2. Zakona, za nepokretnost, odnosno za deo nepokretnosti za koji je nastala poreska obaveza, izražen u metrima kvadratnim. Kad se prijava podnosi za udeo u nepokretnosti unosi se korisna površina pripadajućeg udela;

7) Unose se i drugi podaci, zavisno od vrste nepokretnosti: mesto, katastarska opština, broj katastarske parcele ili parcela koje čine fizičku celinu, naziv ulice, broj i slovo – ako postoji slovna oznaka uz broj, sprat, broj posebnog dela nepokretnosti i slovo – ako postoji slovna oznaka uz broj posebnog dela i broj lista nepokretnosti, odnosno vodova.

U Deo II. Utvrđivanje poreza unose se podaci od značaja za utvrđivanje poreza, i to:

1) u redu Dan od kojeg se utvrđuje porez za 20__ god. – unosi se dan od kojeg se utvrđuje porez za poresku godinu za nepokretnost za koju se unose podaci, a u polje Osnov unosi se podatak o tome da je dan od kojeg se utvrđuje porez za poresku godinu jedan od sledećih dana:

(1) 1. januar poreske godine (u slučaju kad je poreska obaveza nastala pre 1. januara poreske godine);

(2) dan nastanka poreske obaveze u toku poreske godine;

(3) dan evidentiranja nepokretnosti u poslovnim knjigama obveznika – preduzetnika;

2) u redu Dan do kojeg se utvrđuje porez za 20__ god. – unosi se dan do kojeg se utvrđuje porez za poresku godinu za nepokretnost za koju se unose podaci, a u polju Osnov označava se da je dan do kojeg se utvrđuje porez za poresku godinu jedan od sledećih dana:

(1) dan prestanka poreske obaveze u toku poreske godine pre utvrđivanja poreza;

(2) dan prestanka evidentiranja nepokretnosti u poslovnim knjigama obveznika – preduzetnika u toku poreske godine (uključujući i prestanak evidentiranja zbog prestanka obavljanja delatnosti preduzetnika) pre utvrđivanja poreza;

3) u redu Zakonski osnov za poresko oslobođenje upisuju se član, stav i tačka Zakona koja je osnov za poresko oslobođenje.

Član 16.

Poreska prijava smatra se podnetom kad nadležni organ jedinice lokalne samouprave na portalu JIS LPA potvrdi formalnu ispravnost i matematičku tačnost iskazanih podataka, dodeli broj prijave i u elektronskom obliku o tome dostavi obaveštenje podnosiocu prijave.

5. Obrazac PPI-2

Član 17.

Poresku prijavu na Obrascu PPI-2 podnosi obveznik poreza na imovinu koji ne vodi poslovne knjige, iz člana 4. stav 6. Zakona, i to:

1) preduzetnik koji porez na dohodak građana na prihode od samostalne delatnosti plaća na paušalno utvrđen prihod;

2) preduzetnik koji vodi poslovne knjige – za imovinu koja nije evidentirana u njegovim poslovnim knjigama;

3) drugo lice koje ne vodi poslovne knjige u skladu sa propisima Republike Srbije;

4) Fond koji ne vodi poslovne knjige u skladu sa propisima Republike Srbije.

Poreska prijava iz stava 1. ovog člana podnosi se za svaku nepokretnost posebno.

Kad se na zemljištu nalazi objekat za koji je (za ceo objekat, odnosno za udeo na objektu ili za posebni deo objekta: stan, garaža i sl.) obveznik isto lice, podnosi se jedna poreska prijava za zemljište a druga poreska prijava za svaki objekat (odnosno za udeo na objektu ili za posebni deo objekta) koji se nalazi na tom zemljištu.

Član 18.

Obrazac PPI-2 sastoji se iz deset delova, i to:

1) Podaci o poreskom obvezniku;

2) Pravo, korišćenje ili državina obveznika na nepokretnosti za koju podnosi poresku prijavu;

3) Vrsta nepokretnosti;

4) Mesto nepokretnosti;

5) Dan nastanka poreske obaveze;

6) Površina nepokretnosti;

7) Drugi podaci od značaja za utvrđivanje poreza;

8) Dan prestanka poreske obaveze;

9) Popis priloženih dokaza;

10) Napomena.

Član 19.

U Obrazac PPI-2 sa leve strane unosi se naziv jedinice lokalne samouprave i njene organizacione jedinice kojoj se podnosi poreska prijava, a sa desne strane ispod naziva obrasca Obrazac PPI-2, u odgovarajućoj kućici, podnosilac prijave označava da li podnosi poresku prijavu ili izmenjenu poresku prijavu, u skladu sa članom 40. ZPPPA.

Izmenjena poreska prijava, u odnosu na podatke u podnetoj poreskoj prijavi, sadrži promenjene podatke i podatke koji ostaju isti.

Član 20.

U Deo 1. Podaci o poreskom obvezniku, unose se:

1) pod brojem 1.1. Poslovno ime, odnosno ime i prezime – unosi se poslovno ime ili ime i prezime obveznika;

2) pod brojem 1.2. Poreski identifikacioni broj (PIB/JMBG/EBS) – unosi se PIB, JMBG ili EBS, u zavisnosti od vrste obveznika (evidencioni broj za strance – EBS unosi se za nerezidentno fizičko lice koje ima boravište u Republici Srbiji);

3) pod brojem 1.3. Matični broj – unosi se matični broj obveznika dobijen od Agencije za privredne registre, odnosno drugog propisanog registra – za obveznike kojima se izdaje matični broj;

4) pod brojem 1.4. Podaci o sedištu/prebivalištu/boravištu – unose se podaci o sedištu, odnosno o prebivalištu, odnosno o boravištu obveznika: grad, odnosno opština; mesto; naziv ulice; kućni broj (broj i slovo – ako postoji slovna oznaka uz broj); sprat; broj posebnog dela i slovo (ako postoji slovna oznaka uz broj posebnog dela); broj telefona i e-mail – podatak o elektronskoj adresi obveznika na koju se dostavljaju obaveštenja u vezi sa podnetom prijavom, odnosno poreski akti, ako se poreski obveznik saglasi sa tim načinom dostavljanja.

Kad Društvo za upravljanje fondom, u ime i za račun Fonda, podnosi poresku prijavu, pod brojem 1.4. unosi adresu sedišta Društva za upravljanje fondom upisanu u propisanom registru, odnosno posebnu adresu za prijem pošte koja je registrovana kod Agencije za privredne registre, svoj broj telefona i e-mail – podatak o elektronskoj adresi na koju se tom društvu, u ime i za račun Fonda kao obveznika, dostavljaju poreski akti.

U Deo 2. Pravo, korišćenje ili državina obveznika na nepokretnosti za koju podnosi poresku prijavu – u odgovarajućoj kućici označava se vrsta prava, korišćenje ili državina obveznika na nepokretnosti za koju se podnosi poreska prijava.

Kad podatke u vezi sa prometom nepokretnosti po osnovu koga je nastala ili prestala poreska obaveza dostavlja javni beležnik, ne unose se podaci pod br. 2.2, 2.4. i 2.5.

U Deo 3. Vrsta nepokretnosti – zaokružuje se jedan od brojeva koji se nalazi ispred odgovarajuće vrste nepokretnosti za koju se podnosi poreska prijava.

Kad se poreska prijava podnosi za neizgrađeno građevinsko zemljište koje se isključivo koristi za gajenje biljaka, odnosno sadnog materijala, odnosno šuma, u Deo 3. u kućicu posle reči: „građevinsko zemljište” unosi se:

1) broj 1 – kad se to zemljište isključivo koristi za gajenje biljaka, odnosno sadnog materijala;

2) broj 2 – kad se to zemljište isključivo koristi za gajenje šuma.

U Deo 4. Mesto nepokretnosti – unose se odgovarajući podaci o mestu nepokretnosti za koju se podnosi poreska prijava, zavisno od njene vrste: mesto, naziv ulice, broj i slovo (ako postoji slovna oznaka uz broj), sprat, broj i slovo posebnog dela objekta (stana, garaže i sl.) – ako postoji slovna oznaka uz broj posebnog dela objekta, katastarska opština, broj katastarske parcele i broj lista nepokretnosti.

U Deo 5. Dan nastanka poreske obaveze – unosi se dan na koji je obvezniku nastala poreska obaveza za koju se podnosi poreska prijava.

U Deo 6. Površina nepokretnosti – unosi se:

1) pod brojem 6.1. Ukupna površina – unosi se ukupna površina samo kad se prijava podnosi za nezakonito izgrađeni objekat, definisan zakonom kojim se uređuje ozakonjenje objekata, izražena u metrima kvadratnim, u skladu sa izveštajem o zatečenom stanju objekta, čiji je sastavni deo elaborat geodetskih radova za nezakonito izgrađeni objekat;

2) pod brojem 6.2. Udeo poreskog obveznika – unosi se podatak o veličini udela poreskog obveznika na nepokretnosti samo kad je obveznik imalac prava, korisnik ili držalac idealnog dela nepokretnosti, odnosno pripadajućeg dela u zajedničkoj svojini, u skladu sa članom 4. st. 3. do 5. Zakona;

3) pod brojem 6.3. Korisna površina nepokretnosti za koju je obvezniku nastala poreska obaveza – unosi se podatak o korisnoj površini nepokretnosti za koju je obvezniku nastala poreska obaveza, u skladu sa članom 6. stav 2. Zakona, izraženoj u metrima kvadratnim.

Kad se prijava podnosi za udeo u nepokretnosti, pod brojem 6.3. unosi se korisna površina pripadajućeg udela, izražena u metrima kvadratnim.

U Deo 7. Drugi podaci od značaja za utvrđivanje poreza – unosi se:

1) pod brojem 7.1. – kad se poreska prijava podnosi za objekat, unosi se podatak o godini u kojoj je izvršena izgradnja, odnosno poslednja rekonstrukcija objekta;

2) pod brojem 7.2. – kad se poreska prijava podnosi za kuću za stanovanje ili stan, u kućici se označava da li obveznik smatra da ima pravo na poreski kredit – umanjenje utvrđenog poreza u skladu sa članom 13. Zakona;

3) pod brojem 7.3. – u kućici se označava da li obveznik smatra da ima pravo na poresko oslobođenje u skladu sa čl. 12. do 12b Zakona, zakonski osnov za ostvarivanje tog prava i korisna površina nepokretnosti za koju smatra da to pravo ima (izražena u metrima kvadratnim);

4) pod brojem 7.4. – izjašnjenje da li je zemljište na kome obveznik stiče pravo iz člana 2. stav 1. Zakona granično sa zemljištem na kome je obveznik imalac prava, tako da je njihova ukupna površina preko deset ari, odnosno da li je prestankom prava na delu zemljišta tom obvezniku površina preostalog dela zemljišta tog obveznika do deset ari;

5) pod brojem 7.5. – kad se prijavljuje evidentiranje nepokretnosti u poslovnim knjigama preduzetnika koji vodi poslovne knjige, unosi se dan od koga je nepokretnost za koju se podnosi prijava evidentirana u poslovnim knjigama;

6) pod brojem 7.6. – kad se prijavljuje prestanak evidentiranja nepokretnosti u svojim poslovnim knjigama preduzetnika koji vodi poslovne knjige, unosi se dan prestanka evidentiranja nepokretnosti u poslovnim knjigama preduzetnika;

7) pod brojem 7.7. – kad prestane pravo na poresko oslobođenje zbog:

(1) nastanka poreske obaveze ili povećanja korisne površine nepokretnosti u toku godine, nakon čega je ukupna poreska osnovica za sve nepokretnosti obveznika na teritoriji jedinice lokalne samouprave preko 400.000 dinara – unosi se datum koji odgovara danu nastanka poreske obaveze, odnosno danu povećanja korisne površine nepokretnosti, u poreskoj godini;

(2) ustupanja nepokretnosti drugom licu uz naknadu, koje u toku 12 meseci traje duže od 183 dana, unosi se datum koji odgovara 184-om danu od dana ustupanja;

8) pod brojem 7.8. – kad u toku poreske godine dođe do izmene korisne površine nepokretnosti, unosi se izmenjena korisna površina nepokretnosti;

9) Pod brojem 7.9. – kad je vršena dogradnja objekta upisuju se godina u kojoj je objekat dograđen i korisna površina dograđenog dela.

Kad podatke u vezi sa prometom nepokretnosti po osnovu koga je nastala ili prestala poreska obaveza dostavlja javni beležnik, ne unose se podaci pod br. 7.5. do 7.9.

U Deo 8. Dan prestanka poreske obaveze – unose se podaci samo kad se prijavljuje prestanak poreske obaveze, tako što se unosi dan na koji je poreska obaveza prestala, veličina udela u nepokretnosti na kome je poreska obaveza prestala (kad je poreska obaveza prestala na udelu u celoj nepokretnosti ili udelu u nepokretnosti koji je manji od udela u celoj nepokretnosti) a u polje osnov unosi se odgovarajući broj, i to:

1) 1 – kad je poreska obaveza prestala prestankom prava, državine ili korišćenja iz člana 2. stav 1. Zakona na nepokretnosti, na koje se porez na imovinu plaća u skladu sa čl. 2. i 2a Zakona;

2) 2 – kad je poreska obaveza prestala danom prestanka postojanja nepokretnosti;

3) 3 – kad je poreska obaveza prestala danom početka primene zakona u skladu sa kojim je pravo, državina ili korišćenje iz člana 2. stav 1. Zakona na koje se porez na imovinu plaćao prestalo biti predmet oporezivanja;

4) 4 – kad je poreska obaveza prestala na pravo svojine zato što je drugo lice steklo pravo, državinu ili korišćenje iz člana 2. stav 1. tač. 2) do 8) Zakona na koje se porez plaća u skladu sa članom 2a i članom 10. stav 7. Zakona.

U Deo 9. Popis priloženih dokaza – unosi se spisak priloženih isprava koje su podnete uz poresku prijavu.

U Deo 10. Napomena – unosi se, ako je potrebna, Napomena podnosioca prijave vezana za podnošenje prijave.

Podnosilac prijave na kraju prijave označava jednu od kućica koja odgovara svojstvu u kome podnosi prijavu, unosi svoj PIB i JMBG, odnosno EBS, poslovno ime, odnosno ime i prezime, adresu, unosi mesto i datum popunjavanja poreske prijave i potpisuje je.

Kad Društvo za upravljanje fondom, u ime i za račun Fonda, podnosi poresku prijavu, na kraju prijave označava da je podnosi u svojstvu zakonskog zastupnika, unosi svoj PIB, svoje poslovno ime, sedište, mesto i datum popunjavanja poreske prijave i potpisuje je.

III. PORESKA PRIJAVA ZA UTVRĐIVANJE POREZA NA NASLEĐE I POKLON

Član 21.

Poreska prijava za utvrđivanje poreza na nasleđe i poklon podnosi se na Obrascu PPI-3 – Poreska prijava za utvrđivanje poreza na nasleđe i poklon (u daljem tekstu: Obrazac PPI-3), koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Podnošenje poreske prijave iz stava 1. ovog člana neposredno Poreskoj upravi, u elektronskom obliku, vrši se upotrebom elektronskih servisa Poreske uprave, na način propisan pravilnikom kojim se uređuje podnošenje poreske prijave elektronskim putem.

Član 22.

Obrazac PPI-3 sastoji se iz pet delova, i to:

1) Podaci o poreskom obvezniku;

2) Podaci o nasleđenoj, odnosno na poklon primljenoj imovini;

3) Drugi podaci od značaja za utvrđivanje poreza;

4) Popis priloženih dokaza;

5) Napomena.

Član 23.

U Obrazac PPI-3 ispod naziva obrasca Obrazac PPI-3 podnosilac prijave sa leve strane unosi mesto organizacione jedinice Ministarstva finansija – Poreske uprave kojoj podnosi poresku prijavu, a sa desne strane u odgovarajućoj kućici označava da li podnosi poresku prijavu ili izmenjenu poresku prijavu, u skladu sa članom 40. ZPPPA.

Ako se izmenjena poreska prijava podnosi u elektronskom obliku, unosi se i Identifikacioni broj prijave – broj prijave koja je podneta u elektronskom obliku koja se menja.

Izmenjena poreska prijava u odnosu na podatke u poreskoj prijavi sadrži promenjene podatke i podatke koji ostaju isti, a podnosi se u obliku u kome je podneta poreska prijava koja se menja.

Član 24.

U Deo 1. Podaci o poreskom obvezniku, unose se:

1) pod brojem 1.1. Poslovno ime, odnosno ime i prezime – unosi se poslovno ime ili ime i prezime obveznika poreza na nasleđe i poklon (u daljem tekstu: obveznik PNP);

2) pod brojem 1.2. Poreski identifikacioni broj (PIB/JMBG/EBS) – unosi se PIB, JMBG ili EBS, u zavisnosti od vrste obveznika PNP (evidencioni broj za strance – EBS unosi se za nerezidentno fizičko lice koje ima boravište u Republici Srbiji);

3) pod brojem 1.3. Matični broj (pravnog lica, odnosno preduzetnika) – unosi se matični broj obveznika PNP – pravnog lica, odnosno preduzetnika, koji je dobijen od Agencije za privredne registre, odnosno drugog propisanog registra;

4) pod brojem 1.4. Podaci o sedištu/prebivalištu/boravištu – unose se podaci o sedištu, odnosno o prebivalištu, odnosno o boravištu obveznika PNP: grad, odnosno opština, mesto, naziv ulice, kućni broj (broj i slovo – ako postoji slovna oznaka uz broj), sprat, broj stana i slovo (ako postoji slovna oznaka uz broj stana), broj telefona i e-mail – podatak o elektronskoj adresi obveznika PNP na koju se dostavljaju obaveštenja u vezi sa podnetom prijavom, odnosno poreski akti, ako se poreski obveznik saglasi sa tim načinom dostavljanja.

Kad Društvo za upravljanje fondom, u ime i za račun Fonda, podnosi poresku prijavu, pod brojem 1.4. unosi adresu sedišta Društva za upravljanje fondom upisanu u propisanom registru, odnosno posebnu adresu za prijem pošte koja je registrovana kod Agencije za privredne registre, svoj broj telefona i e-mail – podatak o elektronskoj adresi na koju se tom društvu, u ime i za račun Fonda kao obveznika, dostavljaju poreski akti.

U Deo 2. Podaci o nasleđenoj, odnosno na poklon primljenoj imovini, unose se:

1) pod brojem 2.1. Pravni osnov sticanja imovine – unose se podaci o pravnom osnovu sticanja imovine, i to:

(1) pod brojem 2.1.1. Nasleđe – kad je pravni osnov sticanja imovine nasleđe, i to o: broju, datumu donošenja i datumu pravosnažnosti rešenja o nasleđivanju;

(2) pod brojem 2.1.2. Poklon – kad je pravni osnov sticanja imovine poklon, o: broju i datumu zaključenja, odnosno pravosnažnosti akta (ugovora, izjave, pravosnažnog rešenja i sl.) koji je pravni osnov poklona, odnosno prenosa imovine bez naknade, a ako ugovor nije zaključen u pisanoj formi – o datumu prijema poklona;

2) pod brojem 2.2. Podaci o predmetu nasleđa, odnosno poklona – u odgovarajućoj kućici označava se predmet nasleđa, odnosno poklona, i to:

(1) pod brojem 2.2.1. Pravo na nepokretnosti – kad je predmet nasleđa, odnosno poklona pravo na nepokretnosti, a u odgovarajućoj kućici označava se da li je na toj nepokretnosti konstituisano pravo plodouživanja drugog lica;

(2) pod brojem 2.2.2. Pokretna stvar ili pravo, osim nepokretnosti – kad je predmet nasleđa, odnosno poklona gotov novac, štedni ulog, depozit u banci, novčano potraživanje, digitalna imovina, pravo intelektualne svojine, upotrebljavano motorno vozilo, upotrebljavano plovilo, upotrebljavani vazduhoplov, odnosno druge pokretne stvari koje su predmet oporezivanja porezom na nasleđe i poklon;

(3) kad su predmet nasleđa, odnosno poklona i pravo na nepokretnosti i pokretna stvar ili pravo, označavaju se obe kućice.

U Deo 3. Drugi podaci od značaja za utvrđivanje poreza – u odgovarajućoj kućici označava se, i to:

1) pod brojem 3.1. – da li postoje dugovi, troškovi i drugi tereti koje je obveznik dužan da isplati ili na drugi način izmiri iz nasleđene imovine;

2) pod brojem 3.2. – da li obveznik smatra da ima pravo na poresko oslobođenje u skladu sa članom 21. Zakona, odnosno na umanjenje poreza po osnovu poreskog kredita u skladu sa članom 22. Zakona;

3) pod brojem 3.3. – ako je na nasleđenoj, odnosno na poklon primljenoj nepokretnosti konstituisano pravo plodouživanja, unosi se raniji od sledećih dana: dan prestanka tog prava ili dan otuđenja nepokretnosti.

U Deo 4. Popis priloženih dokaza – unosi se spisak priloženih isprava koje su podnete uz poresku prijavu.

U Deo 5. Napomena – unosi se, ako je potrebna, Napomena podnosioca prijave vezana za podnošenje prijave.

Podnosilac prijave na kraju prijave označava jednu od kućica koja odgovara svojstvu u kome podnosi prijavu, unosi mesto i datum popunjavanja prijave i potpisuje je, a ako prijavu ne podnosi obveznik PNP podnosilac unosi i svoj PIB, odnosno JMBG, odnosno EBS, poslovno ime, odnosno ime i prezime, kao i adresu.

Kad Društvo za upravljanje fondom, u ime i za račun Fonda, podnosi poresku prijavu, na kraju prijave označava da je podnosi u svojstvu zakonskog zastupnika, unosi svoj PIB, svoje poslovno ime, sedište, mesto i datum popunjavanja poreske prijave i potpisuje je.

IV. PORESKE PRIJAVE ZA UTVRĐIVANJE POREZA NA PRENOS APSOLUTNIH PRAVA

Član 25.

Obveznik poreza na prenos apsolutnih prava (u daljem tekstu: obveznik PAP) podnosi poresku prijavu za utvrđivanje poreza na prenos apsolutnih prava na:

1) Obrascu PPI-4 – Poreska prijava za utvrđivanje poreza na prenos apsolutnih prava, osim na nepokretnosti (u daljem tekstu: Obrazac PPI-4) – za prenos apsolutnih prava (uključujući prenos uz naknadu celokupne imovine pravnog lica i prodaju stečajnog dužnika kao pravnog lica), osim isključivo na nepokretnosti;

2) Obrascu PPI-4/1 – Poreska prijava za utvrđivanje poreza na prenos apsolutnih prava na nepokretnosti (u daljem tekstu: Obrazac PPI-4/1) – za prenos apsolutnih prava na nepokretnosti i za davanje u zakup građevinskog, odnosno vodnog zemljišta, u javnoj svojini, na period duži od jedne godine ili na neodređeno vreme, radi izgradnje objekata.

Obrazac PPI-4 i Obrazac PPI-4/1 odštampani su uz ovaj pravilnik i čine njegov sastavni deo.

Podnošenje poreske prijave iz stava 1. ovog člana neposredno Poreskoj upravi, u elektronskom obliku, vrši se upotrebom elektronskih servisa Poreske uprave, na način propisan pravilnikom kojim se uređuje podnošenje poreske prijave elektronskim putem.

1. Obrazac PPI-4

Član 26.

Obrazac PPI-4 sastoji se iz šest delova, i to:

1) Podaci o poreskom obvezniku;

2) Podaci o apsolutnim pravima koja su predmet prenosa;

3) Drugi podaci od značaja za utvrđivanje poreza;

4) Podaci za ostvarivanje prava na poresko oslobođenje;

5) Popis priloženih dokaza;

6) Napomena.

Član 27.

U Obrazac PPI-4 ispod naziva obrasca Obrazac PPI-4 podnosilac prijave sa leve strane unosi mesto organizacione jedinice Ministarstva finansija – Poreske uprave kojoj podnosi prijavu, a sa desne strane u odgovarajućoj kućici označava da li podnosi poresku prijavu ili izmenjenu poresku prijavu, u skladu sa članom 40. ZPPPA.

Ako se izmenjena poreska prijava podnosi u elektronskom obliku, unosi se i Identifikacioni broj prijave – broj prijave koja je podneta u elektronskom obliku koja se menja.

Izmenjena poreska prijava u odnosu na podatke u poreskoj prijavi sadrži promenjene podatke i podatke koji ostaju isti, a podnosi se u obliku u kome je podneta poreska prijava koja se menja.

Član 28.

U Deo 1. Podaci o poreskom obvezniku, unose se:

1) pod brojem 1.1. Poslovno ime, odnosno ime i prezime – unosi se poslovno ime ili ime i prezime obveznika PAP;

2) pod brojem 1.2. Poreski identifikacioni broj (PIB/JMBG/EBS) – unosi se PIB, JMBG ili EBS, u zavisnosti od vrste obveznika PAP (evidencioni broj za strance – EBS unosi se za nerezidentno fizičko lice koje ima boravište u Republici Srbiji);

3) pod brojem 1.3. Matični broj (pravnog lica, odnosno preduzetnika) – unosi se matični broj obveznika PAP – pravnog lica, odnosno preduzetnika, koji je dobijen od Agencije za privredne registre, odnosno drugog propisanog registra;

4) pod brojem 1.4. Podaci o sedištu/prebivalištu /boravištu – unose se podaci o sedištu, odnosno o prebivalištu, odnosno o boravištu obveznika PAP: grad, odnosno opština, mesto, naziv ulice, kućni broj (broj i slovo – ako postoji slovna oznaka uz broj), sprat, broj stana i slovo (ako postoji slovna oznaka uz broj stana), broj telefona i e-mail – podatak o elektronskoj adresi obveznika PAP na koju se dostavljaju obaveštenja u vezi sa podnetom prijavom, odnosno poreski akti, ako se poreski obveznik saglasi sa tim načinom dostavljanja.

Kad Društvo za upravljanje fondom, u ime i za račun Fonda, podnosi poresku prijavu, pod brojem 1.4. unosi adresu sedišta Društva za upravljanje fondom upisanu u propisanom registru, odnosno posebnu adresu za prijem pošte koja je registrovana kod Agencije za privredne registre, svoj broj telefona i e-mail – podatak o elektronskoj adresi na koju se tom društvu, u ime i za račun Fonda kao obveznika, dostavljaju poreski akti.

U Deo 2. Podaci o apsolutnim pravima koja su predmet prenosa, unose se:

1) pod brojem 2.1. Pravni osnov prenosa, odnosno sticanja apsolutnih prava – zaokružuje se jedan od br. 2.1.1. do 2.1.4. posle koga je naveden osnov prenosa, odnosno sticanja apsolutnih prava, koji odgovara osnovu u konkretnom slučaju i unose podaci o tom osnovu, i to:

(1) pod brojem 2.1.1. Ugovor – ako je pravni osnov ugovor unosi se broj i datum zaključenja ugovora;

(2) pod brojem 2.1.2. Sudska odluka ili drugi pojedinačni akt državnog, odnosno drugog nadležnog organa ili lica sa javnim ovlašćenjem – ako je pravni osnov sudska odluka ili drugi pojedinačni akt državnog, odnosno drugog nadležnog organa ili lica sa javnim ovlašćenjem, unose se broj odluke ili akta, datum donošenja i datum pravosnažnosti te odluke, odnosno datum konačnosti tog akta;

(3) pod brojem 2.1.3. Akt kojim se prenosi uz naknadu celokupna imovina pravnog lica – ako se vrši prenos uz naknadu celokupne imovine pravnog lica, unose se vrsta akta o prenosu i datum njegovog donošenja, odnosno njegove pravosnažnosti, zavisno od toga da li poreska obaveza nastaje danom donošenja ili danom pravosnažnosti;

(4) pod brojem 2.1.4. Drugi osnov – ako je osnov prenosa akt koji nije pobrojan pod br. 2.1.1. do 2.1.3, unose se vrsta akta o prenosu i datum njegovog donošenja, odnosno njegove pravosnažnosti, zavisno od toga da li poreska obaveza nastaje danom donošenja ili danom pravosnažnosti akta;

2) pod brojem 2.2. Podaci o prenetim apsolutnim pravima – unose se podaci pod br. 2.2.1. do 2.2.6. posle koga je navedeno apsolutno pravo koje se prenosi, odnosno stiče i za to pravo unose podaci: o vrsti prava intelektualne svojine; o vrsti, marki, modelu, radnoj zapremini motora, snazi motora, broju šasije i godini proizvodnje upotrebljavanog motornog vozila; o vrsti i godini proizvodnje upotrebljavanog plovila, odnosno upotrebljavanog vazduhoplova; označava se ako je predmet prenosa celokupna imovina pravnog lica ili prodaja stečajnog dužnika kao pravnog lica.

U Deo 3. Drugi podaci od značaja za utvrđivanje poreza, unose se:

1) pod brojem 3.1. Ugovorena naknada – unose se podaci pod odgovarajućim brojem posle koga/kojih je naveden oblik naknade koji je ugovoren za apsolutno pravo koje se prenosi, odnosno stiče i unose podaci o toj naknadi, i to:

(1) pod brojem 3.1.1. U novcu – kad se ugovorena naknada daje u novcu unosi se podatak o iznosu ugovorene naknade (bez decimala) i o valuti u kojoj je ugovorena;

(2) pod brojem 3.1.2. U nepokretnosti – kad se ugovorena naknada daje u nepokretnosti unose se podaci o vrsti nepokretnosti, vrsti prava na nepokretnosti, veličini udela, mestu, nazivu ulice, broju i površini te nepokretnosti;

(3) pod brojem 3.1.3. U drugom apsolutnom pravu – kad se ugovorena naknada daje u drugom apsolutnom pravu unose se podaci o vrsti tog apsolutnog prava;

2) pod brojem 3.2. Iznos obaveza stečajnog dužnika koji je prodat kao pravno lice, koje je preuzeo kupac – kod prodaje stečajnog dužnika kao pravnog lica kad je kupac preuzeo deo obaveza pravnog lica koje je kupio unose se podaci o iznosu preuzetih obaveza (bez decimala) i o valuti u kojoj su preuzete.

U Deo 4. Podaci za ostvarivanje prava na poresko oslobođenje – unosi se osnov za poresko oslobođenje iz člana 31. Zakona i naziv isprave kojom se dokazuje pravo na poresko oslobođenje po tom osnovu.

U Deo 5. Popis priloženih dokaza – unosi se spisak priloženih isprava koje su podnete uz poresku prijavu.

U Deo 6. Napomena – unosi se, ako je potrebna, napomena podnosioca poreske prijave vezana za podnošenje poreske prijave.

Podnosilac prijave na kraju prijave označava jednu od kućica koja odgovara svojstvu u kome podnosi prijavu, unosi mesto i datum popunjavanja poreske prijave i potpisuje je, a kad prijavu ne podnosi obveznik PAP podnosilac unosi svoj PIB odnosno JMBG, odnosno EBS, poslovno ime, odnosno ime i prezime, kao i adresu.

Kad Društvo za upravljanje fondom, u ime i za račun Fonda, podnosi poresku prijavu, na kraju prijave označava da je podnosi u svojstvu zakonskog zastupnika, unosi svoj PIB, svoje poslovno ime, sedište, mesto i datum popunjavanja poreske prijave i potpisuje je.

2. Obrazac PPI-4/1

Član 29.

Obrazac PPI-4/1 sastoji se iz pet delova, i to:

1) Podaci o poreskom obvezniku;

2) Pravni osnov prenosa, odnosno sticanja apsolutnih prava, odnosno davanja u zakup građevinskog ili vodnog zemljišta u javnoj svojini;

3) Izjašnjenje obveznika da li smatra da ima pravo na poresko oslobođenje;

4) Popis priloženih dokaza;

5) Napomena.

Član 30.