Sadržaj [≫]

„Službeni glasnik RS“, broj 37/2021, 64/2021, 127/2021, 49/2022, 59/2022, 7/2023, 15/2023, 60/2023, 96/2023, 116/2023, 29/2024, 65/2024, 73/2024 i 101/2024

Prečišćen tekst propisa

I. UVODNA ODREDBA

Član 1.

Ovim pravilnikom bliže se uređuju određena pitanja, rešenja, odnosno pojmovi iz Zakona o porezu na dodatu vrednost („Službeni glasnik RS”, br. 84/04, 86/04 – ispravka, 61/05, 61/07, 93/12, 108/13, 68/14 – dr. zakon, 142/14, 83/15, 108/16, 113/17, 30/18, 72/19, 153/20, 138/22 i 94/24 – u daljem tekstu: Zakon), a naročito:

1) kriterijumi na osnovu kojih se određuje kada se predaja dobara na osnovu ugovora o lizingu, odnosno zakupu smatra prometom dobara iz člana 4. stav 3. tačka 2a) Zakona;

2) uzimanje dobara koja su deo poslovne imovine poreskog obveznika i svaki drugi promet bez naknade iz člana 4. stav 4. Zakona;

3) upotreba dobara i pružanje usluga iz člana 5. stav 4. Zakona;

4) prenos celokupne ili dela imovine, sa ili bez naknade, ili kao ulog iz člana 6. stav 1. tačka 1) Zakona;

5) postupak zamene dobara u garantnom roku iz člana 6. stav 1. tačka 2) Zakona;

6) uobičajene količine poslovnih uzoraka iz člana 6. stav 1. tačka 3) Zakona;

7) reklamni materijal i drugi pokloni manje vrednosti iz člana 6. stav 1. tačka 4) Zakona;

8) sekundarne sirovine i usluge koje su neposredno povezane sa sekundarnim sirovinama iz člana 10. stav 2. tačka 1) Zakona;

9) dobra i usluge iz oblasti građevinarstva iz člana 10. stav 2. tačka 3) Zakona;

10) način i postupak odobravanja poreskog punomoćstva iz člana 10a Zakona;

11) usluge u vezi sa nepokretnostima iz člana 12. stav 6. tačka 1) Zakona;

12) usluge predaje jela i pića za konzumaciju na licu mesta iz člana 12. stav 6. tačka 4) podtačka (5) Zakona;

13) prevozna sredstva iz člana 12. stav 6. tač. 5), 6) i tačka 7) podtačka (8) Zakona;

14) usluge telekomunikacija iz člana 12. stav 6. tačka 7) podtačka (10) Zakona;

15) usluge pružene elektronskim putem iz člana 12. stav 6. tačka 7) podtačka (12) Zakona;

16) kriterijum i pretpostavke za određivanje mesta sedišta, stalne poslovne jedinice, prebivališta ili boravišta primaoca usluga iz člana 12. stav 13. Zakona i način njihove primene;

17) način utvrđivanja poreske osnovice kod prometa koji se vrši uz naknadu iz člana 17. Zakona;

18) način utvrđivanja poreske osnovice za prevoz putnika autobusima koji vrši lice koje nema mesto stvarne uprave u Republici Srbiji iz člana 18. stav 4. Zakona;

19) način izmene poreske osnovice iz člana 21. Zakona;

20) dobra i usluge iz člana 23. stav 2. tač. 1), 2) 2a), 4)–11) i 15–21) Zakona;

21) način i postupak ostvarivanja poreskih oslobođenja sa pravom na odbitak prethodnog poreza iz člana 24. st. 1. i 2. Zakona;

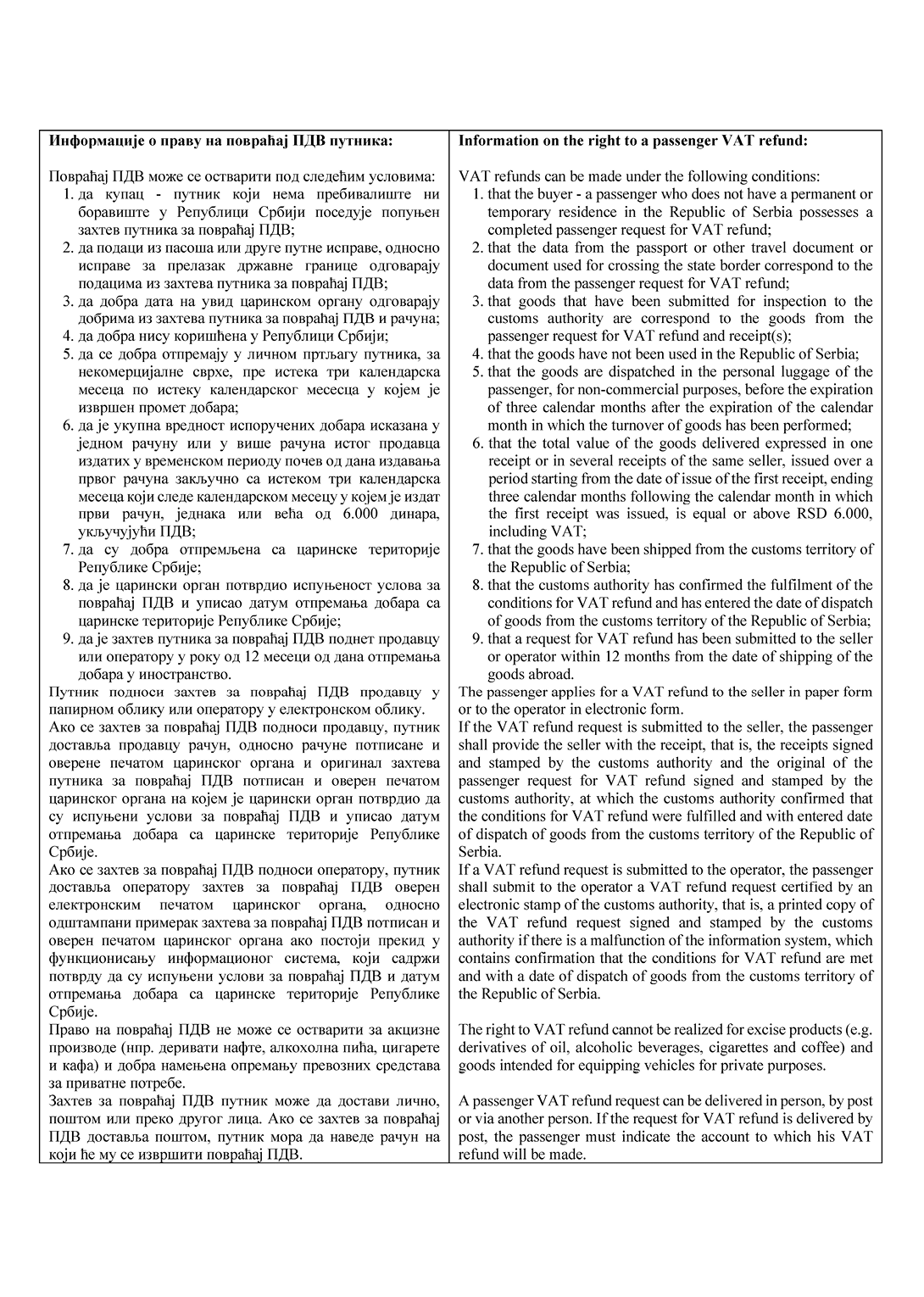

22) lični prtljag i dokazi da je putnik otpremio dobra u inostranstvo iz člana 24. stav 1. tačka 4) Zakona;

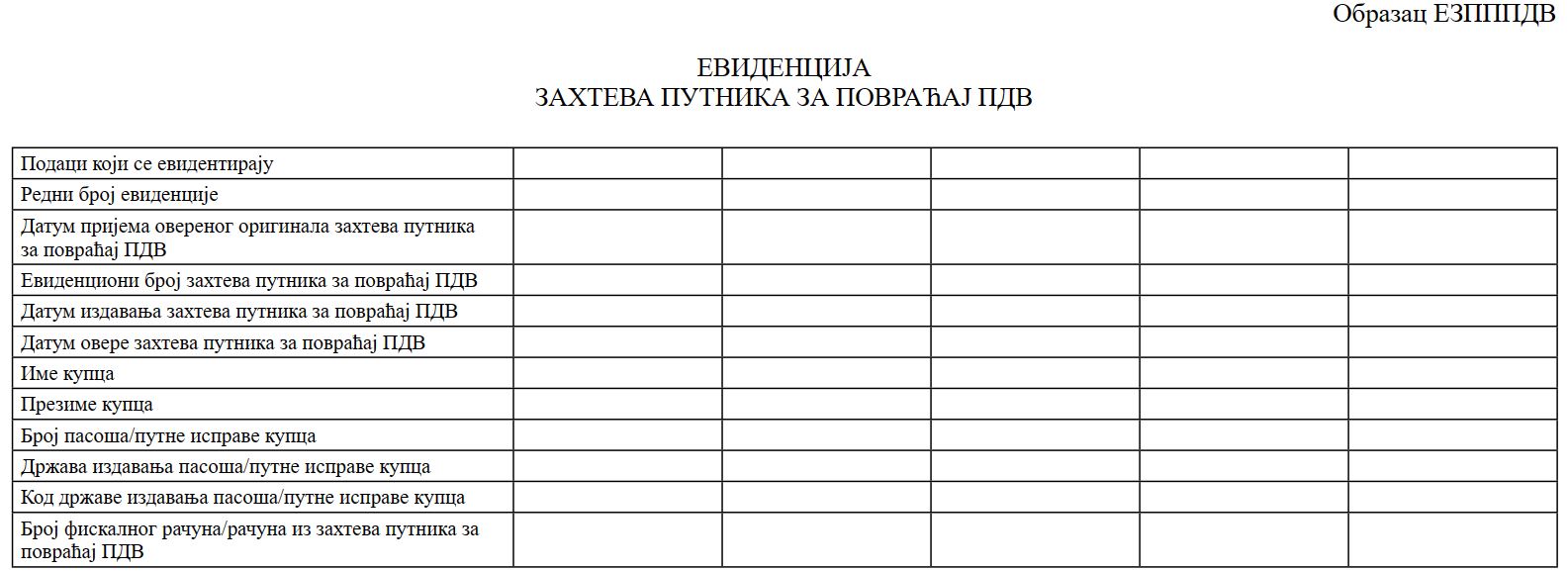

23) način i postupak vraćanja PDV iz člana 24. stav 10. Zakona;

24) dobra i usluge iz člana 25. stav 2. tač. 3), 7), 11), 12), 13), 14), 15) i 18) Zakona;

25) način utvrđivanja i ispravka srazmernog poreskog odbitka iz člana 30. Zakona;

26) način ispravke odbitka prethodnog poreza kod izmene osnovice iz člana 31. Zakona;

27) oprema i objekti za vršenje delatnosti i ulaganja u te objekte i način sprovođenja ispravke odbitka prethodnog poreza iz člana 32. Zakona;

28) način utvrđivanja dela prethodnog poreza za opremu, objekte za vršenje delatnosti i ulaganje u te objekte za koji se naknadno može steći pravo na odbitak prethodnog poreza iz člana 32a Zakona;

29) polovna dobra, umetnička dela, kolekcionarska dobra i antikviteti iz člana 36. Zakona;

30) naplata potraživanja za svrhu nastanka poreske obaveze iz člana 36a Zakona;

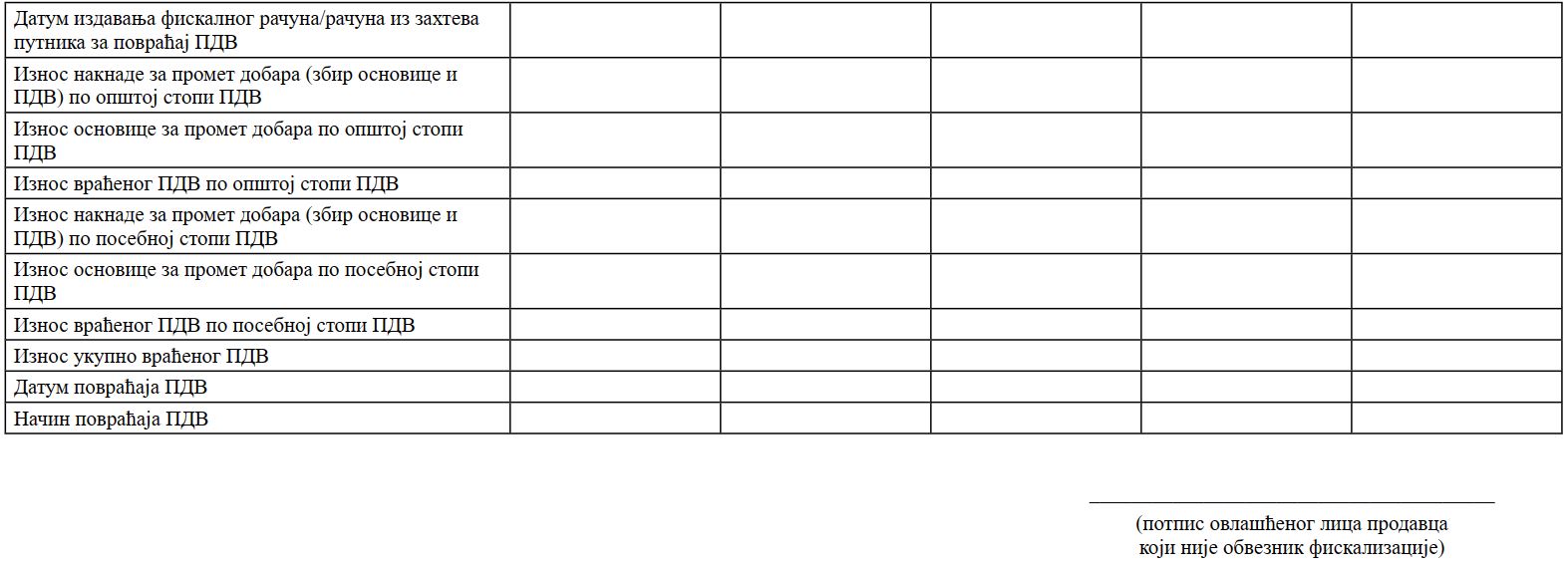

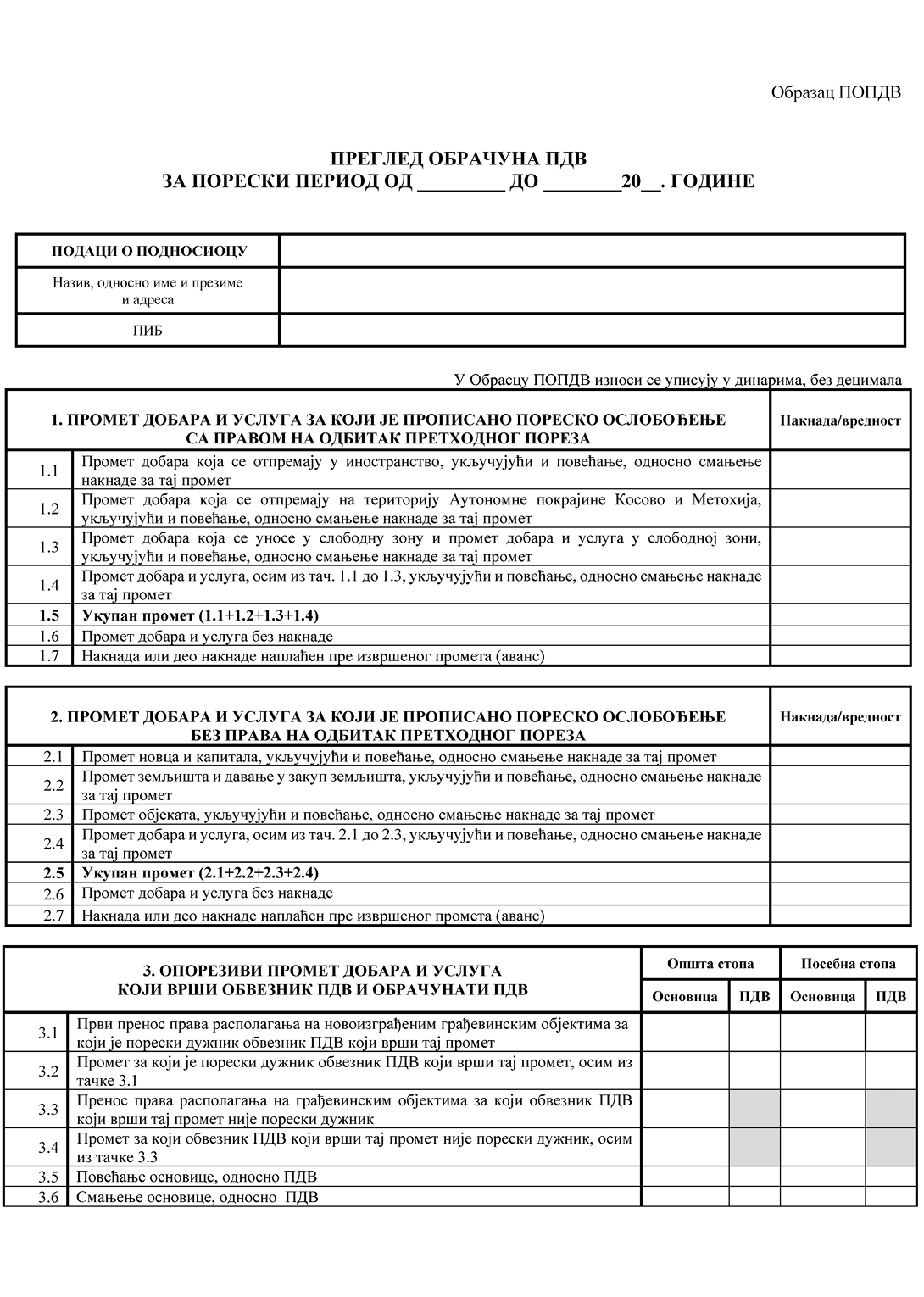

31) način i postupak dostavljanja obaveštenja o opredeljenju za obračunavanje PDV za promet investicionog zlata, sadržina računa i evidencije iz člana 36b Zakona;

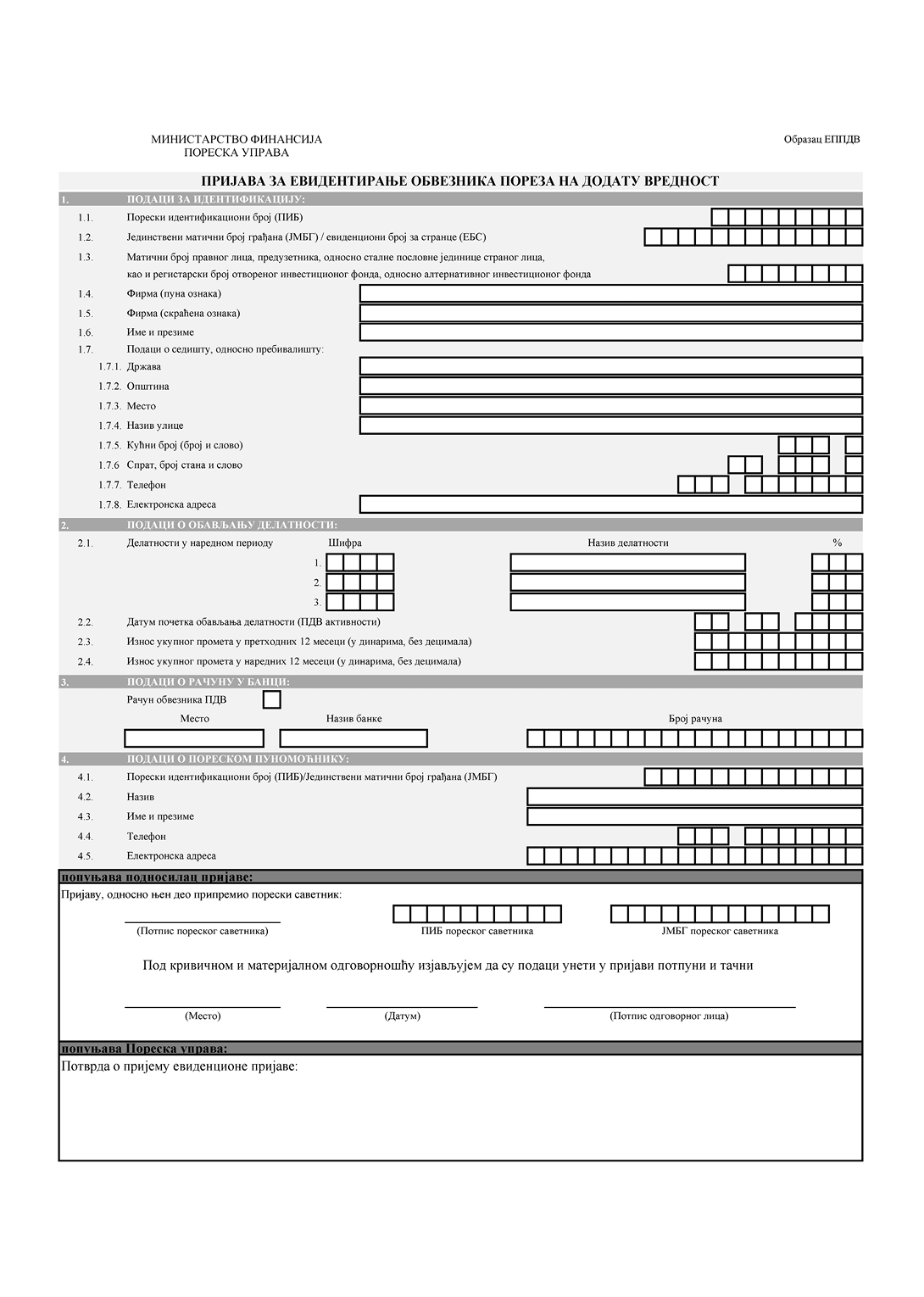

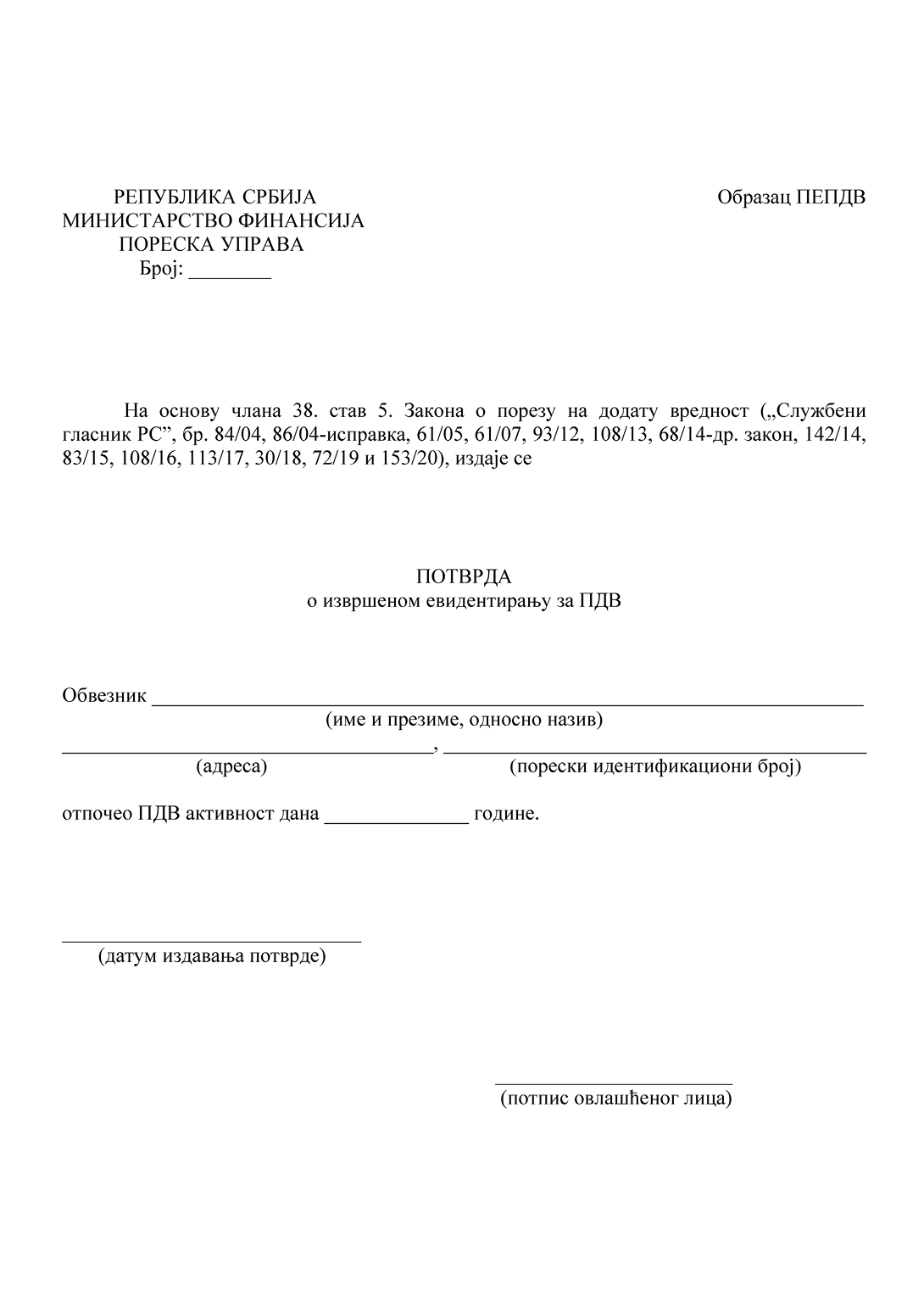

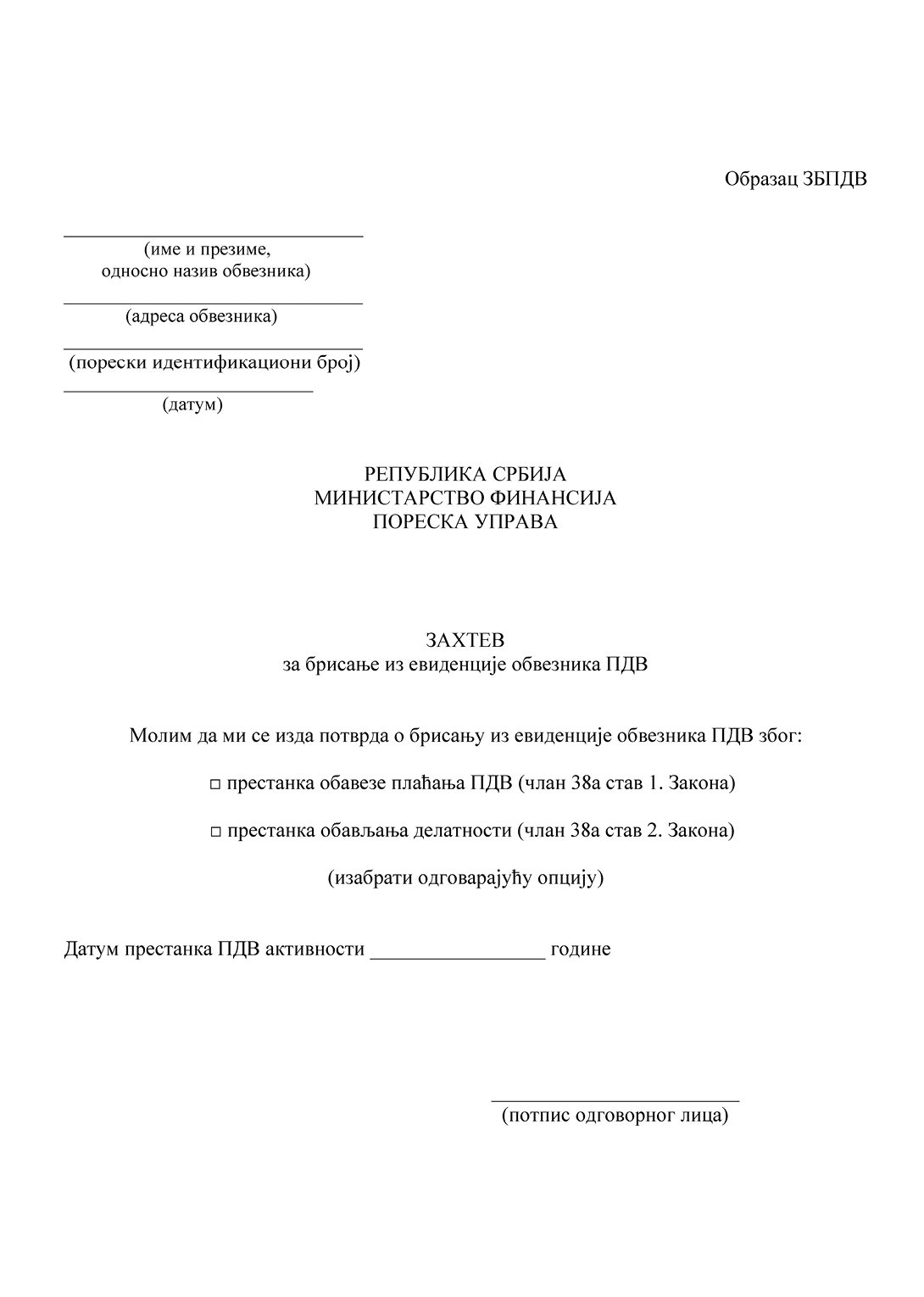

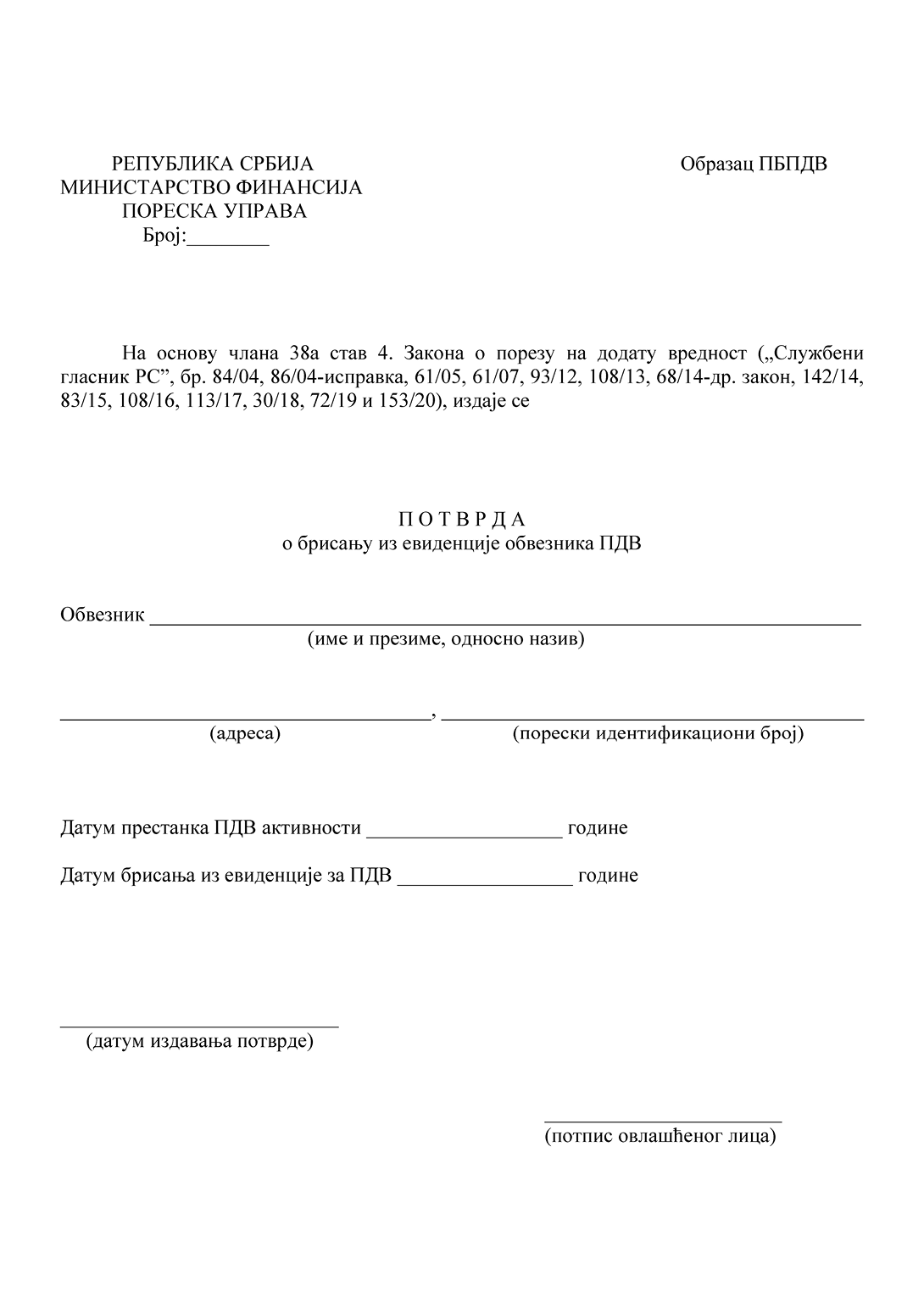

32) evidenciona prijava i postupak evidentiranja i brisanja iz evidencije obveznika PDV iz čl. 38. i 38a Zakona;

33) sadržina popisne liste koju sačinjava obveznik PDV koji je podneo zahtev za brisanje iz evidencije za PDV iz člana 40. stav 3. Zakona;

34) slučajevi u kojima nema obaveze izdavanja računa ili mogu da se izostave pojedini podaci u računu, odnosno da se predvide dodatna pojednostavljenja u vezi sa izdavanjem računa iz člana 42. Zakona;

35) oblik, sadržina i način vođenja evidencije iz člana 46. stav 1. Zakona;

36) oblik i sadržina pregleda obračuna PDV iz člana 46. stav 1. Zakona;

36a) način i postupak promene poreskog perioda iz člana 48. stav 5. Zakona;

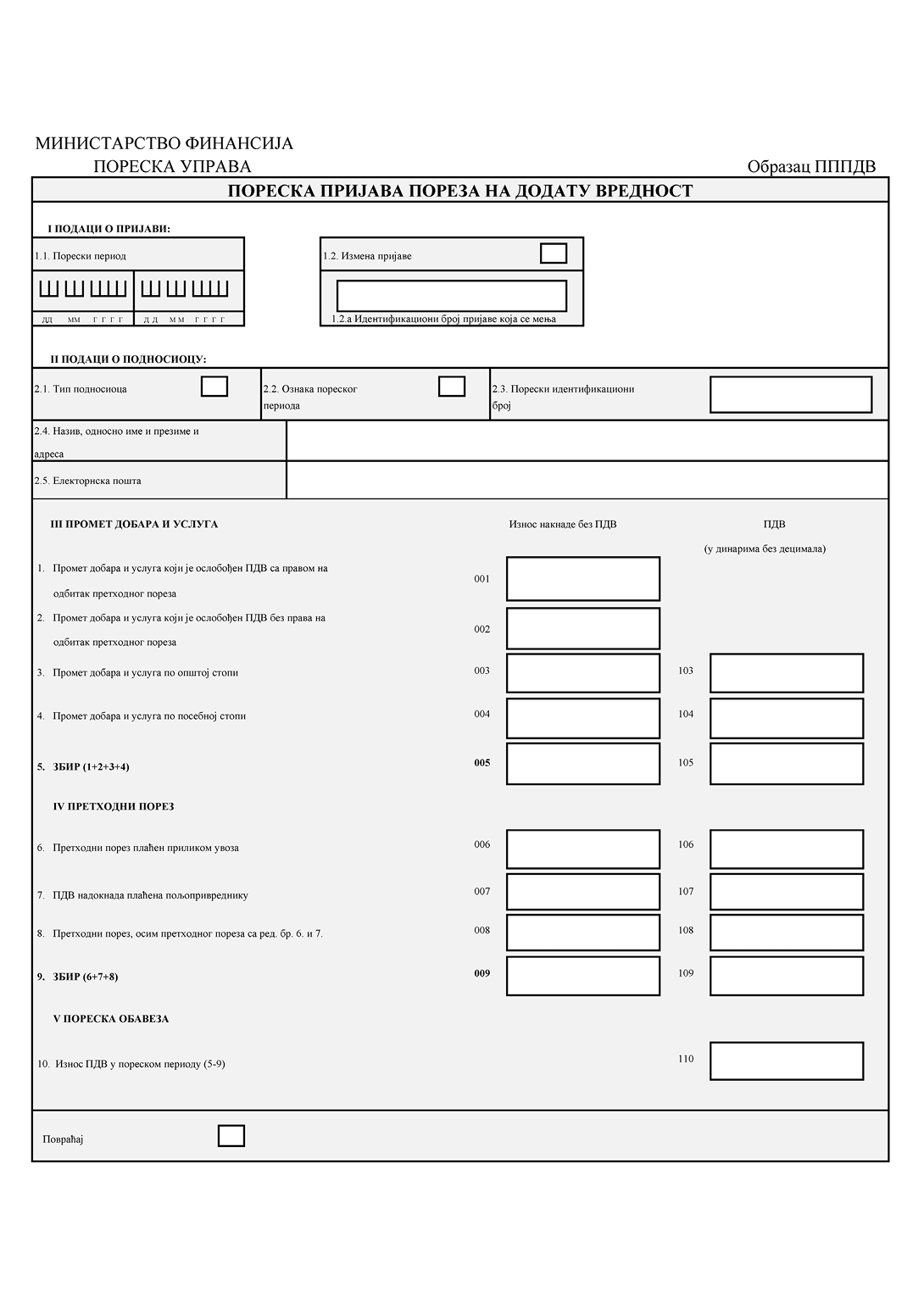

37) oblik i sadržina poreske prijave iz člana 50. stav 1. Zakona;

38) postupak ostvarivanja prava na povraćaj PDV iz člana 52. stav 1. Zakona;

39) postupak i uslovi za povraćaj PDV umesto poreskog kredita iz člana 52. stav 3. Zakona;

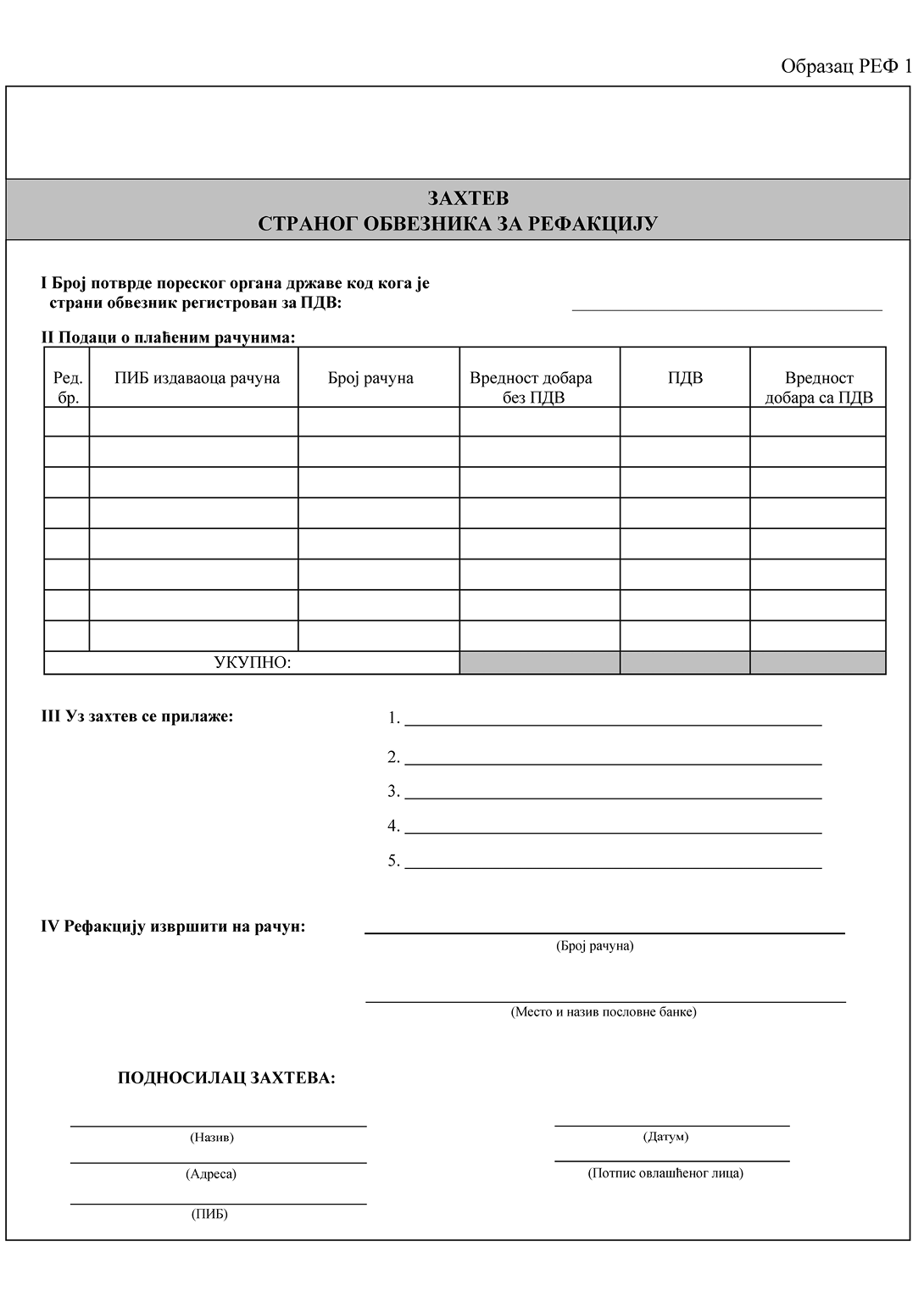

40) način i postupak refakcije i refundacije PDV iz čl. 53–56a Zakona;

41) dobra i usluge neposredno povezane sa verskom delatnošću iz člana 55. Zakona.

II. KRITERIJUMI NA OSNOVU KOJIH SE ODREĐUJE KADA SE PREDAJA DOBARA NA OSNOVU UGOVORA O LIZINGU, ODNOSNO ZAKUPU SMATRA PROMETOM DOBARA

Član 2.

Predaja dobara na osnovu ugovora o lizingu ili zakupu (u daljem tekstu: ugovor o lizingu), zaključenog na određeni period, za pokretne ili nepokretne stvari, kada nijedna od ugovornih strana ne može jednostrano raskinuti ugovor ili odustati od daljeg izvršenja ugovora ako se strane pridržavaju ugovornih obaveza, smatra se prometom dobara iz člana 4. stav 3. tačka 2a) Zakona ako se predaja dobara vrši na osnovu ugovora koji se, u smislu ovog pravilnika, smatra ugovorom o lizingu.

Nepokretnim stvarima iz stava 1. ovog člana smatraju se zemljište, objekti i ekonomski deljive celine u okviru objekata.

Član 3.

Ugovor o lizingu, u smislu člana 2. ovog pravilnika, je:

1) ugovor o lizingu pokretnih, odnosno nepokretnih stvari kojim je ugovorena potpuna isplata;

2) ugovor o lizingu pokretnih stvari kojim je ugovorena delimična isplata, ako je u momentu zaključenja tog ugovora ispunjen najmanje jedan od sledećih uslova:

(1) da primalac lizinga ima pravo otkupa predmeta lizinga, a osnovni period trajanja ugovora je duži od 80% od uobičajenog veka trajanja predmeta lizinga;

(2) da je osnovni period trajanja ugovora jednak ili manji od 80% od uobičajenog veka trajanja predmeta lizinga, a primalac lizinga ima pravo otkupa predmeta lizinga po ceni nižoj od neotpisanog dela vrednosti predmeta lizinga;

(3) da primalac lizinga ima pravo da produži ugovor, a osnovni period trajanja ugovora je duži od 80% od uobičajenog veka trajanja predmeta lizinga;

3) ugovor o lizingu nepokretnih stvari – objekata i ekonomski deljivih celina u okviru objekata kojim je ugovorena delimična isplata ako je u momentu zaključenja tog ugovora ispunjen najmanje jedan od sledećih uslova:

(1) da primalac lizinga ima mogućnost da otkupi predmet lizinga, a osnovni period trajanja ugovora je duži od 80% od uobičajenog veka trajanja predmeta lizinga;

(2) da primalac lizinga ima pravo otkupa predmeta lizinga, a cena po kojoj bi se otkupio predmet lizinga je niža od neotpisanog dela vrednosti predmeta lizinga;

(3) da primalac lizinga ima pravo da produži ugovor, a osnovni period trajanja ugovora je duži od 80% od uobičajenog veka trajanja predmeta lizinga;

(4) da primalac lizinga ima pravo otkupa predmeta lizinga ili pravo da produži trajanje ugovora, ako je ispunjen najmanje jedan od sledećih uslova:

– da se rizik od propasti predmeta lizinga prenosi na primaoca lizinga i da će, u slučaju propasti predmeta lizinga, primalac lizinga nastaviti sa plaćanjem u skladu sa ugovorom o lizingu;

– da u slučaju kvara, odnosno oštećenja predmeta lizinga za koji, u smislu ovog pravilnika, nije odgovoran primalac lizinga, primalac lizinga ima obavezu dovođenja predmeta lizinga u pređašnje stanje o sopstvenom trošku, kao i da će nastaviti sa plaćanjem u skladu sa ugovorom o lizingu;

– da primalac lizinga nastavlja sa plaćanjem u skladu sa ugovorom o lizingu iako predmet ugovora ne može da se koristi, bez obzira da li je za to odgovoran.

Primalac lizinga iz stava 1. tačka 3) podtačka (4) alineja druga ovog člana odgovoran je za kvar, odnosno oštećenje predmeta lizinga ako je do kvara, odnosno oštećenja predmeta lizinga došlo upotrebom predmeta lizinga protivno ugovoru ili njegovoj nameni, bez obzira na to da li je predmet lizinga upotrebljavao primalac lizinga ili drugo lice kome je primalac lizinga omogućio upotrebu predmeta lizinga.

Član 4.

Ugovor o lizingu kojim je ugovorena potpuna isplata iz člana 3. stav 1. tačka 1) ovog pravilnika je ugovor kod kojeg je na početku lizinga sadašnja vrednost minimalnih plaćanja za lizing veća ili jednaka ukupnoj fer vrednosti predmeta lizinga.

Ugovor o lizingu kojim je ugovorena delimična isplata iz člana 3. stav 1. tač. 2) i 3) ovog pravilnika je ugovor kod kojeg je na početku lizinga sadašnja vrednost minimalnih plaćanja za lizing manja od ukupne fer vrednosti predmeta lizinga.

Ukupnom fer vrednošću predmeta lizinga iz st. 1. i 2. ovog člana smatra se vrednost koja bi se postigla u transakciji između lica koja se ne smatraju povezanim licima u skladu sa zakonom kojim se uređuje porez na dobit pravnih lica.

Ako su u vrednost minimalnih plaćanja za lizing uračunati i dodatni troškovi (npr. po osnovu osiguranja, servisa, registracije i dr.), iznos tih troškova ne uzima se u obzir pri određivanju da li je reč o ugovoru o lizingu kojim je ugovorena potpuna isplata ili o ugovoru o lizingu kojim je ugovorena delimična isplata.

Član 5.

Pravo otkupa predmeta lizinga, u smislu ovog pravilnika, je pravo primaoca lizinga da nakon isteka osnovnog perioda trajanja ugovora stekne pravo raspolaganja na predmetu lizinga.

Osnovni period trajanja ugovora, u smislu ovog pravilnika, je period u kojem nijedna od ugovornih strana ne može jednostrano raskinuti ugovor ili odustati od daljeg izvršenja ugovora ako se strane pridržavaju ugovornih obaveza.

Pravo na produženje ugovora, u smislu ovog pravilnika, je pravo primaoca lizinga da nakon isteka osnovnog perioda trajanja ugovora produži trajanje ugovora na određeno ili neodređeno vreme.

Član 6.

Neotpisani deo vrednosti predmeta lizinga, u smislu ovog pravilnika, je deo vrednosti predmeta lizinga utvrđen primenom linearnog metoda amortizacije na vrednost predmeta lizinga.

Vrednost predmeta lizinga, u smislu ovog pravilnika, je iznos troškova koje ima davalac lizinga po osnovu nabavke predmeta lizinga (nabavna cena predmeta lizinga, uključujući i sve sporedne troškove nabavke predmeta lizinga).

Član 7.

Uobičajeni vek trajanja predmeta lizinga, u smislu ovog pravilnika, je:

1) 50 godina – za poslovne zgrade;

2) 50 godina – za stambene zgrade;

3) 40 godina – za zgrade hotela;

4) 25 godina – za druge objekte (npr. fabrike, garaže);

5) 25 godina – za lokal, stan i garažu u objektu;

6) šest godina – za kamione, autobuse, traktore, kombajne, žetelice, vršalice, proizvodne i građevinske mašine i drugu opremu, osim za elektronsku opremu;

7) pet godina – za putničke automobile i druga putnička vozila;

8) četiri godine – za televizore, kompjutere i drugu elektronsku opremu.

III. UZIMANJE I UPOTREBA DOBARA I DRUGI PROMET DOBARA I USLUGA, BEZ NAKNADE

1. Uzimanje dobara i svaki drugi promet dobara bez naknade

Član 8.

Uzimanjem dobara, u smislu člana 4. stav 4. tačka 1) Zakona, smatra se uzimanje dobara koja su deo poslovne imovine obveznika PDV za lične potrebe osnivača, vlasnika, zaposlenih ili drugih lica (u daljem tekstu: sopstvena potrošnja).

Sopstvenom potrošnjom smatra se i manjak dobara, osim manjka koji se smatra rashodom na koji se ne plaća PDV u skladu sa Zakonom i manjka koji se može pravdati višom silom ili drugim opravdanim razlogom (elementarna nepogoda, krađa, saobraćajni udes i dr.), koji se dokazuje aktom nadležnog organa, odnosno organizacije.

Sopstvenom potrošnjom ne smatra se uzimanje dobara koja su deo poslovne imovine obveznika PDV za poslovne svrhe tog obveznika PDV.

Član 9.

Svakim drugim prometom dobara bez naknade, u smislu člana 4. stav 4. tačka 2) Zakona, smatra se svako drugo raspolaganje dobrima bez naknade, osim besplatnog davanja kataloga, brošura, lifleta, flajera i sličnih dobara namenjenih informisanju kupaca ili potencijalnih kupaca o obavljanju delatnosti obveznika PDV.

2. Upotreba dobara i drugo pružanje usluga bez naknade

Član 10.

Upotrebom dobara, u smislu člana 5. stav 4. tačka 1) Zakona, smatra se upotreba dobara koja su deo poslovne imovine obveznika PDV:

1) za lične potrebe osnivača, vlasnika, zaposlenih ili drugih lica;

2) u neposlovne svrhe obveznika PDV.

Upotrebom dobara iz stava 1. tačka 2) ovog člana smatra se upotreba dobara koja se ne vrši u cilju povećanja prihoda, odnosno smanjenja rashoda obveznika PDV koji vrši promet te usluge.

Član 11.

Pružanjem usluga, u smislu člana 5. stav 4. tačka 2) Zakona, smatra se pružanje usluga bez naknade, osim upotrebe dobara iz člana 10. ovog pravilnika, koje obveznik PDV izvrši:

1) za lične potrebe osnivača, vlasnika, zaposlenih ili drugih lica;

2) u neposlovne svrhe obveznika PDV.

Pružanjem usluga iz stava 1. tačka 2) ovog člana smatra se pružanje usluga koje se ne vrši u cilju povećanja prihoda, odnosno smanjenja rashoda obveznika PDV koji vrši promet te usluge.

Član 11a

Odredbe čl. 10. i 11. ovog pravilnika ne odnose se na promet usluga koji strano lice koje nije obveznik PDV vrši bez naknade u Republici Srbiji, već poreski dužnik na svaki promet usluga bez naknade tog lica obračunava PDV po propisanoj poreskoj stopi i plaća obračunati PDV u skladu sa Zakonom.

IV. PRENOS CELOKUPNE ILI DELA IMOVINE

Član 12.

Prenos celokupne imovine kod kojeg se, u smislu člana 6. stav 1. tačka 1) Zakona, smatra da promet dobara i usluga nije izvršen je prenos celokupne imovine kod:

1) statusne promene privrednog društva, u skladu sa zakonom kojim se uređuju privredna društva;

2) nastavka obavljanja delatnosti preduzetnika u formi privrednog društva, u skladu sa zakonom kojim se uređuju privredna društva;

3) prodaje, ulaganja, odnosno besteretnog davanja;

4) nasleđivanja.

Promena pravne forme privrednog društva, u skladu sa zakonom kojim se uređuju privredna društva, ne smatra se prenosom celokupne imovine u smislu člana 6. stav 1. tačka 1) Zakona.

Član 13.

Prenos dela imovine kod kojeg se, u smislu člana 6. stav 1. tačka 1) Zakona, smatra da promet dobara i usluga nije izvršen je prenos dela imovine kao poslovne celine kod:

1) statusne promene privrednog društva, u skladu sa zakonom kojim se uređuju privredna društva;

2) prodaje, ulaganja, odnosno besteretnog davanja;

3) nasleđivanja.

Poslovnom celinom, u smislu stava 1. ovog člana, smatra se celina čijim se prenosom sticaocu omogućava samostalno obavljanje delatnosti koju je obavljao prenosilac.

Član 14.

Kod prenosa celokupne imovine iz člana 12. stav 1. tačka 3) ovog pravilnika, odnosno dela imovine iz člana 13. stav 1. tačka 2) ovog pravilnika prodajom, ulaganjem, odnosno besteretnim davanjem, smatra se da promet dobara i usluga nije izvršen, nezavisno od toga da li se imovina ili njen deo prenosi u periodu redovnog poslovanja ili u toku likvidacije, odnosno stečaja obveznika PDV.

V. ZAMENA DOBARA U GARANTNOM ROKU

Član 15.

Zamena dobara u garantnom roku kod koje se, u smislu člana 6. stav 1. tačka 2) Zakona, smatra da promet dobara nije izvršen, jeste zamena dobara u garantnom roku, u skladu sa uslovima iz garancije, koja se vrši bez naknade.

Zamenom dobara u garantnom roku iz stava 1. ovog člana ne smatra se zamena rezervnih delova i slično u okviru popravke, odnosno servisa određenog dobra.

Član 16.

Ako se u skladu sa uslovima iz garancije imaocu garancije vrši zamena dobara u garantnom roku uz obavezu plaćanja dela naknade, obveznik PDV dužan je da na taj deo naknade obračuna PDV u skladu sa Zakonom.

VI. UOBIČAJENA KOLIČINA POSLOVNIH UZORAKA, REKLAMNI MATERIJAL I DRUGI POKLONI MANJE VREDNOSTI

1. Uobičajena količina poslovnih uzoraka

Član 17.

Uobičajenom količinom poslovnih uzoraka, u smislu člana 6. stav 1. tačka 3) Zakona, koji se bez naknade daju kupcima ili potencijalnim kupcima, smatra se ona količina poslovnih uzoraka koja je potrebna da se kupci ili potencijalni kupci upoznaju sa karakteristikama određenog dobra.

Poslovnim uzorcima iz stava 1. ovog člana smatraju se dobra koja nisu namenjena prometu, a koja su rezultat poslovanja obveznika PDV ili koja su neposredno povezana sa obavljanjem njegove delatnosti, bez obzira da li je na tim dobrima utisnut logotip obveznika PDV.

Dobra koja se daju kao poslovni uzorci moraju biti obeležena kao takva, a ako ne mogu biti obeležena kao poslovni uzorci, moraju biti u obliku i pakovanju različitom od oblika ili pakovanja tih dobara namenjenih prometu.

Član 18.

Uobičajenom količinom poslovnih uzoraka, u smislu člana 6. stav 1. tačka 3) Zakona, koji se daju za potrebe analize na osnovu akta nadležnog organa, smatra se količina dobara određena aktom nadležnog organa.

Poslovnim uzorcima iz stava 1. ovog člana smatraju se dobra koja su rezultat poslovanja obveznika PDV ili koja su neposredno povezana sa obavljanjem njegove delatnosti, nezavisno od toga da li su kao takva namenjena prometu.

2. Reklamni materijal i drugi pokloni manje vrednosti

Član 19.

Reklamnim materijalom, u smislu člana 6. stav 1. tačka 4) Zakona, smatraju se dobra na kojima je odštampan ili utisnut logotip obveznika PDV, odnosno vizuelno ispoljavanje brenda koji je u vezi sa delatnošću obveznika PDV, a koja taj obveznik PDV, neposredno ili posredstvom trećih lica, besplatno daje različitim licima.

Reklamnim materijalom iz stava 1. ovog člana smatraju se olovke, rokovnici, kalendari, notesi, privesci, kačketi, majice, kombinezoni, kecelje, rančevi, torbe, upaljači, otvarači za flaše, podmetači, poslužavnici, čaše, šolje, bokali, pepeljare, kese i druga dobra čija je pojedinačna tržišna vrednost manja od 2.000 dinara, bez PDV.

Član 20.

Poklonom manje vrednosti, u smislu člana 6. stav 1. tačka 4) Zakona, smatra se dobro pojedinačne tržišne vrednosti manje od 2.000 dinara, bez PDV, osim dobra koje se smatra reklamnim materijalom u skladu sa članom 19. ovog pravilnika, koje obveznik daje povremeno različitim licima (poslovnim partnerima, potencijalnim poslovnim partnerima, predstavnicima poslovnih partnera i dr.), a da za to ne postoji pravna obaveza.

Član 21.

Ukupna vrednost reklamnog materijala i drugih poklona manje vrednosti iz čl. 19. i 20. ovog pravilnika u poreskom periodu ne može biti veća od 0,25% ukupnog prometa obveznika PDV u tom poreskom periodu.

Ukupnim prometom iz stava 1. ovog člana smatra se promet dobara i usluga sa i bez prava na odbitak prethodnog poreza, izvršen na teritoriji Republike Srbije i u inostranstvu, bez PDV.

U ukupan promet iz stava 2. ovog člana ne uračunava se promet opreme i objekata za vršenje delatnosti, uključujući i ulaganja u objekte za vršenje delatnosti za koja obveznik PDV naplaćuje naknadu, bez PDV.

VII. SEKUNDARNE SIROVINE I USLUGE NEPOSREDNO POVEZANE SA SEKUNDARNIM SIROVINAMA

1. Sekundarne sirovine

Član 22.

Sekundarnim sirovinama, u smislu člana 10. stav 2. tačka 1) Zakona, smatraju se:

1) otpaci i ostaci od metala i njihovih legura, osim od plemenitih metala i njihovih legura;

2) zgura, uključujući i granulisanu, kovarina i ostali otpaci pri proizvodnji gvožđa ili čelika;

3) zgura, pepeo i ostaci koji sadrže metale, arsen ili jedinjenja metala i arsena, koji ne nastaju pri proizvodnji gvožđa i čelika;

4) granule i prah, od sirovog gvožđa, manganovog ogledalastog gvožđa, gvožđa ili čelika;

5) otpaci i ostaci od plemenitih metala, metala platiranih plemenitim metalom i ostali ostaci i otpaci koji sadrže plemenite metale;

6) otpaci i ostaci hartije ili kartona za ponovnu preradu;

7) stakleni krš i ostali otpaci od stakla;

8) otpaci, strugotine i ostaci od plastičnih masa;

9) otpaci, strugotine i ostaci od gume (osim tvrde gume), prah i granule dobijene od tih proizvoda;

10) otpaci od tekstila, kože, imitacije kože i krzna.

Sekundarnim sirovinama, u smislu člana 10. stav 2. tačka 1) Zakona, smatraju se i dobra koja se pretežno sastoje od jednog ili više materijala iz stava 1. ovog člana, a koja su neupotrebljiva zbog loma, rezanja, cepanja ili drugog načina oštećenja, odnosno dobra neupotrebljiva zbog istrošenosti (npr. akumulatori, baterije, automobilske gume, ambalažni otpad, električna i elektronska oprema koja predstavlja otpad u skladu sa zakonom kojim se uređuje upravljanje otpadom, uključujući i sve sastavne delove, sklopove i potrošni materijal koji su deo dobra koje se odbacuje).

Plemenitim metalima iz stava 1. tačka 5) ovog člana smatraju se zlato, srebro, platina, iridijum, rodijum i paladijum.

2. Usluge koje su neposredno povezane sa sekundarnim sirovinama

Član 23.

Uslugama koje su neposredno povezane sa sekundarnim sirovinama, u smislu člana 10. stav 2. tačka 1) Zakona, smatraju se usluge sortiranja, sečenja, rastavljanja na delove, čišćenja, poliranja i presovanja sekundarnih sirovina iz člana 22. ovog pravilnika.

VIII. DOBRA I USLUGE IZ OBLASTI GRAĐEVINARSTVA

Član 24.

Dobrima i uslugama iz oblasti građevinarstva, u smislu člana 10. stav 2. tačka 3) Zakona, smatraju se dobra i usluge čiji se promet vrši u skladu sa članom 4. stav 1. i stav 3. tačka 6) i članom 5. stav 1. i stav 3. tačka 3) Zakona, u okviru obavljanja delatnosti iz sledećih grupa Klasifikacije delatnosti koje su propisane Uredbom o klasifikaciji delatnosti („Službeni glasnik RS”, broj 54/10), u vrednosti većoj od 500.000 dinara, bez PDV, i to:

1) 41.20 Izgradnja stambenih i nestambenih zgrada;

2) 42.11 Izgradnja puteva i autoputeva;

3) 42.12 Izgradnja železničkih pruga i podzemnih železnica;

4) 42.13 Izgradnja mostova i tunela;

5) 42.21 Izgradnja cevovoda;

6) 42.22 Izgradnja električnih i telekomunikacionih vodova;

7) 42.91 Izgradnja hidrotehničkih objekata;

8) 42.99 Izgradnja ostalih nepomenutih građevina;

9) 43.11 Rušenje objekata;

10) 43.12 Priprema gradilišta;

11) 43.21 Postavljanje električnih instalacija;

12) 43.22 Postavljanje vodovodnih, kanalizacionih, grejnih i klimatizacionih sistema;

13) 43.29 Ostali instalacioni radovi u građevinarstvu;

14) 43.31 Malterisanje;

15) 43.32 Ugradnja stolarije;

16) 43.33 Postavljanje podnih i zidnih obloga;

17) 43.34 Bojenje i zastakljivanje;

18) 43.91 Krovni radovi;

19) 43.99 Ostali nepomenuti specifični građevinski radovi.

Kada obveznik PDV obavlja aktivnosti iz stava 1. ovog člana, nezavisno od toga da li je registrovan za obavljanje tih aktivnosti u skladu sa zakonom, po nalogu naručioca, od sopstvenog materijala, pod uslovom da se ne radi samo o dodacima ili drugim sporednim materijalima, smatra se da obveznik PDV, u skladu sa članom 4. stav 1. i stav 3. tačka 6) Zakona, vrši promet dobara iz oblasti građevinarstva iz člana 10. stav 2. tačka 3) Zakona.

Kada obveznik PDV obavlja aktivnosti iz stava 1. ovog člana, nezavisno od toga da li je registrovan za obavljanje tih aktivnosti u skladu sa zakonom, po nalogu naručioca, od materijala naručioca, smatra se da obveznik PDV, u skladu sa članom 5. stav 1. i stav 3. tačka 3) Zakona, vrši promet usluga iz oblasti građevinarstva iz člana 10. stav 2. tačka 3) Zakona.

Vrednost prometa iz stava 1. ovog člana određuje se na dan tog prometa.

Povećanje, odnosno smanjenje vrednosti prometa dobara i usluga iz stava 1. ovog člana nema uticaj na određivanje da li se taj promet smatra prometom dobara i usluga iz oblasti građevinarstva iz člana 10. stav 2. tačka 3) Zakona.

Vrednost prometa iz stava 1. ovog člana odnosi se i na delimičnu isporuku dobara, odnosno pružanje usluga.

Član 25.

Izuzetno od člana 24. ovog pravilnika, dobrima i uslugama iz oblasti građevinarstva, u smislu člana 10. stav 2. tačka 3) Zakona, nezavisno od vrednosti, ne smatraju se:

1) popravka opreme koja čini sastavni deo objekta, uključujući i popravku delova te opreme;

2) popravka instalacija i delova instalacija iz člana 24. stav 1. tačka 12) ovog pravilnika;

3) isporuka sa ugradnjom, odnosno ugradnja elemenata za kuhinje i kupatila (npr. sudopera, radna ploča, viseći element, tuš kabina, lavabo i dr.), kao i ormana, polica, biblioteka i drugog nameštaja u objektima;

4) isporuka sa ugradnjom, odnosno ugradnja uređaja za grejanje, odnosno hlađenje;

5) isporuka sa ugradnjom, odnosno ugradnja sistema za zalivanje, odnosno navodnjavanje, kao i pojedinih delova tih sistema;

6) isporuka dobara i pružanje usluga u okviru uređenja zelenih površina, uključujući i uređenje zelenih površina u objektima, odnosno na objektima.

Uređajima za grejanje, odnosno hlađenje iz stava 1. tačka 4) ovog člana smatraju se pojedinačna dobra za grejanje, odnosno hlađenje (npr. klima uređaj, rashladna vitrina i dr.), a ne sistemi za grejanje, odnosno hlađenje (centralni klimatizacioni sistem, sistem za etažno grejanje i dr.).

Sistemima za zalivanje, odnosno navodnjavanje iz stava 1. tačka 5) ovog člana smatra se skup dobara koji čine taj sistem, a naročito creva, rasprskivači, ventili, pumpe i filteri.

Član 26.

Ako se uz promet dobara i usluga iz oblasti građevinarstva, u smislu člana 10. stav 2. tačka 3) Zakona, vrši sporedan promet dobara, odnosno usluga, smatra se da je izvršen samo promet dobara i usluga iz oblasti građevinarstva, u smislu člana 10. stav 2. tačka 3) Zakona.

Ako se uz promet dobara i usluga koji se ne smatra prometom dobara i usluga iz oblasti građevinarstva u smislu člana 10. stav 2. tačka 3) Zakona, vrši sporedan promet dobara, odnosno usluga koji se smatra prometom dobara i usluga iz oblasti građevinarstva u smislu člana 10. stav 2. tačka 3) Zakona, smatra se da je izvršen samo promet dobara i usluga koji se ne smatra prometom dobara i usluga iz oblasti građevinarstva u smislu člana 10. stav 2. tačka 3) Zakona.

IX. NAČIN I POSTUPAK ODOBRAVANJA PORESKOG PUNOMOĆSTVA

Član 27.

Poreski punomoćnik stranog lica može biti fizičko lice, uključujući i preduzetnika, odnosno pravno lice koje ispunjava sledeće uslove, i to:

1) da ima prebivalište, odnosno sedište u Republici Srbiji;

2) da je obveznik PDV;

3) da je od datuma podnošenja evidencione prijave do datuma podnošenja zahteva za odobravanje poreskog punomoćstva proteklo najmanje 12 meseci;

4) da na dan podnošenja zahteva nema dospele, a neplaćene obaveze za javne prihode po osnovu obavljanja delatnosti koje utvrđuje Poreska uprava;

5) da nije pravosnažno osuđeno za poresko krivično delo;

6) da mu je strano lice dalo punomoćje kojim ga ovlašćuje za obavljanje svih poslova u vezi sa ispunjavanjem obaveza i ostvarivanjem prava koje strano lice u skladu Zakonom ima kao obveznik PDV.

Punomoćje iz stava 1. tačka 6) ovog člana mora biti overeno od strane lica nadležnog za overu (sud, javni beležnik i dr.).

Član 28.

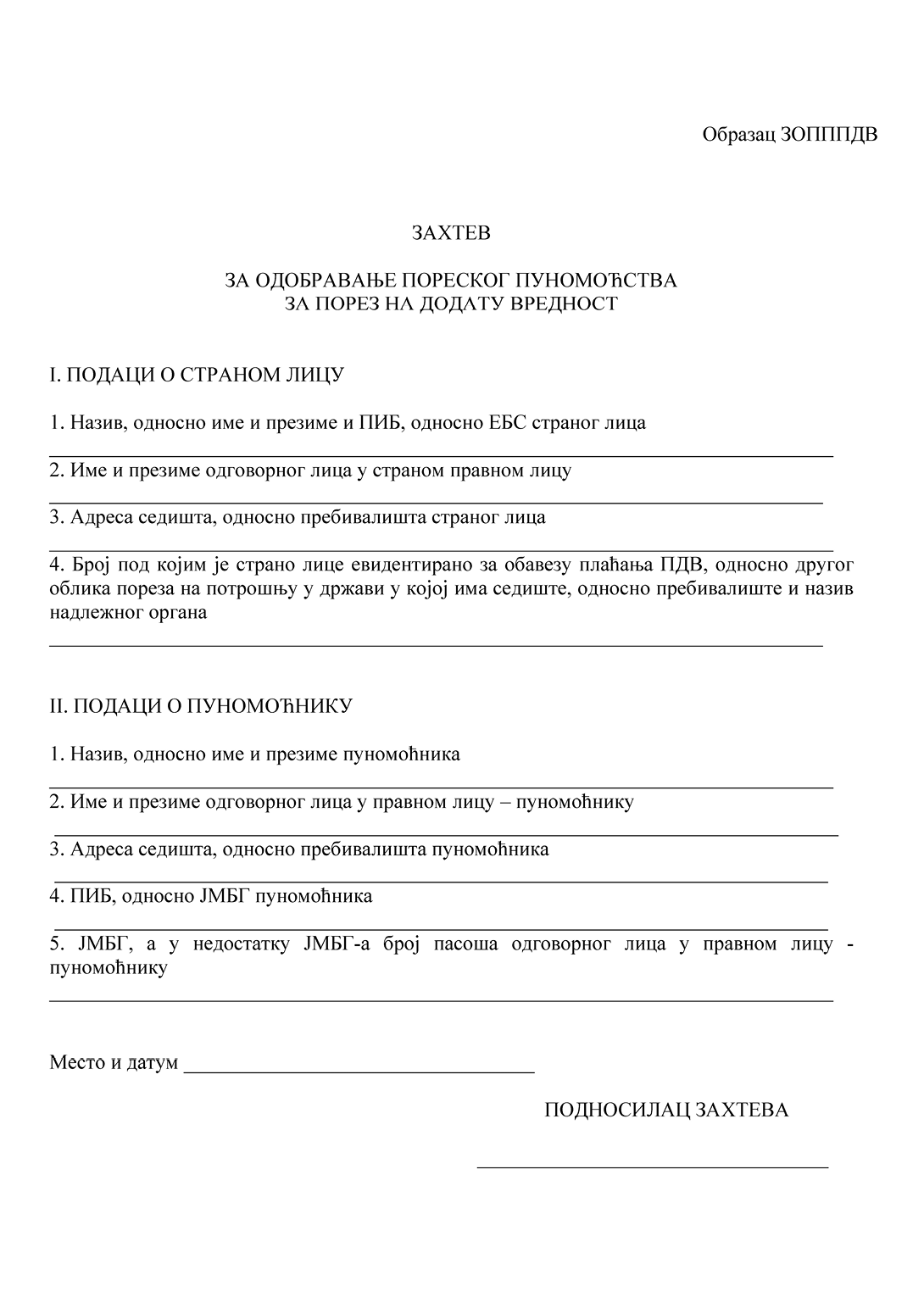

Lice iz člana 27. stav 1. ovog pravilnika podnosi zahtev za odobravanje poreskog punomoćstva Poreskoj upravi – Centrali, na Obrascu ZOPPPDV – Zahtev za odobravanje poreskog punomoćstva za porez na dodatu vrednost, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Zahtev iz stava 1. ovog člana sadrži naročito podatke o:

1) nazivu, odnosno imenu i prezimenu i PIB-u, odnosno EBS-u stranog lica;

2) imenu i prezimenu odgovornog lica u stranom pravnom licu;

3) adresi sedišta, odnosno prebivališta stranog lica;

4) broju pod kojim je strano lice evidentirano za obavezu plaćanja PDV, odnosno drugog oblika poreza na potrošnju u državi u kojoj ima sedište, odnosno prebivalište i nazivu nadležnog organa;

5) nazivu, odnosno imenu i prezimenu punomoćnika;

6) imenu i prezimenu odgovornog lica u pravnom licu – punomoćniku;

7) adresi sedišta, odnosno prebivališta punomoćnika;

8) PIB-u, odnosno JMBG-u punomoćnika;

9) JMBG-u, a u nedostatku JMBG-a broju pasoša odgovornog lica u pravnom licu – punomoćniku;

10) mestu i datumu podnošenja zahteva.

Uz zahtev iz stava 1. ovog člana podnosi se:

1) dokaz o prebivalištu, odnosno sedištu lica kojem je strano lice dalo punomoćje iz člana 27. stav 1. tačka 6) ovog pravilnika;

2) dokaz o neosuđivanosti za poresko krivično delo;

3) dokument kojim se potvrđuje da je strano lice obveznik PDV, odnosno drugog oblika poreza na potrošnju u državi u kojoj ima sedište, odnosno prebivalište;

4) punomoćje iz člana 27. stav 1. tačka 6) ovog pravilnika.

Poreska uprava – Centrala rešenjem odlučuje o zahtevu za odobravanje poreskog punomoćstva u roku od 15 dana od dana podnošenja zahteva.

Član 29.

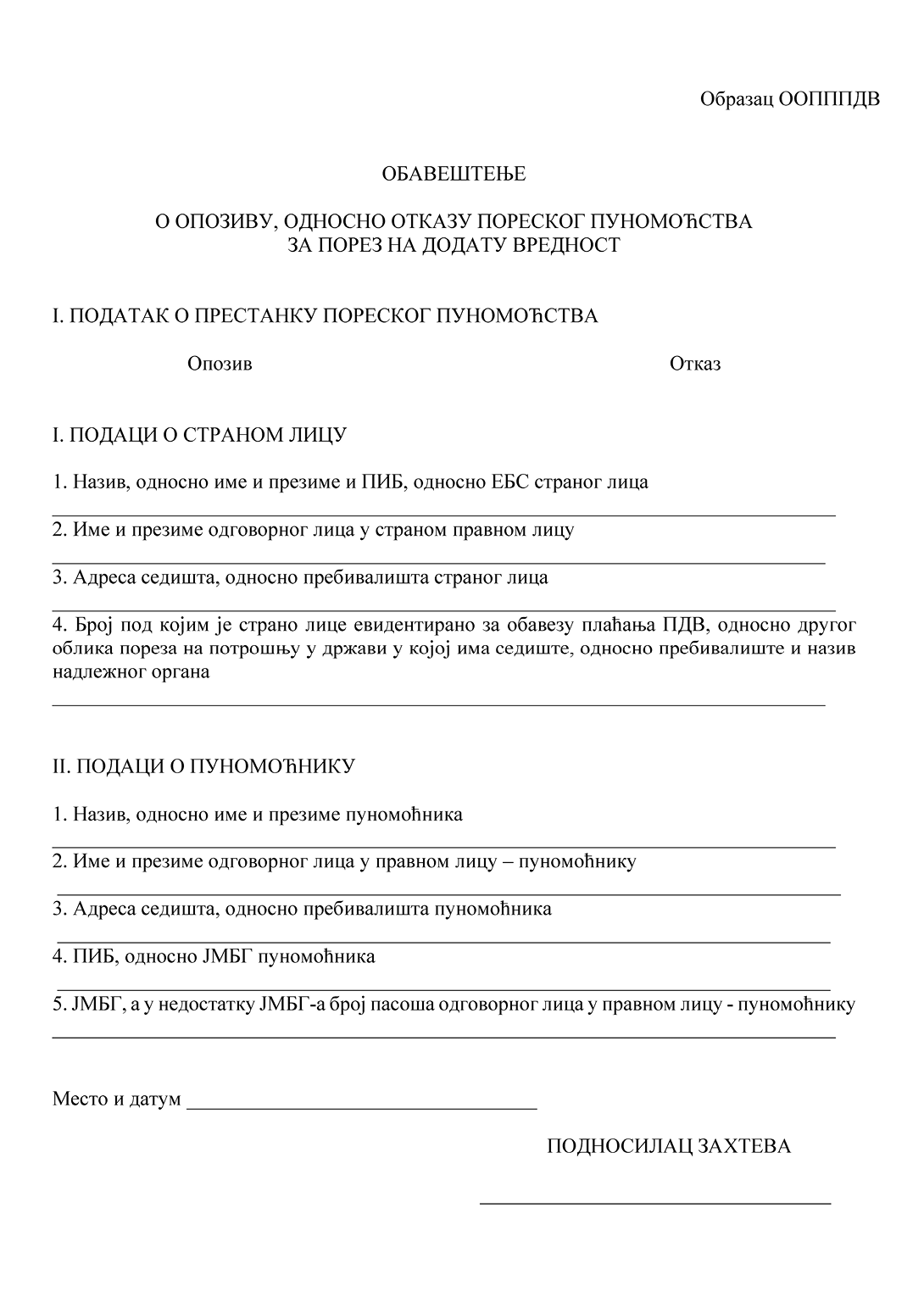

U slučaju opoziva, odnosno otkaza punomoćja, lice čije je punomoćstvo prestalo opozivom, odnosno otkazom dostavlja nadležnom poreskom organu obaveštenje o opozivu, odnosno otkazu punomoćja.

Obaveštenje iz stava 1. ovog člana dostavlja se na Obrascu OOPPPDV – Obaveštenje o opozivu, odnosno otkazu poreskog punomoćstva za porez na dodatu vrednost, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Obaveštenje iz stava 1. ovog člana sadrži naročito podatke o:

1) prestanku poreskog punomoćstva – opozivu ili otkazu;

2) nazivu, odnosno imenu i prezimenu i PIB-u, odnosno EBS-u stranog lica;

3) imenu i prezimenu odgovornog lica u stranom pravnom licu;

4) adresi sedišta, odnosno prebivališta stranog lica;

5) broju pod kojim je strano lice evidentirano za obavezu plaćanja PDV, odnosno drugog oblika poreza na potrošnju u državi u kojoj ima sedište, odnosno prebivalište i nazivu nadležnog organa;

6) nazivu, odnosno imenu i prezimenu punomoćnika;

7) imenu i prezimenu odgovornog lica u pravnom licu – punomoćniku;

8) adresi sedišta, odnosno prebivališta punomoćnika;

9) PIB-u, odnosno JMBG-u punomoćnika;

10) JMBG-u, a u nedostatku JMBG-a broju pasoša odgovornog lica u pravnom licu – punomoćniku;

11) mestu i datumu.

Uz obaveštenje iz stava 1. ovog člana dostavlja se i dokaz o opozivu, odnosno otkazu punomoćja.

Danom kada je nadležni poreski organ primio obaveštenje iz stava 1. ovog člana prestaje poresko punomoćstvo.

Ako strano lice u roku od 15 dana od dana prestanka poreskog punomoćstva ne odredi drugog punomoćnika i u istom roku taj punomoćnik ne podnese zahtev za odobravanje poreskog punomoćstva nadležnom poreskom organu, odnosno ako nadležni poreski organ ne odobri poresko punomoćstvo tom punomoćniku, nadležni poreski organ sprovodi postupak brisanja iz evidencije za PDV stranog lica u skladu sa Zakonom i ovim pravilnikom.

Član 30.

Poreska uprava – Centrala vodi registar poreskih punomoćnika i na svojoj internet strani objavljuje podatke o:

1) nazivu, odnosno imenu i prezimenu poreskog punomoćnika;

2) adresi sedišta, odnosno prebivališta poreskog punomoćnika;

3) PIB-u, odnosno JMBG-u poreskog punomoćnika;

4) datumu donošenja rešenja kojim je odobreno poresko punomoćstvo;

5) nazivu, odnosno imenu i prezimenu stranog lica koje ima poreskog punomoćnika;

6) datumu prestanka poreskog punomoćstva.

X. USLUGE U VEZI SA NEPOKRETNOSTIMA

Član 31.

Uslugama u vezi sa nepokretnostima, u smislu člana 12. stav 6. tačka 1) Zakona, smatraju se samo one usluge koje su neposredno povezane sa nepokretnostima.

Smatra se da su usluge neposredno povezane sa nepokretnostima u sledećim slučajevima:

1) ako se pružaju pomoću nepokretnosti u smislu da je nepokretnost ključna i nužna za pružanje usluge;

2) ako se pružaju na nepokretnosti ili su usmerene ka nepokretnosti, a za cilj imaju promenu koja se odnosi na nepokretnost (pravnu ili fizičku).

Član 32.

Uslugama iz člana 31. ovog pravilnika smatraju se:

1) geodetske usluge;

2) izrada projekata za izgradnju objekata ili delova objekata na određenim (unapred poznatim) zemljišnim parcelama, odnosno za rekonstrukciju ili adaptaciju objekata ili delova objekata;

3) izgradnja, rekonstrukcija, adaptacija, popravka, održavanje, čišćenje i rušenje objekata;

4) nadzor nad izvođenjem građevinskih radova;

5) nadzor, odnosno obezbeđivanje gradilišta ili objekta u cilju zaštite od krađe ili štete, korišćenjem tehničkih uređaja ili osoblja;

6) radovi na zemljištu (npr. ravnanje zemljišta, uređenje i održavanje bašti, vrtova i drugih zelenih površina), uključujući i usluge iz oblasti poljoprivrede i šumarstva (npr. oranje, sejanje, sađenje, zalivanje i đubrenje);

7) procena rizika, odnosno stanja ili svojstava nepokretnosti (npr. u cilju procene energetske efikasnosti ili pogodnosti za izgradnju);

8) procena tržišne vrednosti nepokretnosti (npr. za svrhu kupovine, prodaje, osiguranja, kredita, zajma, rešavanja sporova, kao i izrade analiza poslovanja, odnosno imovine subjekta u slučaju kada je procena vrednosti nepokretnosti pretežna u odnosu na druge aktivnosti koje se vrše u okviru te analize);

9) iznajmljivanje, odnosno davanje na korišćenje nepokretnosti;

10) skladištenje, odnosno smeštanje dobara u slučaju kada je nepokretnost, odnosno konkretni deo nepokretnosti isključivo namenjen za skladištenje, odnosno smeštanje dobara određenog primaoca usluge;

11) smeštaj u hotelima, motelima, kampovima i drugim ugostiteljskim objektima za smeštaj, kao i pravo boravka na određenom mestu koje proizlazi iz konverzije suvlasničkog prava na vremenski određeno korišćenje nepokretnosti (time-sharing);

12) prenos, ustupanje, odnosno odricanje od prava da se nepokretnost upotrebljava, odnosno koristi, u potpunosti ili delom, osim iz tač. 9), 10) i 11) ovog stava, uključujući i davanje dozvola za lov i ribolov, korišćenje puteva i dr;

13) instaliranje ili montaža mašina ili druge opreme koja se posle instaliranja ili montaže smatra sastavnim delom nepokretnosti;

14) održavanje, popravka, kontrola i nadzor nad mašinama ili drugom opremom koja je sastavni deo nepokretnosti;

15) upravljanje nepokretnostima (poslovnim prostorom, stanovima i dr.) koje vrši vlasnik ili lice koje je angažovao vlasnik;

16) posredovanje kod prodaje, davanja u lizing ili iznajmljivanja nepokretnosti, kao i kod uspostavljanja, odnosno prenosa određenih koristi od nepokretnosti ili stvarnih prava na nepokretnosti (materijalnih ili nematerijalnih), osim posredovanja iz člana 33. stav 1. tačka 4) ovog pravilnika;

17) pravne usluge sačinjavanja odgovarajućih dokumenata – javnobeležničkih zapisa, ugovora i dr, čiji je predmet prenos prava raspolaganja na nepokretnosti, iznajmljivanje nepokretnosti, uspostavljanje, odnosno prenos određenih koristi od nepokretnosti ili stvarnih prava na nepokretnosti (materijalnih ili nematerijalnih), uključujući i građenje, nezavisno od realizacije pravnog posla;

18) druge usluge koje su neposredno povezane sa nepokretnošću u smislu člana 31. ovog pravilnika.

Mašinama i drugom opremom iz stava 1. tač. 13) i 14) ovog člana smatraju se dobra koja se instaliranjem ili montažom ugrađuju u nepokretnost, a koja se ne mogu odvojiti od nepokretnosti bez težeg oštećenja, znatne fizičke promene ili menjanja prirode te nepokretnosti.

Upravljanje nepokretnostima iz stava 1. tačka 15) ovog člana je usluga koja podrazumeva obezbeđivanje nesmetane i adekvatne upotrebe, odnosno korišćenja i održavanja nepokretnosti, najčešće kao koordinacija nadzora, čišćenja i drugog načina održavanja nepokretnosti, prikupljanja zakupnine, vođenja evidencije o tekućim troškovima, oglašavanja, učešća u rešavanju sukoba između vlasnika i zakupaca i dr.

Član 33.

Uslugama iz člana 31. ovog pravilnika ne smatraju se:

1) izrada projekata za izgradnju objekata ili delova objekata u slučaju kada za izgradnju nije određena (unapred poznata) zemljišna parcela;

2) skladištenje, odnosno smeštanje dobara, osim skladištenja, odnosno smeštanja dobara iz člana 32. stav 1. tačka 10) ovog pravilnika;

3) oglašavanje, uključujući i oglašavanje koje se vrši korišćenjem nepokretnosti (bilborda, krova ili zida zgrade i dr.);

4) posredovanje kod smeštaja u hotelima, motelima, kampovima i drugim ugostiteljskim objektima za smeštaj;

5) omogućavanje prikazivanja dobara ili usluga izlagaču u određenom prostoru (npr. štand, tezga i dr.) za vreme održavanja sajmova, odnosno izložbi zajedno sa drugim povezanim uslugama (npr. dizajniranje i uređivanje prostora, prevoz dobara, postavljanje električnih kablova, obezbeđivanje uređaja za reprodukciju zvuka ili slike, oglašavanje i dr.);

6) instaliranje ili montaža mašina ili druge opreme koja se posle instaliranja ili montaže ne smatra sastavnim delom nepokretnosti;

7) održavanje, popravka, kontrola i nadzor nad mašinama ili drugom opremom koja nije sastavni deo nepokretnosti;

8) upravljanje portfoliom investiranja u nepokretnosti;

9) pravne usluge u vezi sa nepokretnostima, osim usluga iz člana 32. stav 1. tačka 17) ovog pravilnika;

10) druge usluge koje nisu neposredno povezane sa nepokretnošću u smislu člana 31. ovog pravilnika.

Pravnim uslugama iz stava 1. tačka 9) ovog člana smatraju se usluge pravnog savetovanja koje se odnose na sagledavanje pravnih posledica ugovora čiji je predmet prenos prava raspolaganja na nepokretnosti, izvršavanje tog ugovora, dokazivanje postojanja takvog ugovora, sudske sporove u vezi nepokretnosti, oporezivanje nepokretnosti, uključujući i oporezivanje prenosa prava raspolaganja i drugih prava na nepokretnosti, hipoteku, postupak stečaja, odnosno likvidacije i druge pravne usluge koje nisu neposredno povezane sa nepokretnošću u smislu člana 31. ovog pravilnika.

XI. USLUGE PREDAJE JELA I PIĆA ZA KONZUMACIJU NA LICU MESTA

Član 34.

Uslugama predaje jela i pića za konzumaciju na licu mesta, u smislu člana 12. stav 6. tačka 4) podtačka (5) Zakona, smatraju se usluge predaje pripremljene ili nepripremljene hrane, pića ili hrane i pića, za ljudsku potrošnju, uz dodatne usluge koje omogućavaju njihovu trenutnu potrošnju (serviranje, posluživanje i dr.), nezavisno od toga da li se konzumacija vrši u ugostiteljskom objektu u kojem je hrana pripremljena, u ugostiteljskom objektu u kojem hrana nije pripremljena, u poslovnom ili stambenom prostoru primaoca usluga ili na drugom mestu.

Predaja hrane, pića, ili hrane i pića, sa ili bez prevoza, ali bez dodatnih usluga koje omogućavaju njihovu trenutnu potrošnju, ne smatra se uslugom predaje jela i pića za konzumaciju na licu mesta iz stava 1. ovog člana, već se smatra isporukom dobara.

Dodatnim uslugama koje omogućavaju trenutnu potrošnju hrane i pića, u smislu st. 1. i 2. ovog člana, ne smatraju se usluge serviranja i posluživanja hrane i pića u objektu pekare.

XII. PREVOZNA SREDSTVA

Član 35.

Prevoznim sredstvima, u smislu člana 12. stav 6. tač. 5), 6) i tačka 7) podtačka (8) Zakona, smatraju se vozila i druga dobra namenjena prevozu lica ili stvari, sa ili bez motora.

Prevoznim sredstvima iz stava 1. ovog člana smatraju se naročito:

1) drumska vozila, i to: autobus, minibus, kamion, vozilo za kombinovani prevoz lica i stvari, putnički automobil, moped, motocikl, tricikl, četvorocikl, bicikl, kamp kućica i kamp prikolica;

2) prikolice i poluprikolice;

3) železnički vagoni;

4) plovila, i to: brod, jahta, čamac, barža i skela;

5) vazduhoplovi, i to: avion, helikopter i jedrilica, uključujući paraglajder i balon;

6) vozila posebno namenjena prevozu bolesnih i povređenih lica;

7) traktori i motokultivatori;

8) invalidska kolica.

Vozila koja nisu namenjena prevozu lica ili stvari (npr. železničko vučno vozilo, brod tegljač, brod potiskivač, pokretni kran, viljuškar, bager, kombajn, trkački automobili i dr.), kao i kontejneri, palete i sl., ne smatraju se prevoznim sredstvima iz stava 1. ovog člana.

XIII. USLUGE TELEKOMUNIKACIJA, USLUGE PRUŽENE ELEKTRONSKIM PUTEM, KRITERIJUM I PRETPOSTAVKE ZA ODREĐIVANJE MESTA SEDIŠTA, STALNE POSLOVNE JEDINICE, PREBIVALIŠTA ILI BORAVIŠTA PRIMAOCA USLUGA TELEKOMUNIKACIJA, RADIJSKOG I TELEVIZIJSKOG EMITOVANJA I USLUGA PRUŽENIH ELEKTRONSKIM PUTEM

1. Usluge telekomunikacija

Član 36.

Uslugama telekomunikacija, u smislu člana 12. stav 6. tačka 7) podtačka (10) Zakona, smatraju se usluge koje se odnose na prenos, emitovanje ili prijem signala, reči, slika i zvukova ili informacija bilo koje vrste putem žice, radija, optičkih ili drugih elektromagnetnih sistema, uključujući i s tim povezan prenos ili ustupanje prava korišćenja kapaciteta za takav prenos, emitovanje ili prijem, kao i usluge omogućavanja pristupa globalnim informacionim mrežama.

2. Usluge pružene elektronskim putem

Član 37.

Uslugama pruženim elektronskim putem, u smislu člana 12. stav 6. tačka 7) podtačka (12) Zakona, smatraju se usluge koje su pružene posredstvom interneta ili elektronske mreže, čije je pružanje automatizovano uz minimalno ljudsko angažovanje i koje ne bi bilo moguće bez postojanja informacione tehnologije, a naročito:

1) isporuka veb strana, čuvanje i održavanje veb strana;

2) isporuka programa i njihovo ažuriranje, daljinsko održavanje programa i računarske opreme;

3) isporuka slika, tekstova, i informacija i omogućavanje pristupa bazama podataka, kao i arhiviranja baza podataka;

4) isporuka audio i video zapisa, kao i isporuka igara, uključujući i igre na sreću;

5) isporuka političkih, kulturnih, umetničkih, sportskih, naučnih, obrazovnih i zabavnih emisija i događaja, u toku ili nakon snimanja;

6) usluge iz oblasti učenja na daljinu.

Uslugama pruženim elektronskim putem, u smislu člana 12. stav 6. tačka 7) podtačka (12) Zakona, ne smatra se isporuka dnevnih novina i monografskih i serijskih publikacija iz člana 23. stav 2. tač. 8) i 9) Zakona.

Ako pružalac i primalac usluga komuniciraju putem elektronske pošte, ta komunikacija ne smatra se prometom usluga pruženih elektronskim putem.

3. Kriterijum i pretpostavke za određivanje mesta sedišta, stalne poslovne jedinice, prebivališta ili boravišta primaoca usluga telekomunikacija, radijskog i televizijskog emitovanja i usluga pruženih elektronskim putem, kao i način njihove primene

Član 38.

Kriterijumom za određivanje mesta sedišta, stalne poslovne jedinice, prebivališta ili boravišta primaoca usluga telekomunikacija, radijskog i televizijskog emitovanja i usluga pruženih elektronskim putem iz člana 12. stav 13. Zakona smatra se fizičko prisustvo primaoca tih usluga na određenoj lokaciji pružaoca usluga.

Član 39.

Ako je fizičko prisustvo primaoca usluge – poreskog obveznika ili lica koje nije poreski obveznik u smislu člana 12. Zakona neophodno na određenoj lokaciji pružaoca usluge da bi mu usluga bila pružena (npr. telefonska govornica, bežično pristupno mesto, internet kafe i dr.), smatra se da primalac usluge ima sedište, stalnu poslovnu jedinicu, prebivalište ili boravište na toj lokaciji.

Ako se lokacija iz stava 1. ovog člana nalazi na brodu, letilici, odnosno vozu koji vrši prevoz lica, smatra se da se ta lokacija nalazi u mestu polaska broda, letilice, odnosno voza.

Član 40.

Ako fizičko prisustvo primaoca usluge – lica koje nije poreski obveznik u smislu člana 12. Zakona nije neophodno na određenoj lokaciji pružaoca usluge da bi mu usluga bila pružena, smatra se da primalac usluge ima sedište, prebivalište ili boravište u:

1) mestu gde se nalazi priključak za fiksnu mrežu – za usluge koje se pružaju preko fiksne mreže;

2) državi koja je identifikovana putem nacionalnog pozivnog broja SIM kartice koja se koristi za prijem usluga – za usluge koje se pružaju preko mobilne mreže;

3) mestu gde se nalazi dekoder ili sličan uređaj, a ako to mesto nije poznato, u mestu u koje je poslat čitač kartice neophodan za gledanje sadržaja sa ciljem da tamo bude korišćen, pod uslovom da se u tom mestu ne koristi fiksna mreža;

4) mestu koje je odredio pružalac usluga na osnovu najmanje dva neprotivrečna dokaza, osim za usluge iz tač. 1), 2) i 3) ovog stava.

Dokazima iz stava 1. tačka 4) ovog člana smatraju se naročito:

1) adresa primaoca usluga za prijem računa;

2) internet protokol (IP) adresa uređaja korišćenog od strane primaoca usluga ili mesto utvrđeno geolokacijom;

3) bankovni podaci (podatak o mestu u kojem je otvoren bankovni račun koji se koristi za plaćanje usluga ili adresa primaoca usluga za prijem računa koja je dostavljena banci);

4) mobilni kod zemlje (MCC) internacionalnog identifikacionog broja korisnika (IMSI) koji se nalazi na SIM kartici primaoca usluge;

5) mesto priključka fiksne mreže primaoca usluga putem koje se usluga pruža;

6) druge informacije od značaja za obavljanje prometa (npr. jedinstveni mehanizmi plaćanja, ranije transakcije primaoca usluga, mesto prodaje poklon vaučera, poklon vaučeri vezani za zemlju izdavanja, dokumentacija trećeg lica pružaoca platnih usluga, potvrda izdata od strane samog primaoca usluga i dr.).

Više drugih informacija iz stava 2. tačka 6) ovog člana smatra se jednim dokazom u smislu ovog pravilnika.

Član 41.

Izuzetno od člana 39. i člana 40. stav 1. tač. 1), 2) i 3) ovog pravilnika, ako pružalac usluga poseduje najmanje tri neprotivrečna dokaza iz člana 40. stav 2. ovog pravilnika, koji ukazuju da se mestom u kojem primalac usluga ima sedište, stalnu poslovnu jedinicu, prebivalište ili boravište smatra drugo mesto u odnosu na mesto utvrđeno u skladu sa članom 39. i članom 40. stav 1. tač. 1), 2) i 3) ovog pravilnika, pružalac usluga može smatrati da je mesto prometa usluga iz člana 39. i člana 40. stav 1. tač. 1), 2) i 3) ovog pravilnika mesto utvrđeno na osnovu tih dokaza.

XIV. NAČIN UTVRĐIVANJA PORESKE OSNOVICE KOD PROMETA KOJI SE VRŠI UZ NAKNADU

Član 42.

Poreska osnovica (u daljem tekstu: osnovica) kod prometa dobara ili usluga jeste iznos naknade (u novcu, stvarima ili uslugama) koju obveznik PDV prima ili treba da primi za isporučena dobra ili pružene usluge od primaoca dobara ili usluga ili trećeg lica, u koju nije uključen PDV.

Član 43.

U iznos naknade iz člana 42. ovog pravilnika uračunavaju se i subvencije i druga primanja (u daljem tekstu: subvencije), koja Republika Srbija, autonomna pokrajina ili lokalna samouprava prenosi obvezniku PDV, direktno ili indirektno, a koja čine naknadu, odnosno deo naknade za promet dobara ili usluga, osim novčanih sredstava koja se isplaćuju na ime podsticaja u funkciji ostvarivanja ciljeva određene politike u skladu sa zakonom.

U osnovicu se uračunavaju akcize, carine, druge uvozne dažbine, kao i ostali javni prihodi, sa izuzetkom PDV, kao i svi sporedni troškovi obveznika PDV koje zaračunava primaocu dobara ili usluga.

Porez po odbitku, kao javni prihod iz stava 2. ovog člana, uračunava se u osnovicu za promet dobara ili usluga, nezavisno od toga da li je na dan nastanka poreske obaveze za promet dobara ili usluga nastala i obaveza obračunavanja i plaćanja poreza po odbitku u skladu sa zakonom kojim se uređuje porez po odbitku.

Član 44.

Osnovica sadrži vrednost ambalaže, i to:

1) nepovratne (jednokratne) ambalaže;

2) povratne ambalaže koju obveznik PDV zaračunava primaocu dobara.

Povratnom ambalažom iz stava 1. tačka 2) ovog člana smatra se ambalaža koja se, posle vraćanja, ponovo upotrebljava za istu namenu.

Ako se povratna ambalaža ne vrati u ugovorenom roku, smatra se da je istekom tog roka došlo do prometa povratne ambalaže, a ne do izmene osnovice u smislu člana 21. Zakona.

Član 45.

Osnovica ne sadrži:

1) popuste i druga umanjenja cene, koji se primaocu dobara ili usluga odobravaju u momentu tog prometa dobara ili usluga, odnosno u momentu izdavanja računa za taj promet;

2) iznose koje obveznik PDV naplaćuje u ime i za račun drugog, ako te iznose prenosi licu u čije ime i za čiji račun je izvršio naplatu i ako su ti iznosi posebno evidentirani;

3) iznose koje obveznik PDV potražuje za izdatke koje je platio u ime i za račun primaoca dobara ili usluga, ako su ti iznosi posebno evidentirani.

Obveznik PDV posebno evidentira iznose iz stava 1. tač. 2) i 3) ovog člana tako što u svojoj evidenciji propisanoj ovim pravilnikom obezbeđuje podatke o tim iznosima.

U računu koji obveznik PDV izdaje za promet dobara ili usluga posebno se iskazuju iznosi iz stava 1. tač. 2) i 3) ovog člana.

Član 46.

Ako za promet dobara ili usluga, za koji je primalac dobara ili usluga poreski dužnik, nije poznat iznos osnovice na dan nastanka poreske obaveze, u skladu sa Zakonom, poreski dužnik utvrđuje osnovicu procenom (npr. na osnovu podataka o istim ili sličnim prometima dobara ili uslugama izvršenih u prethodnom periodu, na osnovu elemenata iz ugovora i dr.).

Ako se utvrđena osnovica iz stava 1. ovog člana razlikuje od osnovice na dan nastanka poreske obaveze, smatra se da je došlo do izmene osnovice u smislu člana 21. Zakona.

Član 47.

Ako se naknada ne ostvaruje u novcu, već u dobrima ili uslugama, osnovicom se smatra tržišna vrednost dobara ili usluga koji se dobijaju na ime naknade na dan njihovog prometa, u koju nije uključen PDV.

Ako se naknada ostvaruje delom u novcu, a delom u dobrima ili uslugama, osnovicom se smatra zbir novčanog iznosa i tržišne vrednosti dobara ili usluga koji se dobijaju na ime dela naknade na dan njihovog prometa, u koji nije uključen PDV.

Ako za promet dobara ili usluga na dan nastanka poreske obaveze u skladu sa Zakonom nije poznata tržišna vrednost dobara ili usluga koji se dobijaju na ime naknade ili dela naknade, osnovica za obračunavanje PDV za promet dobara ili usluga utvrđuje se kao tržišna vrednost dobara ili usluga koje će, kao naknadu ili deo naknade, obveznik PDV ostvariti za svoj promet, u koju nije uključen PDV, na dan nastanka poreske obaveze za taj promet.

Ako se tržišna vrednost dobara ili usluga iz stava 3. ovog člana razlikuje od tržišne vrednosti dobara ili usluga na dan njihove isporuke, smatra se da je došlo do izmene osnovice u smislu člana 21. Zakona.

Član 47a

Tržišnom vrednošću na osnovu koje se utvrđuje osnovica za obračunavanje PDV za promet dobara i usluga iz člana 17. st. 5. i 6. i člana 17b Zakona smatra se ukupni iznos koji bi kupac dobara, odnosno primalac usluga platio u trenutku prometa dobara, odnosno usluga nezavisnom dobavljaču za promet u Republici Srbiji.

Nezavisnim dobavljačem iz stava 1. ovog člana smatra se lice koje nije povezano lice u smislu člana 17b stav 2. Zakona sa licem koje vrši promet dobara, odnosno usluga iz stava 1. ovog člana.

Ako se za konkretna dobra, odnosno usluge ne može utvrditi tržišna vrednost, tržišna vrednost utvrđuje se za slična dobra ili usluge.

Sličnim dobrima, odnosno uslugama iz stava 3. ovog člana smatraju se ona dobra, odnosno usluge koje pripadaju istoj vrsti dobara, odnosno usluga za koje se ne može utvrditi tržišna vrednost i čije su karakteristike bitne za određivanje tržišne vrednosti istovetne karakteristikama dobara, odnosno usluga za koje se ne može utvrditi tržišna vrednost.

Ako se tržišna vrednost ne može utvrditi ni za slična dobra, odnosno usluge, tržišnom vrednošću smatra se:

1) za promet dobara, iznos koji nije niži od nabavne cene tih ili sličnih dobara, a ako je ta cena nepoznata, ukupan iznos utvrđenih troškova u trenutku isporuke;

2) za promet usluga, iznos koji nije niži od ukupnog iznosa utvrđenih troškova pružanja usluge koje snosi poreski obveznik.

Ukupnim iznosom utvrđenih troškova za promet dobara, odnosno usluga iz stava 5. ovog člana smatra se cena koštanja tih ili sličnih dobara, odnosno usluga.

XV. NAČIN UTVRĐIVANJA PORESKE OSNOVICE U SLUČAJU PREVOZA PUTNIKA AUTOBUSIMA KOJI VRŠI STRANI PREVOZNIK

Član 48.

Osnovica za obračunavanje PDV u slučaju prevoza putnika autobusima koji vrši lice koje nema mesto stvarne uprave u Republici Srbiji (u daljem tekstu: strani prevoznik) utvrđuje se kao prosečna naknada prevoza za svaki pojedinačni prevoz autobusom, saglasno članu 18. stav 4. Zakona, u skladu sa ovim pravilnikom.

Autobusom iz stava 1. ovog člana, smatra se autobus, minibus i kombi vozilo.

Član 49.

Prosečna naknada prevoza iz člana 48. stav 1. ovog pravilnika utvrđuje se tako što se prosečan iznos vrednosti km/putnik od 0,045 evra pomnoži sa brojem putnika koji putuju autobusom i brojem kilometara koji autobus prelazi preko teritorije Republike Srbije.

Član 50.

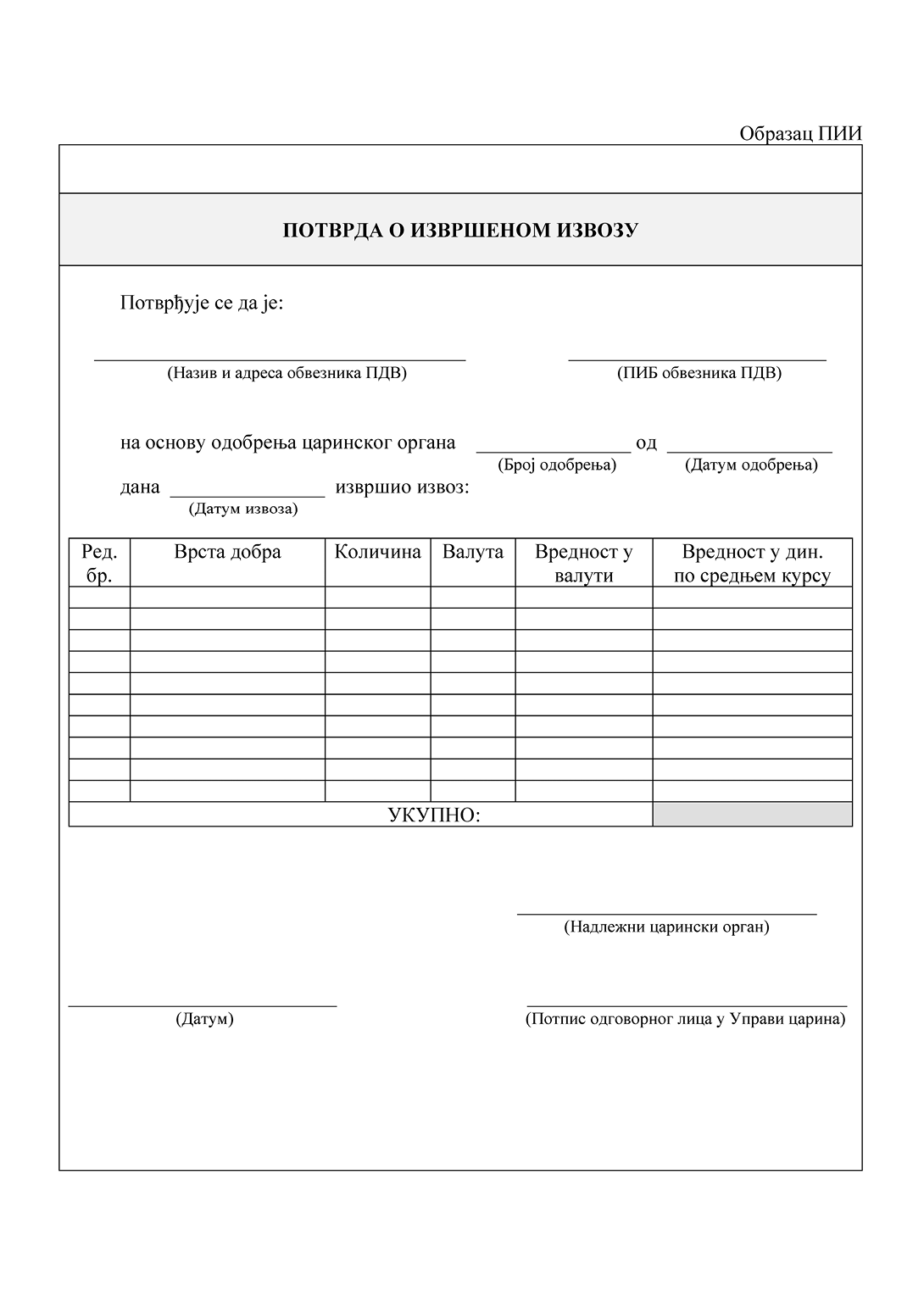

Prosečnu naknadu prevoza utvrđuje nadležni carinski organ prilikom ulaska autobusa na teritoriju Republike Srbije, o čemu izdaje potvrdu.

Potvrda iz stava 1. ovog člana sadrži podatke o nazivu stranog prevoznika, zemlji registracije i registarskoj oznaci, broju putnika, broju kilometara koje autobus prelazi na teritoriji Republike Srbije, iznosu naknade, kao i iznosu obračunatog i plaćenog PDV.

Kopiju potvrde iz stava 1. ovog člana nadležni carinski organ zadržava za svoje potrebe.

Prosečna naknada iz stava 1. ovog člana utvrđuje se i prilikom napuštanja autobusa teritorije Republike Srbije ako strani prevoznik nadležnom carinskom organu ne stavi na uvid original potvrde stava 1. ovog člana izdate za prevoz u toku.

XVI. NAČIN IZMENE PORESKE OSNOVICE

Član 51.

Obveznik PDV menja, odnosno može da izmeni osnovicu za izvršeni promet dobara ili usluga u skladu sa Zakonom.

Izmena osnovice vrši se u poreskom periodu u kojem je nastupila izmena.

Član 52.

Ako se osnovica za oporezivi promet dobara ili usluga naknadno poveća, obveznik PDV koji je izvršio promet dobara ili usluga, odnosno drugi poreski dužnik u skladu sa Zakonom, dužan je da obračuna PDV na iznos za koji je povećana osnovica.

Član 53.

Ako se osnovica za oporezivi promet dobara ili usluga naknadno smanji, obveznik PDV koji je izvršio promet dobara ili usluga, a koji je poreski dužnik za taj promet u skladu sa Zakonom, može da smanji iznos obračunatog PDV ako poseduje obaveštenje obveznika PDV kojem je izvršio promet dobara ili usluga da je izvršio ispravku odbitka prethodnog poreza, odnosno da obračunati PDV nije koristio kao prethodni porez.

Ako je promet dobara ili usluga iz stava 1. ovog člana izvršen obvezniku PDV, odnosno drugom licu koje nema pravo na odbitak prethodnog poreza, obveznik PDV može da smanji osnovicu i iznos obračunatog PDV ako poseduje dokument o smanjenju osnovice izdat u skladu sa ovim pravilnikom, odnosno drugi dokument o smanjenju naknade za promet dobara ili usluga izdat od strane obveznika PDV koji je izvršio promet dobara ili usluga, a potvrđen od strane primaoca dobara ili usluga.

Član 54.

Ako se osnovica za oporezivi promet dobara ili usluga, koji je izvršio obveznik PDV, odnosno strano lice koje nije obveznik PDV u Republici Srbiji, naknadno smanji, primalac dobara ili usluga koji je poreski dužnik za taj promet, može da smanji iznos obračunatog PDV ako je sačinio interni račun i ispravio odbitak prethodnog poreza, u skladu sa ovim pravilnikom.

Uslov koji se odnosi na ispravku odbitka prethodnog poreza iz stava 1. ovog člana ne primenjuje se u slučaju kad poreski dužnik nije koristio obračunati PDV kao prethodni porez.

Izuzetno od stava 1. ovog člana, primalac dobara ili usluga koji je poreski dužnik za promet dobara ili usluga, a koji nema pravo na odbitak prethodnog poreza po osnovu tog prometa, može da smanji iznos obračunatog PDV ako:

1) poseduje dokument o smanjenju osnovice u skladu sa ovim pravilnikom, odnosno drugi dokument kojim se potvrđuje da je smanjena naknada za promet dobara ili usluga izdat od strane lica koje je izvršilo promet dobara ili usluga – obveznika PDV ili stranog lica koje nije obveznik PDV u Republici Srbiji, a potvrđen od strane primaoca dobara ili usluga;

2) je sačinio interni račun u skladu sa ovim pravilnikom.

Član 54a

Odredbe čl. 53. i 54. ovog pravilnika shodno se primenjuju i u slučaju kad naplaćeni, odnosno plaćeni avans prestane da se smatra avansom za promet dobara, odnosno usluga, u potpunosti ili delimično (u daljem tekstu: smanjenje avansa).

Ako naplaćeni, odnosno plaćeni avans ili deo avansa postane naknada, odnosno deo naknade za izvršeni promet dobara, odnosno usluga smatra se da nije došlo do smanjenja avansa u smislu stava 1. ovog člana.

Član 55.

Do izmene osnovice naročito dolazi zbog:

1) naknadnog zaračunavanja troškova koji se odnose na izvršeni promet dobara ili usluga;

2) naknadnog popusta u ceni za izvršeni promet dobara ili usluga;

3) vraćanja dobara:

(1) kojima je period uobičajene upotrebe protekao (remitenda), odnosno kojima je istekao ili ističe rok trajanja određen od strane proizvođača,

(2) koje se vrši u skladu sa zakonom kojim se uređuje zaštita potrošača,

(3) zbog reklamacije, odnosno raskida ugovora u skladu sa zakonom, pod uslovom da obveznik PDV koji je izvršio promet dobara poseduje o tome nesporne dokaze,

(4) koja se u skladu sa članom 44. ovog pravilnika smatraju povratnom ambalažom, a čija je vrednost bila zaračunata primaocu dobara;

4) naknadnog ispunjavanja uslova za ostvarivanje poreskog oslobođenja sa pravom na odbitak prethodnog poreza za promet iz člana 24. stav 1. tač. 2), 3) i 4) Zakona;

5) razlike između iznosa osnovice utvrđenog procenom i iznosa osnovice u smislu člana 46. ovog pravilnika;

6) razlike između tržišne vrednosti dobara i usluga koji se dobijaju na ime naknade za promet dobara i usluga na dan tog prometa i tržišne vrednosti tih dobara i usluga na dan njihove isporuke u smislu člana 47. ovog pravilnika;

7) izmene po osnovu smanjenja ili nepostojanja poreza po odbitku zbog naknadnog sticanja prava na primenu ugovora o izbegavanju dvostrukog oporezivanja važećeg na dan nastanka poreske obaveze za PDV, koji je uračunat u osnovicu.

Dobrima kojima ističe rok trajanja iz stava 1. tačka 3) podtačka (1) ovog člana smatraju se dobra kojima je isteklo najmanje dve trećine roka trajanja, a do isteka roka trajanja je ostalo još najviše dva meseca.

Član 56.

Do izmene osnovice naročito ne dolazi:

1) u slučaju kada je naknada za promet dobara ili usluga izražena u stranoj valuti a vrednost dinara u odnosu na stranu valutu na dan nastanka poreske obaveze u skladu sa Zakonom se razlikuje od vrednosti dinara u odnosu na stranu valutu na dan plaćanja te naknade, pod uslovom da je pri utvrđivanju osnovice i obračunatog PDV i naplati naknade primenjena ista vrsta kursa dinara (kupovni, srednji ili prodajni) iste banke;

2) ako se vrednost dinara u odnosu na stranu valutu na dan nastanka poreske obaveze u skladu sa Zakonom razlikuje od vrednosti dinara u odnosu na stranu valutu na dan nastanka obaveze plaćanja poreza po odbitku u skladu sa zakonom kojim se uređuje porez po odbitku;

3) ako se naknadno smanji novčani iznos naknade za izvršeni promet dobara ili usluga na ime protivčinidbe izvršene od strane primaoca dobara ili usluga, odnosno trećeg lica (npr. pozicioniranje dobara, preuzimanje obaveze da se izvrši prevoz tuđe robe, preuzimanje obaveze da se dobra nabavljaju od određenog lica).

Član 57.

Izmena osnovice za uvoz dobara, koji se oporezuje PDV, vrši se u skladu sa carinskim propisima na osnovu pravnosnažnog rešenja carinskog organa.

XVII. PROMET DOBARA I USLUGA I UVOZ DOBARA KOJI SE OPOREZUJE PO POSEBNOJ STOPI PDV

Član 58.

Hlebom, u smislu člana 23. stav 2. tačka 1) Zakona, smatraju se sve vrste hleba, nezavisno od naziva, oblika, težine i pakovanja, uključujući i tost hleb.

Pekarskim proizvodima, u smislu člana 23. stav 2. tačka 1) Zakona, smatraju se sve vrste peciva, uključujući i punjena peciva, burek – pita, simit, pogačice, krofne i slični proizvodi, mekike i slični proizvodi, perece i đevreci, grisini, penjerlije, kore za pitu i kore za gibanicu.

Ako se proizvodi iz stava 2. ovog člana, stavljaju u promet u originalnom pakovanju, smatraju se pekarskim proizvodima ako im je rok trajanja do sedam dana.

Pekarskim proizvodima smatraju se i proizvodi iz st. 2. i 3. ovog člana kada se stavljaju u promet u smrznutom stanju, nezavisno od roka trajanja.

Mlekom, u smislu člana 23. stav 2. tačka 1) Zakona, smatra se kravlje, ovčije, kozje i bivolje mleko, koje se u promet stavlja kao termički neobrađeno, termički obrađeno pasterizovano ili sterilizovano, kondenzovano mleko, mleko u prahu i mleko za odojčad.

Mlečnim proizvodima, u smislu člana 23. stav 2. tačka 1) Zakona, smatraju se fermentisani proizvodi od mleka koji se u promet stavljaju kao jogurt, kiselo mleko, fermentisani proizvodi od mleka sa probiotskim bakterijama, kefir, ostali fermentisani proizvodi od mleka i fermentisani mlečni napici, kao i mlečni napici, u smislu propisa kojima se uređuje kvalitet proizvoda od mleka i starter kultura.

Brašnom, u smislu člana 23. stav 2. tačka 1) Zakona, smatra se brašno od pšenice ili napolice, raži, kukuruza, ječma, ovsa, heljde, prosa, pirinča, kao i bezglutensko brašno.

Šećerom, u smislu člana 23. stav 2. tačka 1) Zakona, smatra se šećer od šećerne repe, odnosno šećerne trske koji se stavlja u promet kao kristalni, oblikovani (kocka ili drugi oblici), šećer u prahu (mleveni) i šećer u tečnom obliku.

Jestivim masnoćama životinjskog i biljnog porekla, u smislu člana 23. stav 2. tačka 1) Zakona, smatraju se jestiva svinjska mast, živinska masnoća, masnoća od goveda, ovaca i koza, kao i masti i ulja od riba i morskih sisara i biljne masti.

Medom, u smislu člana 23. stav 2. tačka 1) Zakona, smatra se prirodni med.

Član 59.

Svežim, rashlađenim i smrznutim mesom, u smislu člana 23. stav 2. tačka 2) Zakona, smatra se sveže, rashlađeno i smrznuto meso od goveda, konja, svinja, ovaca, koza, živine i domaćih zečeva (kunića).

Član 60.

Žitaricama, u smislu člana 23. stav 2. tačka 2a) Zakona, smatraju se pšenica i napolica, raž, ječam, ovas, kukuruz, pirinač, heljda i proso, u zrnu, nezavisno od toga da li je zrno ovih žitarica neoljušteno, oljušteno ili na drugi način obrađeno.

Suncokretom, u smislu člana 23. stav 2. tačka 2a) Zakona, smatra se seme (zrno) suncokreta, neoljušteno, oljušteno, lomljeno ili drobljeno.

Sojom, u smislu člana 23. stav 2. tačka 2a) Zakona, smatra se soja u zrnu, uključujući lomljenu ili drobljenu.

Šećernom repom, u smislu člana 23. stav 2. tačka 2a) Zakona, smatra se šećerna repa koja je sveža, osušena, mlevena, nemlevena i dr.

Uljanom repicom, u smislu člana 23. stav 2. tačka 2a) Zakona, smatra se seme uljane repice, uključujući lomljeno ili drobljeno.

Član 61.

Ortotičkim i protetičkim sredstvima, u smislu člana 23. stav 2. tačka 4) Zakona, smatraju se:

1) proteze za udove:

(1) proteza nakon delimične amputacije stopala,

(2) proteza nakon amputacije stopala,

(3) potkolena proteza – privremena,

(4) potkolena proteza – plastična,

(5) potkolena proteza – drvena,

(6) potkolena proteza – skeletna,

(7) potkolena proteza za kupanje,

(8) proteza nakon dezartikulacije zgloba kolena,

(9) natkolena proteza – privremena,

(10) natkolena proteza – plastična,

(11) natkolena proteza – drvena,

(12) natkolena proteza – skeletna,

(13) natkolena proteza – nakon dezartikulacije zgloba kuka,

(14) proteza nakon delimične amputacije prstiju,

(15) proteza za parcijalnu amputaciju šake,

(16) podlakatna proteza funkcionalna – mehanička,

(17) podlakatna proteza funkcionalna – mioelektrična,

(18) proteza nakon dezartikulacije zgloba lakta,

(19) nadlaktna proteza – estetska (skeletna),

(20) nadlaktna proteza – funkcionalna mehanička,

(21) nadlaktna proteza – funkcionalna hibridna,

(22) mehanička proteza nakon dezartikulacije zgloba ramena;

2) estetske proteze:

(1) proteza za lice – (epiteza),

(2) proteza za nos – (epiteza),

(3) proteza za uho (epiteza),

(4) proteza posle amputacije dojke, kao i ortopedski grudnjak za grudnu protezu,

(5) medicinske perike;

3) ortoze:

(1) ortoza za vratnu kičmu,

(2) ortoza za grudnu kičmu i za grudni pojas,

(3) ortoza za vratnu, grudnu, slabinsko-krsnu kičmu (korektivna),

(4) ortoza za grudnu i slabinsko-krsnu kičmu,

(5) ortoza za slabinsko-krsnu kičmu,

(6) ortoza za rame,

(7) ortoza za rame i lakat,

(8) ortoza za lakat, rame i ručni zglob,

(9) ortoza za lakat,

(10) ortoza za ručni zglob, šaku i prste (funkcionalna),

(11) ortoza za šaku,

(12) ortoza za kuk,

(13) ortoza za kuk, koleno, gležanj i stopalo,

(14) ortoza za koleno, gležanj i stopalo,

(15) ortoza za gležanj i stopalo,

(16) ortoza za gležanj,

(17) štitnik za koleno,

(18) orto-proteza za izjednačavanje dužine donjih udova;

4) ortopedska obuća i ulošci:

(1) ortopedske cipele,

(2) cipele za osobe obolele od šećerne bolesti,

(3) ortopedski ulošci;

5) invalidska kolica i ostala pomagala za kretanje, stajanje i sedenje:

(1) sobna kolica,

(2) toaletna kolica,

(3) terenska kolica,

(4) kolica za decu,

(5) kolica za aktivne osobe,

(6) kolica za pogon sa jednom rukom,

(7) kolica sa posebnim dodacima,

(8) kolica na elektromotorni pogon,

(9) kolica na motorni pogon,

(10) delovi za invalidska kolica,

(11) akumulator i punjač akumulatora za elektromotorna kolica,

(12) tricikl za osobe sa hendikepom, decu i odrasle,

(13) prenosno posebno sedište sa kolicima,

(14) običan stalak,

(15) štake,

(16) ortopedski štap,

(17) ortopedski štap sa krivinom,

(18) štap sa tri oslonca,

(19) štap sa četiri oslonca,

(20) gume za štake, štapove, stalak i dubak,

(21) dubak ili stalak za hodanje – običan,

(22) dubak ili stalak za hodanje – sa točkovima,

(23) stolica za motorično oštećenu decu,

(24) terapeutski valjak za motorično oštećeno dete do 15 godina starosti,

(25) terapeutska lopta za motorično oštećeno dete do 15 godina starosti,

(26) terapeutska daska za razgibavanje za motorično oštećeno dete do 15 godina starosti,

(27) terapeutski podmetač za motorično oštećeno dete do 15 godina starosti,

(28) postelja za negovanje sa uloškom,

(29) trapez za okretanje,

(30) bolnički krevet,

(31) bolnički krevet sa trapezom,

(32) sigurnosna ograda za postelju (za jednu stranu),

(33) stočić za bolesničku postelju,

(34) prenosivi nastavljivi naslon za leđa,

(35) sobna dizalica,

(36) hidraulična dizalica za nepokretne;

6) električni stimulatori i ostali aparati:

(1) funkcionalni električni stimulator – jednokanalni,

(2) funkcionalni električni stimulator – dvokanalni,

(3) električni stimulator – kontinentični,

(4) raspršivač vazduha – inhalator (električni),

(5) merač protoka vazduha,

(6) koncentrator kiseonika ili drugi izvori kiseonika,

(7) aparat za održavanje stalnog pritiska u disajnim putevima (SRAR);

7) sanitarna pomagala:

(1) dizalica za kupatilo,

(2) sedište za kupatilo i za tuš kabinu,

(3) nastavak za toaletnu školjku;

8) podloge protiv dekubitisa:

(1) antidekubitus dušek,

(2) podmetač za postelju,

(3) podmetač za sedište,

(4) antidekubitni jastuk,

(5) podmetač za udove;

9) pojasevi za kilu:

(1) pojas za trbušnu kilu,

(2) pojas za trudnice,

(3) suspenzorijum,

(4) utega u slučaju nastajanja umbilikalne, ingvinalne ili femoralne kile;

10) pomagala kod veštački izvedenih creva:

(1) kesa za stomu,

(2) kesa za stomu sa ugrađenom disk podlogom,

(3) pojas za stomu,

(4) presvlaka za sabirnu kesu,

(5) zapušač za stomu,

(6) irigacioni sistem,

(7) disk podloge za stomu,

(8) pasta i prah za negu stome,

(9) rektikon;

11) pomagala kod teškoća sa mokrenjem:

(1) urin kese,

(2) disk podloga za stomu,

(3) skupljač mokraće (urinal),

(4) urinreceptor,

(5) urin kesa sa ugrađenom disk podlogom,

(6) samolepivi urinalni kondom,

(7) stalni urin kateter ili PVC urin kateter za jednokratnu upotrebu,

(8) papirne pelene i ulošci za odrasle,

(9) vagikon;

12) pomagala za lečenje šećerne i drugih bolesti:

(1) aparati za određivanje šećera u krvi,

(2) mehanički injektor,

(3) automatski špric sa iglama za insulin,

(4) plastični špricevi i igle za jednokratnu upotrebu,

(5) dijagnostičke trake,

(6) opružna (elastična) naprava,

(7) lanceta,

(8) špric za injekcije, kaseta i pinceta,

(9) pulsativna pumpa sa potrošnim materijalom za upotrebu;

13) kanile:

(1) endotrahealna kanila metalna ili plastična za jednokratnu ili višekratnu upotrebu,

(2) transtrahealni kateter nazalni ili bizalni za jednokratnu ili višekratnu upotrebu,

(3) plastični tubusi;

14) ostala tehnička pomagala:

(1) rukavice za vožnju kolica (par),

(2) elastične rukavice,

(3) estetske rukavice,

(4) navlaka za patrljak,

(5) elastični zavoj,

(6) gumene ili elastične čarape;

15) pomagala za slepe i slabovidne:

(1) stakla za korekciju,

(2) mlečna stakla,

(3) lentikularna stakla,

(4) multifokalna – višežarišna stakla,

(5) organska stakla – plastika,

(6) staklo za povećanje – lupa,

(7) sistem sočiva – teleskopske naočare,

(8) prizmatična stakla,

(9) zatamnjena stakla,

(10) okvir za naočare,

(11) kontaktna sočiva – tvrda,

(12) kontaktna sočiva – polutvrda (gaspermeabilna),

(13) kontaktna sočiva – meka,

(14) terapijska kontaktna sočiva,

(15) tamne naočare sa bočnim štitnicima,

(16) Brajeva pisaća mašina,

(17) ultrazvučni štap za slepe,

(18) beli štap za slepe,

(19) puna očna proteza od akrilata,

(20) puna očna proteza od stakla,

(21) ljuspasta očna proteza,

(22) delimična ljuspasta proteza,

(23) orbitalna očna proteza,

(24) mobilna orbitalna očna proteza,

(25) očna proteza sa ugrađenim magnetom,

(26) reproduktor,

(27) Brajev sat za slepe (ručni ili džepni);

16) slušni aparati:

(1) slušni aparat – iza uha,

(2) slušni aparat – u uhu,

(3) slušni aparat koji provodi zvuk kroz kost,

(4) džepni slušni aparat,

(5) aparat za bolje sporazumevanje,

(6) aparat za omogućavanje glasa i govora,

(7) aparat za dopunu (alternativno) sporazumevanje,

(8) oliva za slušni aparat;

17) stomatološke nadoknade:

(1) ortodonski aparat,

(2) proteze (parcijalne i totalne) pokretne i nepokretne,

(3) stomatološke nadoknade kod urođenih i stečenih anomalija orofacijalnog sistema,

(4) paradentalna šina od metala.

Član 62.

Medicinskim sredstvima – proizvodima koji se hirurški ugrađuju u organizam, u smislu člana 23. stav 2. tačka 4) Zakona, smatraju se:

1) implantati:

(1) implantati u ortopediji,

(2) implantati u opštoj i plastičnoj hirurgiji,

(3) implantati u kardiologiji i kardiohirurgiji,

(4) implantati u neurologiji i neurohirurgiji,

(5) implantati u oftalmologiji,

(6) implantati u otorinolaringologiji,

(7) implantati u radiologiji,

(8) implantati u ginekologiji,

(9) implantati u stomatologiji,

(10) implantati u vaskularnoj hirurgiji,

(11) implantati u maksilofacijalnoj hirurgiji;

2) pačevi (zamena za ljudsko tkivo);

3) klipsevi;

4) pudensi (pumpice);

5) aeracione cevčice;

6) hirurški šavni materijal;

7) sonde i tubusi;

8) kateteri i drenovi;

9) kese za krv;

10) oksigenatori.

Član 63.

Materijalom za dijalizu, u smislu člana 23. stav 2. tačka 5) Zakona, smatraju se:

1) aparati za dijalizu;

2) dijalizatori;

3) AV linija za dijalizu;

4) rastvori za dijalizu;

5) igle za dijalizu;

6) sistem za infuziju;

7) sredstva za dezinfekciju aparata, materijala, kože i ruku;

8) filteri za visoko prečišćenu vodu i drugi filteri neophodni za rad dijalizne mašine;

9) formaldehid;

10) tabletirana so (NaCl);

11) kese sa rastvorom za peritoneumsku dijalizu;

12) linije za povezivanje sa praznom kesom;

13) međukateter;

14) kleme (štipaljka);

15) reinfuziona linija i tečnost;

16) sistem za kružno ispiranje dijalizatora;

17) sterilne zaštitne kapice za isključenje sa peritoneumske dijalize.

Član 64.

Đubrivima, u smislu člana 23. stav 2. tačka 6) Zakona, smatraju se đubriva životinjskog ili biljnog porekla, nepomešana ili međusobno pomešana ili hemijski obrađena, đubriva dobijena mešanjem ili hemijskom obradom proizvoda životinjskog ili biljnog porekla, mineralna i hemijska đubriva (azotna, fosforna, kalijumova i dr.), kao i mikrobiološka đubriva.

Sredstvima za zaštitu bilja, u smislu člana 23. stav 2. tačka 6) Zakona, smatraju se, hemijska i biološka sredstva kojima se sprečava pojava ili suzbijaju biljne bolesti i štetočine i korovi.

Semenom za reprodukciju, u smislu člana 23. stav 2. tačka 6) Zakona, smatra se seme za reprodukciju biljaka i životinja.

Potpunom smešom za ishranu stoke, u smislu člana 23. stav 2. tačka 6) Zakona, smatra se smeša za ishranu stoke koja služi za podmirenje svih potreba životinja u hranljivim materijama, u skladu sa propisima kojima se uređuje kvalitet hrane za životinje.

Dopunskom smešom za ishranu stoke, u smislu člana 23. stav 2. tačka 6) Zakona, smatra se smeša za ishranu stoke koja svojim hranljivim materijama treba da upotpuni hraniva sa kojima se meša, u skladu sa propisima kojima se uređuje kvalitet hrane za životinje.

Živom stokom, u smislu člana 23. stav 2. tačka 6) Zakona, smatraju se goveda, konji, svinje, ovce, koze, živina, domaći zečevi (kunići), riba i pčele.

Član 65.

Udžbenicima, u smislu člana 23. stav 2. tačka 7) Zakona, smatraju se:

1) knjige koje su osnovno nastavno sredstvo za upotrebu u osnovnoj i srednjoj školi, čiji je sadržaj utvrđen nastavnim planom i programom i planom udžbenika, a koje su, u skladu sa zakonom kojim se uređuju udžbenici i druga nastavna sredstva (u daljem tekstu: Zakon o udžbenicima) i u skladu sa zakonom kojim se uređuju osnovi sistema obrazovanja i vaspitanja, odobrene za upotrebu kao udžbenici;

2) knjige koje su, u skladu sa Zakonom o udžbenicima, odobrene za upotrebu u višoj školi, fakultetu i univerzitetu, kao osnovni ili pomoćni udžbenici.

Izdavač, odnosno prodavac udžbenika iz stava 1. ovog člana dužan je da obezbedi dokaz na osnovu kojeg je knjiga odobrena kao udžbenik.

Član 66.

Nastavnim sredstvima, u smislu člana 23. stav 2. tačka 7) Zakona, smatraju se lektira, zbirke zadataka, priručnici i praktikumi, rečnici, školski globusi i školske zidne karte, geografski i istorijski atlasi, dijapozitivi, grafički prikazi (grafofolije, sheme, skice i sl.), ako su u skladu sa Zakonom o udžbenicima, odobreni za upotrebu u osnovnoj i srednjoj školi.

Nastavnim sredstvima, u smislu člana 23. stav 2. tačka 7) Zakona, smatraju se i:

1) dijaprojektori;

2) grafoskopi;

3) plastelini;

4) krede;

5) boje (drvene, voštane, vodene i tempere);

6) šestari, lenjiri, trougaonici i uglomeri;

7) crtaći stolovi za učenike;

8) školske sveske do najviše 60 listova, ukoričene ili neukoričene;

9) grafitne olovke bez mehanizma.

Izdavač, odnosno prodavac nastavnih sredstava iz stava 1. ovog člana dužan je da obezbedi dokaz na osnovu kojeg je nastavno sredstvo odobreno za upotrebu u osnovnoj i srednjoj školi.

Član 67.

Dnevnim novinama, u smislu člana 23. stav 2. tačka 8) Zakona, smatraju se sve vrste dnevne i povremene štampe, u papirnoj i elektronskoj formi, kao i agencijski servisi vesti.

Član 68.

Monografskim publikacijama, u smislu člana 23. stav 2. tačka 9) Zakona, smatraju se publikacije u tekstualnoj ili ilustrativnoj formi na štampanom ili elektronskom mediju, u jednom ili više delova, čije je izdavanje unapred utvrđeno i ograničeno, a koje imaju CIP zapis (Cataloguing In Publication), uključujući međunarodni knjižni broj ISBN (International Standard Book Number) kao njegov sastavni deo.

Serijskim publikacijama, u smislu člana 23. stav 2. tačka 9) Zakona, smatraju se časopisi, bilteni, godišnjaci, zbornici radova i slična građa, koje se objavljuju sukcesivno, u određenim vremenskim intervalima, na štampanom ili elektronskom mediju, sa numeričkim i hronološkim oznakama čije izdavanje može da traje neograničeno, a koje imaju CIP zapis (Cataloguing In Publication), uključujući međunarodni knjižni broj ISSN (International Standard Serial Number) kao njegov sastavni deo i koji je odštampan na svakom broju publikacije.

Član 69.

Ogrevnim drvetom, u smislu člana 23. stav 2. tačka 10) Zakona, smatra se drvo za ogrev u oblicama, cepanicama, granama, snopovima ili sličnim oblicima, nezavisno od namene za koju se koristi.

Briketima i peletom, u smislu člana 23. stav 2. tačka 10) Zakona, smatraju se dobra dobijena aglomeracijom strugotine, piljevine, iverja i drugih ostataka, odnosno otpadaka od drvne biomase, direktno pod pritiskom ili dodavanjem vezivnog sredstva.

Drugim sličnim dobrima od drvne biomase, u smislu člana 23. stav 2. tačka 10) Zakona, smatraju se strugotina, piljevina, iverje, sečka i sl.

Član 70.

Posebna stopa od 10% primenjuje se i kod uvoza dobara iz čl. 58–69. ovog pravilnika, ako su ta dobra u istovetnom nazivu razvrstana, odnosno obuhvaćena propisom kojim se uređuje carinska tarifa.

Član 71.

Uslugom smeštaja u ugostiteljskim objektima za smeštaj u skladu sa zakonom kojim se uređuje turizam, u smislu člana 23. stav 2. tačka 11) Zakona, smatra se usluga prenoćišta u hotelima, motelima, turističkim naseljima, kampovima, pansionima, hostelima, prenoćištima, odmaralištima, apartmanima, sobama, seoskim turističkim domaćinstvima, lovačkim vilama, kućama, kolibama i drugim objektima za pružanje usluga smeštaja u skladu sa zakonom kojim se uređuje turizam.

Ako se uz uslugu smeštaja iz stava 1. ovog člana pruža i usluga konzumacije jela i pića na licu mesta (noćenje sa doručkom, polupansion, pansion i sl.), posebna stopa primenjuje se samo na uslugu smeštaja (prenoćišta).

U slučaju iz stava 2. ovog člana, obveznik je dužan da u računu posebno iskaže naknadu za uslugu smeštaja, a posebno naknadu za uslugu konzumacije jela i pića na licu mesta.

Član 72.

Uslugama koje prethode isporuci vode za piće vodovodnom mrežom, u smislu člana 23. stav 2. tačka 15) Zakona, smatraju se zahvatanje, prečišćavanje i prerada vode.