„Службени гласник РС“, број 30/2015, 101/2016 и 9/2019

Пречишћен текст прописа

Члан 1.

Овим правилником прописује се садржај пореске пријаве за обрачун пореза на добит правних лица коју подноси порески обвезник (у даљем тексту: обвезник) из чл. 1. и 5. Закона о порезу на добит правних лица („Службени гласник РС“, бр. 25/01, 80/02, 80/02 – др. закон, 43/03, 84/04, 18/10, 101/11, 119/12, 47/13, 108/13, 68/14 – др. закон, 142/14, 91/15 – аутентично тумачење, 112/15, 113/17 и 95/18 – у даљем тексту: Закон), и то: привредно друштво, односно предузеће, односно друго правно лице које је основано ради обављања делатности у циљу стицања добити, задруга, недобитна организација и стална пословна јединица нерезидентног обвезника која обавља делатност на територији Републике Србије.

Члан 2.

Пореска пријава за обрачун пореза на добит правних лица подноси се на Обрасцу ПДП – Пореска пријава за аконтационо – коначно утврђивање пореза на добит правних лица, који је одштампан уз овај правилник и чини његов саставни део.

Пореска пријава из става 1. овог члана (у даљем тексту: пријава) подноси се искључиво електронским путем, употребом електронских сервиса Пореске управе, на начин прописан правилником који регулише подношење пореске пријаве електронским путем.

У пријаву се уносе поједини подаци из одговарајућих образаца који су прописани Правилником о садржају пореског биланса и другим питањима од значаја за начин утврђивања пореза на добит правних лица („Службени гласник РС“, бр. 20/14, 41/15, 101/16 и 8/19 – у даљем тексту: Правилник о пореском билансу), Правилником о садржају пореског биланса за недобитне организације – обвезнике пореза на добит правних лица („Службени гласник РС“, бр. 60/14, 41/15 и 53/15 – у даљем тексту: Правилник о пореском билансу за недобитне организације), Правилником о начину исказивања прихода и расхода ради утврђивања добити коју стална пословна јединица нерезидентног обвезника оствари на територији Републике Србије („Службени гласник РС“, бр. број 41/15 – у даљем тексту: Правилник о пореском билансу за сталну пословну јединицу) и Правилником о начину разврставања сталних средстава по групама и начину утврђивања амортизације за пореске сврхе („Службени гласник РС“, бр. 116/04, 99/10, 104/18 и 8/19), а који обрасци се као прилози подносе уз пријаву, на начин из става 2. овога члана.

Изузетно од става 3. овог члана, документација прописана Правилником о трансферним ценама и методама које се по принципу „ван дохвата руке“ примењују код утврђивања цене трансакција међу повезаним лицима („Службени гласник РС“, бр. 61/13 и 8/14) и друга документација која се у складу са Законом, односно другим прописом подноси уз пријаву, подноси се у папирној форми.

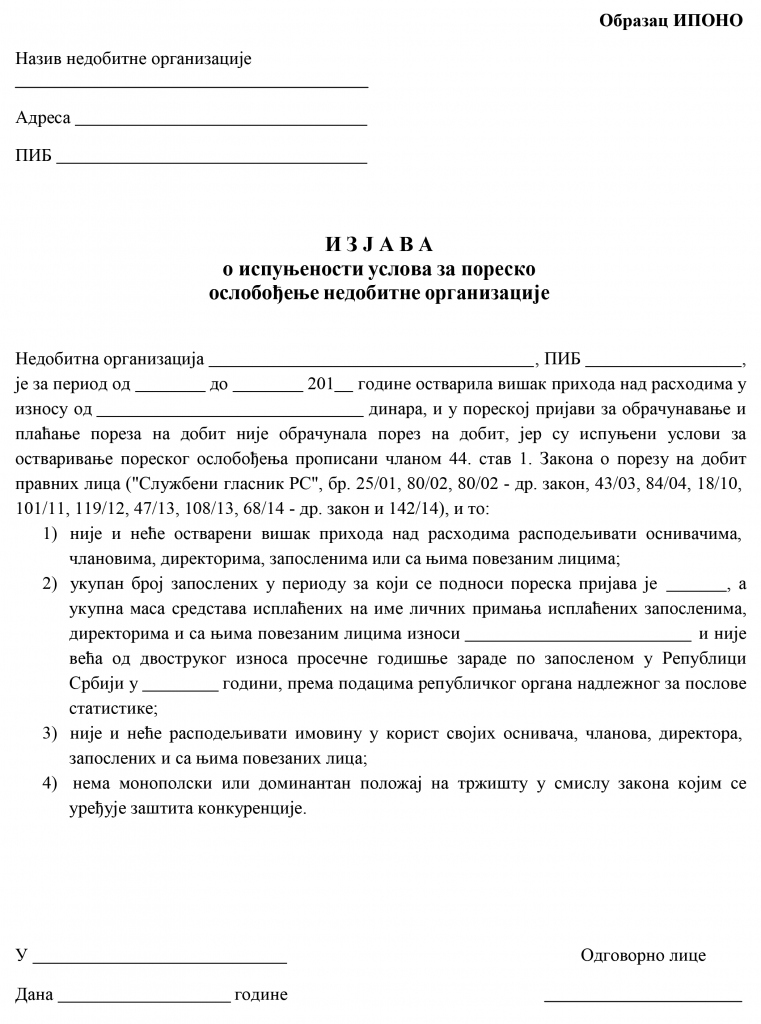

Обвезник који има право на пореско ослобођење из члана 44. Закона, уз пријаву доставља надлежном пореском органу и изјаву на Обрасцу ИПОНО – Изјава о испуњености услова за пореско ослобођење недобитне организације, који је одштампан уз овај правилник и чини његов саставни део.

Члан 3.

Образац ПДП састоји се из следећих делова:

1) део 1. Подаци о пријави;

2) део 2. Подаци о обвезнику;

3) део 3. Подаци о делатности;

4) део 4. Подаци о процени пословног резултата и утврђивање висине аконтације;

5) део 5. Подаци од значаја за утврђивање пореске обавезе;

6) део 5А Подаци од значаја за утврђивање пореске обавезе за недобитне организације;

7) део 6. Подаци од значаја за утврђивање висине аконтације;

8) део 7. Подаци о пореском консолидовању;

9) део 8. Подаци о ликвидацији;

10) део 9. Подаци о стечају;

11) део 10. Подаци о статусним променама;

12) део 11. Напомена пореског обвезника/пуномоћника/заступника.

У Образац ПДП износи се уписују у динарима, без децимала.

Члан 4.

У Образац ПДП део 1. Подаци о пријави, уносе се подаци о врсти пријаве (ознака врсте и основ), пореском периоду (периоду за који се подноси пореска пријава), измени пријаве/аконтације и идентификационом броју пријаве, основу и броју решења.

Под редним бројем 1.1 Врста пријаве – уноси се ознака врсте пријаве, и то:

1) ознака 1 – за пријаву коју подноси обвезник из чл. 1. и 5. Закона, за утврђивање коначне обавезе пореза на добит правних лица, као и за утврђивање аконтације за наредни порески период;

2) ознака 2 – за пријаву коју подноси обвезник из члана 1. ст. 1. и 2. и члана 5. Закона, код отпочињања обављања делатности;

3) ознака 3 – за пријаву која се подноси за утврђивање коначне обавезе у току пореског периода у случају престанка обављања делатности, укључујући и статусну промену која има за последицу престанак обављања делатности, поступка ликвидације, поступка стечаја, као и промене пореског периода на основу решења надлежног пореског органа донетог по претходној сагласности министра финансија, односно гувернера Народне банке Србије;

4) ознака 4 – за пријаву за измену месечне аконтације у току пореског периода коју подноси обвезник код којег је у пореском периоду дошло до значајних промена у пословању, промене пореских инструмената или других околности које битно утичу на висину месечне аконтације пореза;

5) ознака 5 – за пријаву коју подноси обвезник коме је решењем које се доноси у поступку пореске контроле наложено подношење пријаве за одређени порески период, односно Пореска управа уместо обвезника ако обвезник не поступи по налогу из решења (у даљем тексту: пријава по налогу контроле);

6) ознака 6 – за пријаву која се подноси на основу консолидованог пореског биланса од стране обвезника, матичног правног лица, односно зависног правног лица из групе повезаних правних лица за обавезу пореза утврђену сразмерно опорезивој добити из појединачног пореског биланса.

Под редним бројем 1.1а основ – уноси се ознака основа подношења пријаве у случају када је у пољу 1.1 Врста пријаве уписана ознака 3, и то:

1) ознака 10 – за престанак обављања делатности у току пореског периода;

2) ознака 20 – за статусну промену која за последицу има престанак обављања делатности;

3) ознака 30 – за промену пореског периода на основу решења надлежног пореског органа;

4) ознака 41 – за отварање поступка ликвидације;

5) ознака 42 – за окончање, односно обуставу поступка ликвидације;

6) ознака 43 – за настављање поступка ликвидације у наредном пореском периоду;

6а) ознака 44 – за утврђивање месечне аконтације за порески период након обуставе поступка ликвидације;

7) ознака 51 – за отварање поступка стечаја;

8) ознака 52 – за настављање стечајног поступка банкротством;

9) ознака 53 – за настављање поступка стечаја у наредном пореском периоду;

10) ознака 54 – за закључење поступка стечаја, односно обуставу поступка стечаја услед продаје стечајног дужника као правног лица;

11) ознака 55 – за усвајање плана реорганизације;

12) ознака 56 – за утврђивање месечне аконтације за порески период након обуставе поступка стечаја.

У случају када је у пољу 1.1 Врста пријаве уписана ознака 5, под редним бројем 1.1а основ – уноси се ознака основа подношења пријаве по налогу контроле, и то:

1) ознака 100 – за утврђивање коначне обавезе за порески период;

2) ознака 200 – за утврђивање месечне аконтације у случају када је обвезник отпочео обављање делатности;

3) ознака 310 – за утврђивање коначне обавезе због престанка обављања делатности у току пореског периода;

4) ознака 320 – за утврђивање коначне обавезе због статусне промене;

5) ознака 330 – за утврђивање коначне обавезе због промене пореског периода на основу решења надлежног пореског органа;

6) ознака 341 – за утврђивање коначне обавезе због отварања поступка ликвидације;

7) ознака 342 – за утврђивање коначне обавезе због окончања, односно обуставе поступка ликвидације;

8) ознака 343 – за утврђивање коначне обавезе због настављања поступка ликвидације у наредни порески период;

8а) ознака 344 – за утврђивање месечне аконтације за порески период након обуставе поступка ликвидације;

9) ознака 351 – за утврђивање коначне обавезе због отварања поступка стечаја;

10) ознака 352 – за утврђивање коначне обавезе због настављања поступка стечаја банкротством;

11) ознака 353 – за утврђивање коначне обавезе због настављања поступка стечаја у наредном пореском периоду;

12) ознака 354 – за утврђивање коначне обавезе због закључења поступка стечаја, односно обуставе поступка стечаја услед продаје стечајног дужника као правног лица;

13) ознака 355 – за утврђивање коначне обавезе због усвајања плана реорганизације;

13а) ознака 356 – за утврђивање месечне аконтације услед обуставе поступка стечаја;

14) ознака 400 – за утврђивање измењене месечне аконтације;

15) ознака 600 – за утврђивање коначне обавезе по консолидованом пореском билансу.

Под редним бројем 1.2 Порески период – уноси се датум почетка и завршетка пореског периода.

Под редним бројем 1.3 Измена пријаве/аконтације – уноси се одговарајућа ознака, и то:

1) ознака 1 – за измењену пријаву која се подноси у складу са чланом 40. Закона о пореском поступку и пореској администрацији („Службени гласник РС“, бр. 80/02, 84/02 – исправка, 23/03 – исправка, 70/03, 55/04, 61/05, 85/05 – др. закон, 62/06 – др. закон, 61/07, 20/09, 72/09 – др. закон, 53/10, 101/11, 2/12 – исправка, 93/12, 47/13, 108/13, 68/14, 105/14, 91/15 – аутентично тумачење, 112/15, 15/16, 108/16, 30/18 и 95/18 – у даљем тексту: Закон о пореском поступку);

2) ознака 2 – за измењену пријаву по налогу контроле, а која се не сматра измењеном пријавом у смислу члана 40. Закона о пореском поступку;

3) ознака 3 – за пријаву у случају измене аконтације у складу са чланом 68. Закона;

4) ознака 9 – за сторно пријаву коју подноси надлежни порески орган, на основу донетог решења, у случају престанка разлога за подношење пријаве која је предмет сторнирања, када се иста сторнира у потпуности.

Под редним бројем 1.3а Идентификациони број пријаве – уноси се број пријаве која се мења у складу са чланом 40. Закона о пореском поступку, односно по налогу контроле, број пријаве која се сторнира, односно број пријаве којом је утврђена висина аконтације која се мења.

Под редним бројем 1.4 Основ решења – уноси се ознака решења надлежног пореског органа, и то:

1) ознака 1 – за решење донето у поступку по жалби у првом степену;

2) ознака 2 – за решење донето у поступку по жалби у другом степену;

2) ознака 3 – за решење донето на основу одлуке суда.

Под редним бројем 1.5 Број решења – уноси се број решења надлежног пореског органа којим је наложено подношење пријаве.

Члан 5.

У Образац ПДП део 2. Подаци о обвезнику, уносе се основни подаци о обвезнику.

Под редним бројем 2.1 Порески идентификациони број (ПИБ) – уноси се порески идентификациони број обвезника.

Под редним бројем 2.2 Тип обвезника – уноси се ознака типа обвезника у зависности од пореског биланса који подноси као прилог уз пријаву, и то:

1) ознака 1 – за обвезника из члана 1. ст. 1. и 2. Закона, који подноси порески биланс на Обрасцу ПБ 1 – Порески биланс обвезника пореза на добит правних лица за период од ____ до ____ 201_. године прописаног Правилником о пореском билансу (у даљем тексту: Образац ПБ 1), укључујући и матично правно лице које подноси и консолидовани порески биланс на Обрасцу КПБ – Консолидовани порески биланс за период од ____ до ____201_. године прописаног Правилником о пореском билансу (у даљем тексту: Образац КПБ);

2) ознака 2 – за сталну пословну јединицу која подноси порески биланс на Обрасцу ПБ 1;

3) ознака 3 – за сталну пословну јединицу која подноси порески биланс на Обрасцу ПБПЈ – Порески биланс пословне јединице за период од ____ до ____ 201_. године прописаног Правилником о пореском билансу за сталну пословну јединицу (у даљем тексту: Образац ПБПЈ);

4) ознака 4 – за недобитну организацију која подноси порески биланс на Обрасцу ПБН – Порески биланс за недобитну организацију која примењује контни план за буџетски систем за период од ____до ____201_. године прописаног Правилником о пореском билансу за недобитне организације (у даљем тексту: Образац ПБН);

5) ознака 5 – за недобитну организацију која подноси порески биланс на Обрасцу ПБН 1 – Порески биланс за недобитну организацију која примењује контни оквир за привредна друштва, задруге и предузетнике, односно контни оквир за друга правна лица за период од ____ до ____201_. године прописаног Правилником о пореском билансу за недобитне организације (у даљем тексту: Образац ПБН 1);

6) ознака 6 – за недобитну организацију која подноси порески биланс на Обрасцу ПБН 2 – Порески биланс за недобитну организацију која примењује контни оквир за банке прописаног Правилником о пореском билансу за недобитне организације (у даљем тексту: Образац ПБН 2);

7) ознака 7 – за недобитну организацију која подноси порески биланс на Обрасцу ПБН 3 – Порески биланс за недобитну организацију која примењује контни оквир за Народну банку Србије прописаног Правилником о пореском билансу за недобитне организације (у даљем тексту: Образац ПБН 3).

Уносом одговарајуће ознаке типа обвезника омогућава се уношење података у прилоге из члана 2. став 3. овог правилника.

Под редним бројем 2.2а МПЛ – уноси се ознака матичног, односно зависног правног лица из групе повезаних правних лица којима је одобрено пореско консолидовање (у даљем тексту: МПЛ), и то:

1) ознака 1 – за обвезника матично правно лице;

2) ознака 0 – за обвезника зависно правно лице.

Под редним бројем 2.3 Матични број – уноси се матични број обвезника.

Под редним бројем 2.4 Назив – уноси се назив обвезника.

Под редним бројем 2.5 Адреса – уноси се адреса обвезника.

Под редним бројем 2.6 Телефон контакт особе – уноси се телефон контакт особе обвезника.

Под редним бројем 2.7 Електронска адреса (е-маил) – уноси се електронска адреса обвезника на коју се достављају обавештења о пријавама.

Члан 6.

У Образац ПДП део 3. Подаци о делатности, уноси се:

1) под редним бројем 3.1 Претежна делатност уписана у Регистар Агенције за привредне регистре – шифра претежне делатности;

2) под редним бројем 3.2 Делатност на основу које је у обрачунском периоду остварено највеће учешће у укупном приходу – шифра делатности на основу које је у обрачунском периоду остварено највеће учешће у укупном приходу.

Члан 7.

У Образац ПДП део 4. Подаци о процени пословног резултата и утврђивање висине аконтације, уносе се подаци о процени пословног резултата и висина утврђене аконтације обвезника из члана 1. ст. 1. и 2. Закона и члана 5. Закона, који је отпочео обављање делатности.

Под редним бројем 4.1 Процењени приходи за порески период – уноси се износ процењених прихода.

Под редним бројем 4.2 Процењени расходи за порески период – уноси се износ процењених расхода.

Под редним бројем 4.3 Процењена добит – уноси се износ процењене добити утврђен као разлика износа са редног броја 4.1 и износа са редног броја 4.2. Ако је износ исказан под овим редним бројем негативан уписује се са предзнаком „минус“.

Под редним бројем 4.4 Пореска стопа – уноси се стопа пореза на добит прописана Законом.

Под редним бројем 4.5 Обрачуната аконтација за период – уноси се износ обрачунате аконтације за период утврђен као производ износа са редног броја 4.3 и пореске стопе исказане на редном броју 4.4.

Под редним бројем 4.6 Месечни износ аконтације – износ обрачунате аконтације утврђен као количник износа са редног броја 4.5 и броја месеци пословања од почетка до краја пореског периода. У број месеци за обвезника који је регистрован до 15. у месецу урачунава се и месец у коме је регистрован, а за обвезника који је регистрован од 16. до краја месеца урачунавање броја месеци врши се од првог наредног месеца у односу на месец у коме је регистрован.

Члан 8.

У Образац ПДП део 5. Подаци од значаја за утврђивање пореске обавезе, уносе се подаци који су од значаја за утврђивање коначне пореске обавезе за период за који се подноси пријава обвезника тип 1, 2 и 3, и то:

1) под редним бројем 5.1 Пореска основица – податак о пореској основици са редног броја 65. Обрасца ПБ 1, односно добити са редног броја 16. Обрасца ПБПЈ;

2) под редним бројем 5.2 Пореска стопа – стопа пореза на добит прописана Законом;

3) под редним бројем 5.3 Обрачунати порез – износ обрачунатог пореза који се утврђује као производ износа са редног броја 5.1 и пореске стопе са редног броја 5.2;

4) под редним бројем 5.4 Умањење обрачунатог пореза – укупан износ умањења обрачунатог пореза по основу права на порески подстицај или порески кредит, а утврђује се као збир износа исказаних на ред. бр. 5.4.1 до 5.4.7;

5) (брисана);

6) под редним бројем 5.4.2 IL – износ за који обвезник има право на пореско ослобођење у складу са чланом 46. Закона;

7) под редним бројем 5.4.3 ПК/ПК 1 – износ за који обвезник има право на умањење обрачунатог пореза у складу са чланом 48. Закона о порезу на добит правних лица („Службени гласник РС“, бр. 25/01, 80/02, 80/02 – др. закон, 43/03, 84/04, 18/10, 101/11, 119/12 и 47/13) са редног броја 14. Обрасца ПК прописаног Правилником о пореском билансу (у даљем тексту: Образац ПК), односно у складу са чланом 48а Закона о порезу на добит правних лица („Службени гласник РС“, бр. 25/01, 80/02, 80/02 – др. закон, 43/03, 84/04, 18/10 и 101/11) са редног броја 12. Обрасца ПК 1 прописаног Правилником о садржају пореског биланса и другим питањима од значаја за начин утврђивања пореза на добит правних лица („Службени гласник РС“, бр. 99/10, 8/11, 13/12 и 8/13) – (у даљем тексту: Образац ПК 1);

8) под редним бројем 5.4.4 СУ – износ за који обвезник има право на пореско ослобођење у складу са чланом 50а Закона са редног броја 6. Обрасца СУ прописаног Правилником о пореском билансу (у даљем тексту: Образац СУ);

9) под редним бројем 5.4.5 – износ за који обвезник има право на умањење обрачунатог пореза у складу са чланом 51. Закона;

10) под редним бројем 5.4.6 Анекс ПБ 1/ИПД – износ за који обвезник има право на умањење обрачунатог пореза у складу са чланом 52. Закона са редног броја 9. Анекса Обрасца ПБ 1 прописаног Правилником о пореском билансу (у даљем тексту: Анекс Обрасца ПБ 1);

11) под редним бројем 5.4.7 Анекс 1 ПБ 1/ИПД 1 – износ за који обвезник има право на умањење обрачунатог пореза у складу са чланом 53а Закона са редног броја 4. Анекса 1 Обрасца ПБ 1 прописаног Правилником о пореском билансу;

12) под редним бројем 5.5 Обрачунати порез по умањењу – износ обрачунатог пореза по умањењу утврђеног као разлика износа са редног броја 5.3 и износа са редног броја 5.4;

13) под редним бројем 5.6 Износ обрачунатог пореза по основу ГПК – износ обрачунатог пореза по основу губитка права на порески подстицај у складу са Законом;

14) (Брисана)

15) (Брисана)

16) под редним бројем 5.7 Пореска обавеза за период – износ пореске обавезе за порески период као збир износа са редног броја 5.5 и износа са редног броја 5.6;

17) под редним бројем 5.8 Уплаћене аконтације пореза – износ уплаћених аконтација за порески период;

18) под редним бројем 5.9 Износ за уплату/преплата – износ пореза за уплату као позитивна разлика износа са редног броја 5.7 и износа са редног броја 5.8, односно износ преплате као негативна разлика износа са редног броја 5.7 и износа са редног броја 5.8 која се уписује са предзнаком „минус“;

19) под редним бројем 5.9а Износ обрачунате камате – износ обрачунате камате у случају када обвезник не поднесе пријаву у законом прописаном року, када поднесе измењену пријаву у складу са чланом 40. Закона о пореском поступку, када се подноси пријава по налогу контроле, односно измењена пријава по налогу контроле.

Члан 9.

У Образац ПДП део 5А Подаци од значаја за утврђивање пореске обавезе за недобитне организације, уносе се подаци који су од значаја за утврђивање коначне пореске обавезе за период за који се подноси пореска пријава обвезника тип 4, 5, 6 и 7, и то:

1) под редним бројем 5.10 Пореска основица – податак са одговарајућег редног броја пореског биланса недобитне организације у зависности од поднетог обрасца пореског биланса, и то:

(1) податак са редног броја 21. Обрасца ПБН,

(2) податак са редног броја 11. Обрасца ПБН 1,

(3) податак са редног броја 9. Обрасца ПБН 2,

(4) податак са редног броја 6. Обрасца ПБН 3;

2) под редним бројем 5.11 Пореско ослобођење – износ за који обвезник остварује пореско ослобођење у складу са чланом 44. Закона. Обвезник уз пријаву подноси и Образац ИПОНО;

3) под редним бројем 5.12 Пореска стопа – стопа пореза на добит прописана Законом;

4) под редним бројем 5.13 Износ обрачунатог пореза за уплату – износ обрачунатог пореза за уплату који се утврђује као производ износа са редног броја 5.10 и пореске стопе са редног броја 5.12. Ако је износ на редном броју 5.10 већи од 400.000 динара, пореска стопа са редног броја 5.12 примењује се на цео износ. Ако је износ на редном броју 5.10 мањи или једнак износу од 400.000 динара и ако су испуњени остали услови за остваривање права на пореско ослобођење у складу са чланом 44. Закона, под овим редним бројем уписује се вредност нула („0“);

5) под редним бројем 5.13а Износ обрачунате камате – износ обрачунате камате у случају када обвезник не поднесе пријаву у законом прописаном року, када поднесе измењену пријаву у складу са чланом 40. Закона о пореском поступку, када се подноси пријава по налогу контроле, односно измењена пријава по налогу контроле.

Члан 10.

У Образац ПДП део 6. Подаци од значаја за утврђивање висине аконтације, уносе се подаци који су од значаја за утврђивање месечне аконтације пореза на добит за наредни порески период обвезника тип 1, 2 и 3, и то:

1) под редним бројем 6.1 Остатак опорезиве добити – износ остатка опорезиве добити са редног броја 58. Обрасца ПБ 1, односно добити са редног броја 16. Обрасца ПБПЈ;

2) под редним бројем 6.2 Пореска стопа – стопа пореза на добит прописана Законом;

3) под редним бројем 6.3 Обрачунати порез – износ обрачунатог пореза који се утврђује као производ износа са редног броја 6.1 и пореске стопе са редног броја 6.2;

4) под редним бројем 6.4 Умањење обрачунатог пореза – износ умањења обрачунатог пореза по основу права на порески подстицај или порески кредит, који се утврђује као збир износа са ред. бр. 6.4.1, 6.4.2 и 6.4.3;

5) под редним бројем 6.4.1 ПК/ПК 1 – износ неискоришћеног пореског кредита са редног броја 15. Обрасца ПК (највише до висине од 33%, односно 70% обрачунатог пореза), односно са редног броја 13. Обрасца ПК 1;

6) под редним бројем 6.4.2 СУ – износ умањења обрачунатог пореза са редног броја 6. Обрасца СУ;

7) под редним бројем 6.4.3 Анекс ПБ 1 – износ неискоришћеног пореског кредита са редног броја 10. Анекса Обрасца ПБ 1;

8) под редним бројем 6.5 Укупан износ аконтације – укупан износ аконтација у пореском периоду који се утврђује као разлика износа са редног броја 6.3 и износа са редног броја 6.4;

9) под редним бројем 6.6 Месечни износ аконтације – месечни износ аконтације који се утврђује као количник укупног износа аконтације са редног броја 6.5 и броја месеци пореског периода за који се подноси пореска пријава.

Обвезник који подноси пријаву за измену месечне аконтације у току пореског периода у Образац ПДП део 6 Подаци од значаја за утврђивање висине аконтације, уноси податке од значаја за измену месечне аконтације, и то:

1) под редним бројем 6.1 Остатак опорезиве добити – износ остатка опорезиве добити са редног броја 58. Обрасца ПБ 1, односно добити са редног броја 16. Обрасца ПБПЈ, који је сачињен за порески период на основу којег се мења месечна аконтација;

2) под редним бројем 6.2 Пореска стопа – стопа пореза на добит прописана Законом;

3) под редним бројем 6.3 Обрачунати порез – износ обрачунатог пореза који се утврђује као производ износа са редног броја 6.1 и пореске стопе са редног броја 6.2;

4) под редним бројем 6.4 Умањење обрачунатог пореза – износ умањења обрачунатог пореза који се утврђује као збир износа са редног броја 6.4.1 и 6.4.2;

5) под редним бројем 6.4.1 ПК/ПК 1 – износ неискоришћеног пореског кредита са редног броја 15. Обрасца ПК (највише до висине од 33%, односно 70% обрачунатог пореза), односно са редног броја 13. Обрасца ПК 1, поднетог уз порески биланс и пријаву у којој је утврђена месечна аконтација која се мења;

6) под редним бројем 6.4.2 СУ – износ умањења обрачунатог пореза са редног броја 6. Обрасца СУ, поднетог уз порески биланс и пријаву у којој је утврђена месечна аконтација која се мења, подељен са 12 и помножен бројем месеци периода за који се подноси пореска пријава за измену месечне аконтације;

7) редни број 6.4.3 Анекс ПБ 1 – не попуњава се;

8) под редним бројем 6.5 Укупан износ аконтације – укупан износ аконтације који се утврђује као разлика износа са редног броја 6.3 и износа са редног броја 6.4;

9) под редним бројем 6.6 Месечни износ аконтације – месечни износ аконтације који се утврђује као количник износа аконтације са редног броја 6.5 и броја месеци пореског периода за који се саставља порески биланс и подноси пријава.

Члан 11.

У Образац ПДП део 7. Подаци о пореском консолидовању, уносе се подаци о обвезнику којем је решењем надлежног пореског органа одобрено пореско консолидовање, обрачунатом порезу и месечном износу аконтације, и то:

1) под редним бројем 7.1 ПИБ матичног правног лица – ПИБ матичног правног лица, а овај податак уписује искључиво зависно правно лице;

2) под редним бројем 7.2 Назив матичног правног лица – назив матичног правног лица, а овај податак уписује искључиво зависно правно лице;

3) под редним бројем 7.3 Износ обрачунатог пореза за уплату – износ обрачунатог пореза за уплату из колоне 11. Обрасца КПБ, а овај податак уписује обвезник којем је одобрено пореско консолидовање (матично, односно зависно правно лице);

4) под редним бројем 7.4 Месечни износ аконтације – месечни износ аконтације из колоне 12. Обрасца КПБ, а овај податак уписује обвезник којем је одобрено пореско консолидовање (матично, односно зависно правно лице).

Члан 12.

У Образац ПДП део 8. Подаци о ликвидацији, уносе се подаци о поступку ликвидације обвезника, и то:

1) у део 8А Отварање ликвидације:

(1) под редним бројем 8.1 Број решења – број решења донетог од стране органа надлежног за вођење регистра којим је усвојена регистрациона пријава покретања поступка ликвидације,

(2) под редним бројем 8.2 Датум отварања поступка ликвидације – датум решења донетог од стране органа надлежног за вођење регистра којим је усвојена регистрациона пријава покретања поступка ликвидације,

(3) под редним бројем 8.3 Име и презиме ликвидационог управника – име и презиме ликвидационог управника из решења донетог од стране органа надлежног за вођење регистра којим је усвојена регистрациона пријава покретања поступка ликвидације;

2) у део 8Б Окончање и обустава ликвидације:

(1) под редним бројем 8.4 Датум окончања, односно обуставе поступка ликвидације – датум доношења одлуке о окончању, односно обустави поступка ликвидације надлежног органа обвезника,

(2) под редним бројем 8.5 Број одлуке – број одлуке о окончању, односно обустави поступка ликвидације надлежног органа обвезника.

Члан 13.

У Образац ПДП део 9. Подаци о стечају, уносе се подаци о поступку стечаја, и то:

1) у део 9А Отварање стечаја:

(1) под редним бројем 9.1 Број решења – број решења надлежног суда о отварању поступка стечаја,

(2) под редним бројем 9.2 Датум отварања поступка стечаја – датум решења надлежног суда о отварању поступка стечаја,

(3) под редним бројем 9.3 Име и презиме стечајног управника – име и презиме стечајног управника из решења донетог од стране надлежног суда;

2) у део 9Б Банкротство:

(1) под редним бројем 9.4 Датум решења о настављању стечаја банкротством – датум доношења решења надлежног суда о настављању стечаја банкротством,

(2) под редним бројем 9.5 Број решења – број решења надлежног суда о настављању стечаја банкротством;

3) у део 9C Закључење и обустава стечаја:

(1) под редним бројем 9.6 Датум решења о закључењу, односно обустави стечаја – датум доношења решења надлежног суда о закључењу стечаја, односно обустави стечаја услед продаје стечајног дужника као правног лица,

(2) под редним бројем 9.7 Број решења – број решења надлежног суда о закључењу, односно обустави стечаја;

4) у део 9D Реорганизација:

(1) под редним бројем 9.8 Датум решења о усвајању плана реорганизације – датум правоснажности решења надлежног суда о потврђивању усвајања плана реорганизације,

(2) под редним бројем 9.9 Број решења – број решења надлежног суда о потврђивању усвајања плана реорганизације.

Члан 14.

У Образац ПДП део 10. Подаци о статусним променама, уносе се подаци о статусним променама, и то:

1) под редним бројем 10.1 Врста статусне промене – ознака врсте статусне промене:

(1) ознака 1 за припајање,

(2) ознака 2 за спајање,

(3) ознака 3 за поделу;

2) под редним бројем 10.1а Статусна промена подела – ознака за врсту статусне промене подела, и то:

(1) ознака 1 за поделу уз оснивање,

(2) ознака 2 за поделу уз припајање,

(3) ознака 3 за мешовиту поделу;

3) под редним бројем 10.2 Датум статусне промене – датум решења органа надлежног за вођење регистра којим је извршена регистрација статусне промене;

4) под редним бројем 10.3 Подаци о друштву које учествују у статусној промени – ПИБ и назив друштва које, поред обвезника, учествује у статусној промени. Ако у статусној промени, поред обвезника, учествује више друштава, наведени подаци уносе се за сва та друштва.

Члан 15.

У Образац ПДП део 11. Напомена пореског обвезника/пуномоћника/заступника, уноси се напомена обвезника везана за подношење пријаве, као и подаци о пуномоћнику/заступнику сталне пословне јединице нерезидентног обвезника (ПИБ/ЈМБГ, назив/име, презиме, адреса, електронска адреса).

Члан 16.

Пријава се сматра поднетом када Пореска управа потврди формалну исправност и математичку тачност исказаних података, додели број пријаве, број одобрења за плаћање укупног износа обавезе по том основу и у електронском облику достави те информације подносиоцу пријаве.

Обавеза утврђена по основу измењене пријаве, по основу измењене пријаве по налогу контроле, као и по основу пријаве за измену месечне аконтације плаћа се уз позив на број одобрења за плаћање који је додељен првобитно поднетој пријави.

Члан 17.

Даном ступања на снагу овог правилника престаје да важи Правилник о садржају пореске пријаве за обрачун пореза на добит правних лица („Службени гласник РС“, број 24/14).

Члан 18.

Овај правилник ступа на снагу 1. априла 2015. године.

Одредбе које нису унете у „пречишћен текст“ прописа

Правилник о изменама Правилника о садржају пореске пријаве за обрачун пореза на добит правних лица: „Службени гласник РС“, број 101/2016

Члан 7.

Пореску пријаву на Обрасцу ПДП – Пореска пријава за аконтационо – коначно утврђивање пореза на добит правних лица, која је прописана Правилником о садржају пореске пријаве за обрачун пореза на добит правних лица („Службени гласник РС”, број 30/15), обвезник подноси закључно са 31. децембром 2016. године, односно после 1. јануара 2017. године, у случају подношења:

1) измењене пореске пријаве за пореску пријаву поднету закључно са 31. децембром 2016. године;

2) пореске пријаве коју је обвезник пропустио да поднесе закључно са 31. децембром 2016. године.

Члан 9.

Овај правилник ступа на снагу 1. јануара 2017. године.

Правилник о изменама и допунама Правилника о садржају пореске пријаве за обрачун пореза на добит правних лица: „Службени гласник РС“, број 8/2019

Члан 8.

Досадашњи Образац ПДП – Пореска пријава за аконтационо – коначно утврђивање пореза на добит правних лица, који је одштампан уз и чини саставни део Правилника о садржају пореске пријаве за обрачун пореза на добит правних лица („Службени гласник РС”, бр. 30/15 и 101/16), замењује се новим Обрасцем ПДП – Пореска пријава за аконтационо – коначно утврђивање пореза на добит правних лица, који је одштампан уз овај правилник и чини његов саставни део.

Члан 9.

Пореску пријаву на Обрасцу ПДП – Пореска пријава за аконтационо – коначно утврђивање пореза на добит правних лица, која је прописана Правилником о садржају пореске пријаве за обрачун пореза на добит правних лица („Службени гласник РС”, бр. 30/15 и 101/16), обвезник подноси и после ступања на снагу овог правилника, и то у случају подношења измењене пореске пријаве за пореску пријаву поднету за 2017. годину, односно у случају подношења пореске пријаве коју је обвезник пропустио да поднесе за 2017. годину.

Члан 10.

Одредбе овог правилника које се односе на подношење пореске пријаве прописане овим правилником у случају обуставе поступка ликвидације, односно обуставе поступка стечаја, примењују се од 1. априла 2019. године.

Члан 11.

Овај правилник ступа на снагу осмог дана од дана објављивања у „Службеном гласнику Републике Србије”.

Образац ПДП – Пореска пријава за аконтационо – коначно утврђивање пореза на добит правних лица

Образац ИПОНО – Изјава о испуњености услова за пореско ослобођење недобитне организације

Повезани текстови

- Да ли је исправно подношење пореске пријаве ПП ОД-О по службеној дужности и за остале заступнике

- Пореска управа ће у наредном периоду поднети пореске пријаве ПП ОД-О по службеној дужности, за обрачунске периоде почев од октобра 2021. године

- Да ли треба поднети и ПП ОД-О за оснивача који није у радном односу али као директор остварује накнаду за коју се подноси ППП-ПД и да ли има право на трошкове службеног путовања

- Отуђење непокретности и пореска пријава за порез на имовину

- Продужава се рок за увођење прелиминарне пореске пријаве ПДВ и укидање обрасца ПОПДВ