„Službeni glasnik RS“, broj 30/2015, 101/2016, 9/2019 i 94/2019

Prečišćen tekst propisa

Član 1.

Ovim pravilnikom propisuje se sadržaj poreske prijave za obračun poreza na dobit pravnih lica koju podnosi poreski obveznik (u daljem tekstu: obveznik) iz čl. 1. i 5. Zakona o porezu na dobit pravnih lica („Službeni glasnik RS“, br. 25/01, 80/02, 80/02 – dr. zakon, 43/03, 84/04, 18/10, 101/11, 119/12, 47/13, 108/13, 68/14 – dr. zakon, 142/14, 91/15 – autentično tumačenje, 112/15, 113/17, 95/18 i 86/19 – u daljem tekstu: Zakon), i to: privredno društvo, odnosno preduzeće, odnosno drugo pravno lice koje je osnovano radi obavljanja delatnosti u cilju sticanja dobiti, zadruga, nedobitna organizacija i stalna poslovna jedinica nerezidentnog obveznika koja obavlja delatnost na teritoriji Republike Srbije.

Član 2.

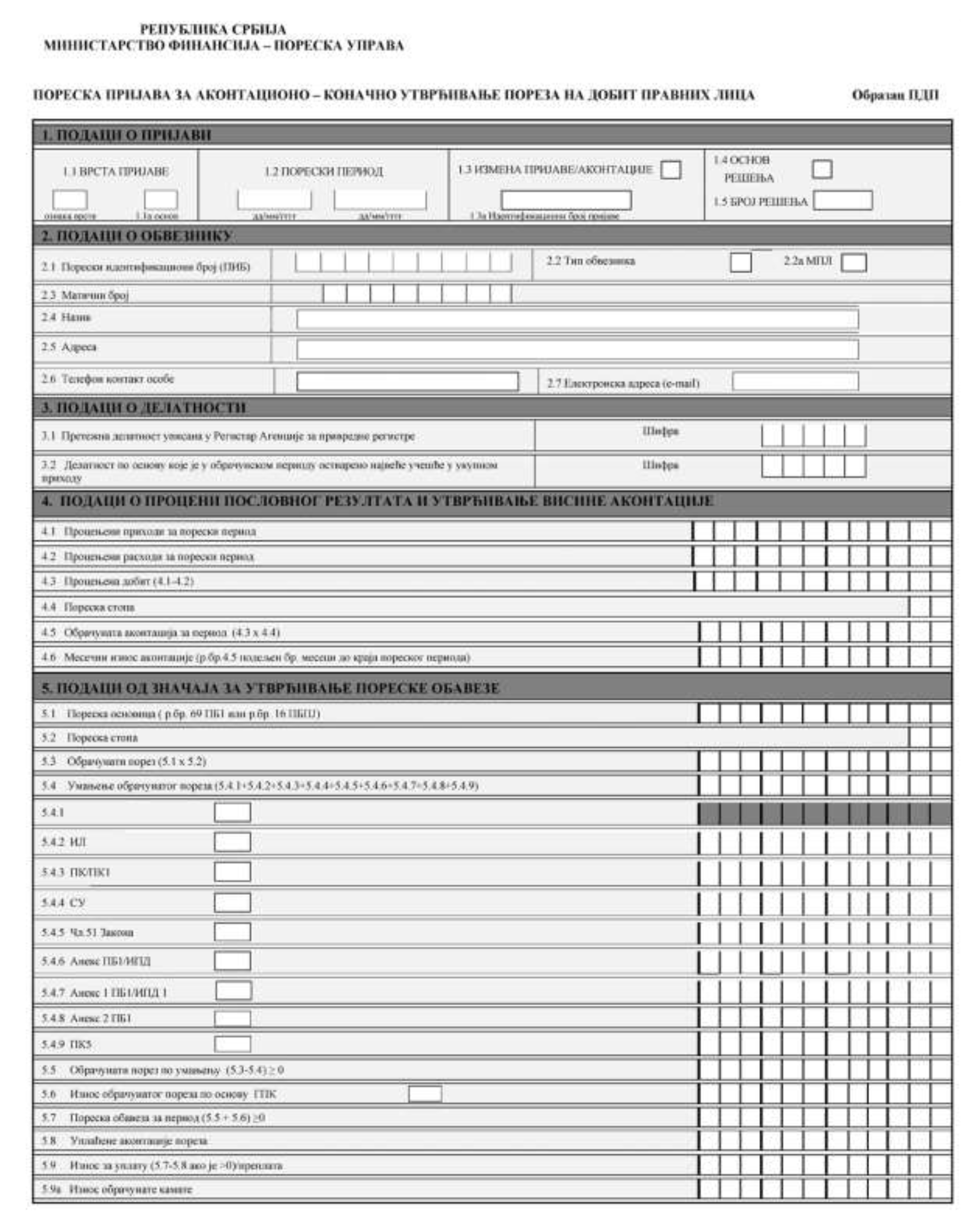

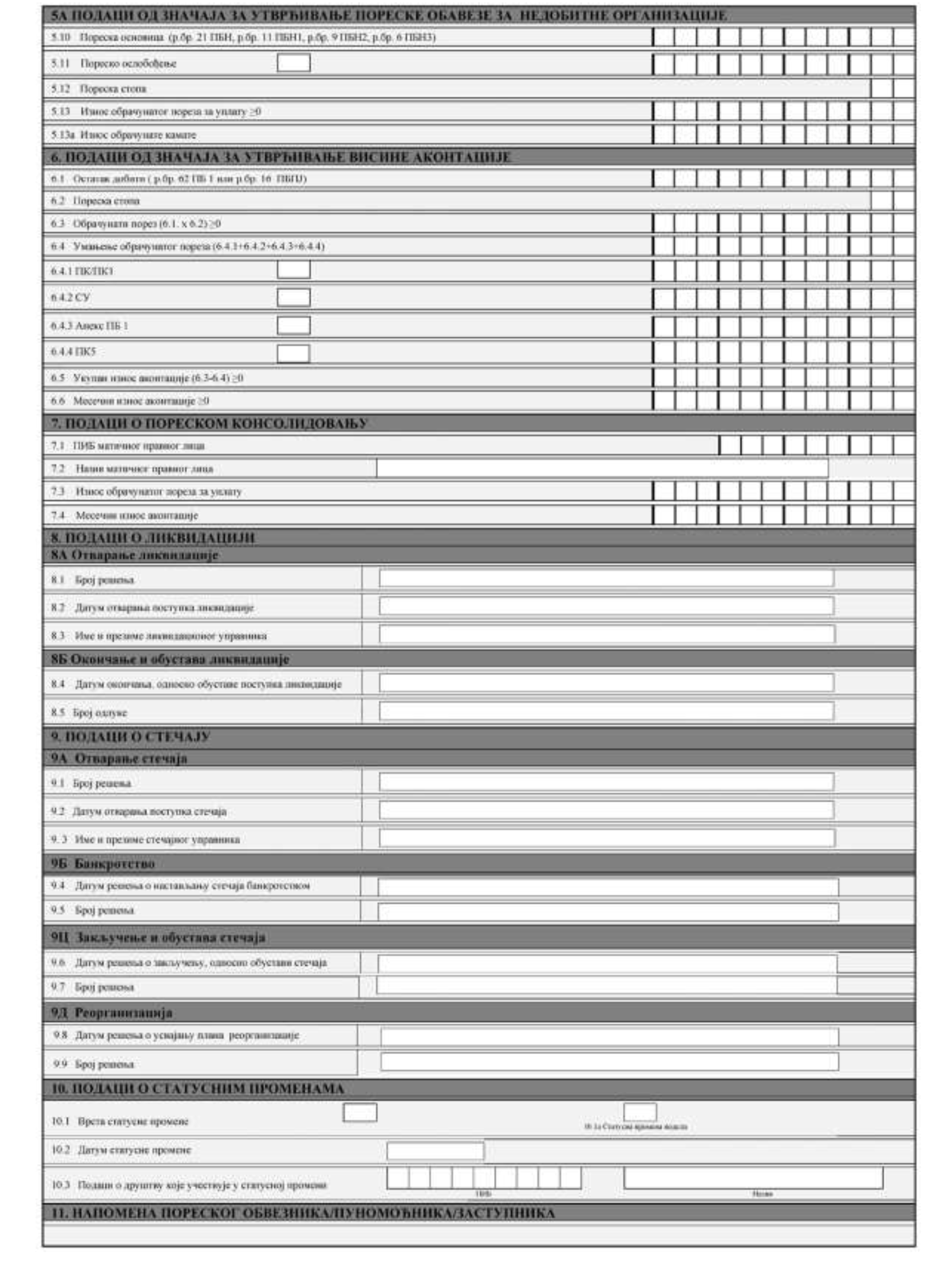

Poreska prijava za obračun poreza na dobit pravnih lica podnosi se na Obrascu PDP – Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Poreska prijava iz stava 1. ovog člana (u daljem tekstu: prijava) podnosi se isključivo elektronskim putem, upotrebom elektronskih servisa Poreske uprave, na način propisan pravilnikom koji reguliše podnošenje poreske prijave elektronskim putem.

U prijavu se unose pojedini podaci iz odgovarajućih obrazaca koji su propisani Pravilnikom o sadržaju poreskog bilansa i drugim pitanjima od značaja za način utvrđivanja poreza na dobit pravnih lica („Službeni glasnik RS“, br. 20/14, 41/15, 101/16, 8/19 i 94/19 – u daljem tekstu: Pravilnik o poreskom bilansu), Pravilnikom o sadržaju poreskog bilansa za nedobitne organizacije – obveznike poreza na dobit pravnih lica („Službeni glasnik RS“, br. 60/14, 41/15 i 53/15 – u daljem tekstu: Pravilnik o poreskom bilansu za nedobitne organizacije), Pravilnikom o načinu iskazivanja prihoda i rashoda radi utvrđivanja dobiti koju stalna poslovna jedinica nerezidentnog obveznika ostvari na teritoriji Republike Srbije („Službeni glasnik RS“, br. broj 41/15 – u daljem tekstu: Pravilnik o poreskom bilansu za stalnu poslovnu jedinicu), Pravilnikom o načinu razvrstavanja stalnih sredstava po grupama i načinu utvrđivanja amortizacije za poreske svrhe („Službeni glasnik RS“, br. 116/04, 99/10, 104/18 i 8/19) i Pravilnikom o amortizaciji stalnih sredstava koja se priznaje za poreske svrhe („Službeni glasnik RS”, broj 93/19), a koji obrasci se kao prilozi podnose uz prijavu, na način iz stava 2. ovoga člana.

Izuzetno od stava 3. ovog člana, dokumentacija propisana Pravilnikom o transfernim cenama i metodama koje se po principu „van dohvata ruke“ primenjuju kod utvrđivanja cene transakcija među povezanim licima („Službeni glasnik RS“, br. 61/13 i 8/14) i druga dokumentacija koja se u skladu sa Zakonom, odnosno drugim propisom podnosi uz prijavu, podnosi se u papirnoj formi.

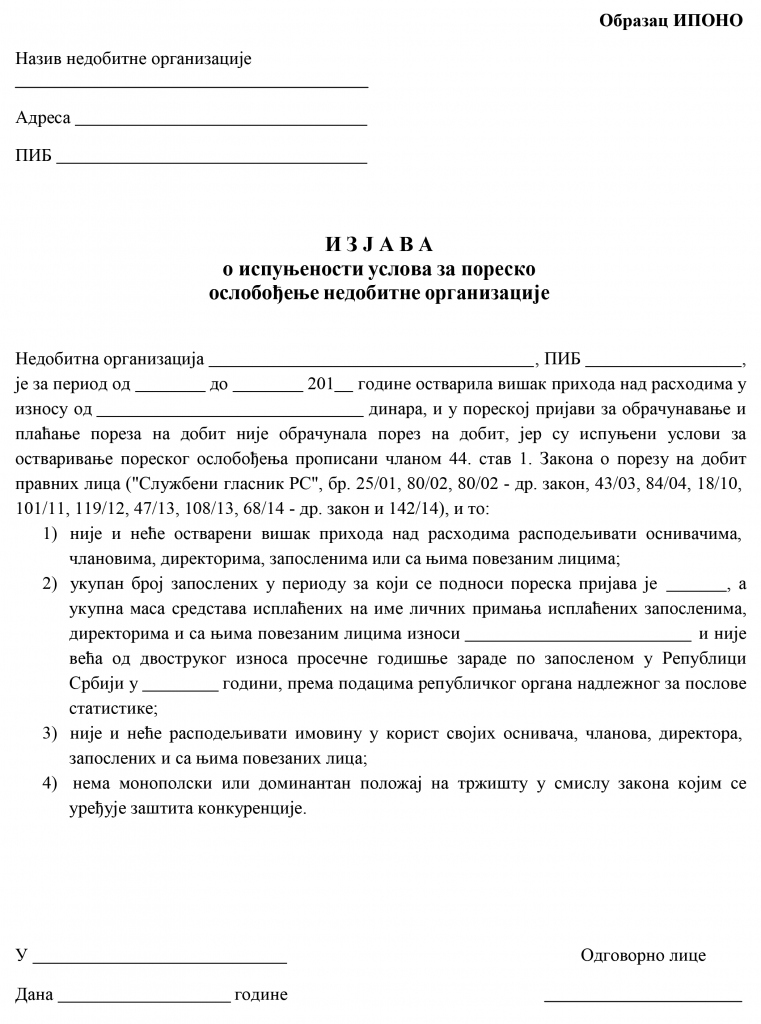

Obveznik koji ima pravo na poresko oslobođenje iz člana 44. Zakona, uz prijavu dostavlja nadležnom poreskom organu i izjavu na Obrascu IPONO – Izjava o ispunjenosti uslova za poresko oslobođenje nedobitne organizacije, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Član 3.

Obrazac PDP sastoji se iz sledećih delova:

1) deo 1. Podaci o prijavi;

2) deo 2. Podaci o obvezniku;

3) deo 3. Podaci o delatnosti;

4) deo 4. Podaci o proceni poslovnog rezultata i utvrđivanje visine akontacije;

5) deo 5. Podaci od značaja za utvrđivanje poreske obaveze;

6) deo 5A Podaci od značaja za utvrđivanje poreske obaveze za nedobitne organizacije;

7) deo 6. Podaci od značaja za utvrđivanje visine akontacije;

8) deo 7. Podaci o poreskom konsolidovanju;

9) deo 8. Podaci o likvidaciji;

10) deo 9. Podaci o stečaju;

11) deo 10. Podaci o statusnim promenama;

12) deo 11. Napomena poreskog obveznika/punomoćnika/zastupnika.

U Obrazac PDP iznosi se upisuju u dinarima, bez decimala.

Član 4.

U Obrazac PDP deo 1. Podaci o prijavi, unose se podaci o vrsti prijave (oznaka vrste i osnov), poreskom periodu (periodu za koji se podnosi poreska prijava), izmeni prijave/akontacije i identifikacionom broju prijave, osnovu i broju rešenja.

Pod rednim brojem 1.1 Vrsta prijave – unosi se oznaka vrste prijave, i to:

1) oznaka 1 – za prijavu koju podnosi obveznik iz čl. 1. i 5. Zakona, za utvrđivanje konačne obaveze poreza na dobit pravnih lica, kao i za utvrđivanje akontacije za naredni poreski period;

2) oznaka 2 – za prijavu koju podnosi obveznik iz člana 1. st. 1. i 2. i člana 5. Zakona, kod otpočinjanja obavljanja delatnosti;

3) oznaka 3 – za prijavu koja se podnosi za utvrđivanje konačne obaveze u toku poreskog perioda u slučaju prestanka obavljanja delatnosti, uključujući i statusnu promenu koja ima za posledicu prestanak obavljanja delatnosti, postupka likvidacije, postupka stečaja, kao i promene poreskog perioda na osnovu rešenja nadležnog poreskog organa donetog po prethodnoj saglasnosti ministra finansija, odnosno guvernera Narodne banke Srbije;

4) oznaka 4 – za prijavu za izmenu mesečne akontacije u toku poreskog perioda koju podnosi obveznik kod kojeg je u poreskom periodu došlo do značajnih promena u poslovanju, promene poreskih instrumenata ili drugih okolnosti koje bitno utiču na visinu mesečne akontacije poreza;

5) oznaka 5 – za prijavu koju podnosi obveznik kome je rešenjem koje se donosi u postupku poreske kontrole naloženo podnošenje prijave za određeni poreski period, odnosno Poreska uprava umesto obveznika ako obveznik ne postupi po nalogu iz rešenja (u daljem tekstu: prijava po nalogu kontrole);

6) oznaka 6 – za prijavu koja se podnosi na osnovu konsolidovanog poreskog bilansa od strane obveznika, matičnog pravnog lica, odnosno zavisnog pravnog lica iz grupe povezanih pravnih lica za obavezu poreza utvrđenu srazmerno oporezivoj dobiti iz pojedinačnog poreskog bilansa.

Pod rednim brojem 1.1a osnov – unosi se oznaka osnova podnošenja prijave u slučaju kada je u polju 1.1 Vrsta prijave upisana oznaka 3, i to:

1) oznaka 10 – za prestanak obavljanja delatnosti u toku poreskog perioda;

2) oznaka 20 – za statusnu promenu koja za posledicu ima prestanak obavljanja delatnosti;

3) oznaka 30 – za promenu poreskog perioda na osnovu rešenja nadležnog poreskog organa;

4) oznaka 41 – za otvaranje postupka likvidacije;

5) oznaka 42 – za okončanje, odnosno obustavu postupka likvidacije;

6) oznaka 43 – za nastavljanje postupka likvidacije u narednom poreskom periodu;

6a) oznaka 44 – za utvrđivanje mesečne akontacije za poreski period nakon obustave postupka likvidacije;

7) oznaka 51 – za otvaranje postupka stečaja;

8) oznaka 52 – za nastavljanje stečajnog postupka bankrotstvom;

9) oznaka 53 – za nastavljanje postupka stečaja u narednom poreskom periodu;

10) oznaka 54 – za zaključenje postupka stečaja, odnosno obustavu postupka stečaja usled prodaje stečajnog dužnika kao pravnog lica;

11) oznaka 55 – za usvajanje plana reorganizacije;

12) oznaka 56 – za utvrđivanje mesečne akontacije za poreski period nakon obustave postupka stečaja.

U slučaju kada je u polju 1.1 Vrsta prijave upisana oznaka 5, pod rednim brojem 1.1a osnov – unosi se oznaka osnova podnošenja prijave po nalogu kontrole, i to:

1) oznaka 100 – za utvrđivanje konačne obaveze za poreski period;

2) oznaka 200 – za utvrđivanje mesečne akontacije u slučaju kada je obveznik otpočeo obavljanje delatnosti;

3) oznaka 310 – za utvrđivanje konačne obaveze zbog prestanka obavljanja delatnosti u toku poreskog perioda;

4) oznaka 320 – za utvrđivanje konačne obaveze zbog statusne promene;

5) oznaka 330 – za utvrđivanje konačne obaveze zbog promene poreskog perioda na osnovu rešenja nadležnog poreskog organa;

6) oznaka 341 – za utvrđivanje konačne obaveze zbog otvaranja postupka likvidacije;

7) oznaka 342 – za utvrđivanje konačne obaveze zbog okončanja, odnosno obustave postupka likvidacije;

8) oznaka 343 – za utvrđivanje konačne obaveze zbog nastavljanja postupka likvidacije u naredni poreski period;

8a) oznaka 344 – za utvrđivanje mesečne akontacije za poreski period nakon obustave postupka likvidacije;

9) oznaka 351 – za utvrđivanje konačne obaveze zbog otvaranja postupka stečaja;

10) oznaka 352 – za utvrđivanje konačne obaveze zbog nastavljanja postupka stečaja bankrotstvom;

11) oznaka 353 – za utvrđivanje konačne obaveze zbog nastavljanja postupka stečaja u narednom poreskom periodu;

12) oznaka 354 – za utvrđivanje konačne obaveze zbog zaključenja postupka stečaja, odnosno obustave postupka stečaja usled prodaje stečajnog dužnika kao pravnog lica;

13) oznaka 355 – za utvrđivanje konačne obaveze zbog usvajanja plana reorganizacije;

13a) oznaka 356 – za utvrđivanje mesečne akontacije usled obustave postupka stečaja;

14) oznaka 400 – za utvrđivanje izmenjene mesečne akontacije;

15) oznaka 600 – za utvrđivanje konačne obaveze po konsolidovanom poreskom bilansu.

Pod rednim brojem 1.2 Poreski period – unosi se datum početka i završetka poreskog perioda.

Pod rednim brojem 1.3 Izmena prijave/akontacije – unosi se odgovarajuća oznaka, i to:

1) oznaka 1 – za izmenjenu prijavu koja se podnosi u skladu sa članom 40. Zakona o poreskom postupku i poreskoj administraciji („Službeni glasnik RS“, br. 80/02, 84/02 – ispravka, 23/03 – ispravka, 70/03, 55/04, 61/05, 85/05 – dr. zakon, 62/06 – dr. zakon, 61/07, 20/09, 72/09 – dr. zakon, 53/10, 101/11, 2/12 – ispravka, 93/12, 47/13, 108/13, 68/14, 105/14, 91/15 – autentično tumačenje, 112/15, 15/16, 108/16, 30/18 i 95/18 – u daljem tekstu: Zakon o poreskom postupku);

2) oznaka 2 – za izmenjenu prijavu po nalogu kontrole, a koja se ne smatra izmenjenom prijavom u smislu člana 40. Zakona o poreskom postupku;

3) oznaka 3 – za prijavu u slučaju izmene akontacije u skladu sa članom 68. Zakona;

4) oznaka 9 – za storno prijavu koju podnosi nadležni poreski organ, na osnovu donetog rešenja, u slučaju prestanka razloga za podnošenje prijave koja je predmet storniranja, kada se ista stornira u potpunosti.

Pod rednim brojem 1.3a Identifikacioni broj prijave – unosi se broj prijave koja se menja u skladu sa članom 40. Zakona o poreskom postupku, odnosno po nalogu kontrole, broj prijave koja se stornira, odnosno broj prijave kojom je utvrđena visina akontacije koja se menja.

Pod rednim brojem 1.4 Osnov rešenja – unosi se oznaka rešenja nadležnog poreskog organa, i to:

1) oznaka 1 – za rešenje doneto u postupku po žalbi u prvom stepenu;

2) oznaka 2 – za rešenje doneto u postupku po žalbi u drugom stepenu;

2) oznaka 3 – za rešenje doneto na osnovu odluke suda.

Pod rednim brojem 1.5 Broj rešenja – unosi se broj rešenja nadležnog poreskog organa kojim je naloženo podnošenje prijave.

Član 5.

U Obrazac PDP deo 2. Podaci o obvezniku, unose se osnovni podaci o obvezniku.

Pod rednim brojem 2.1 Poreski identifikacioni broj (PIB) – unosi se poreski identifikacioni broj obveznika.

Pod rednim brojem 2.2 Tip obveznika – unosi se oznaka tipa obveznika u zavisnosti od poreskog bilansa koji podnosi kao prilog uz prijavu, i to:

1) oznaka 1 – za obveznika iz člana 1. st. 1. i 2. Zakona, koji podnosi poreski bilans na Obrascu PB 1 – Poreski bilans obveznika poreza na dobit pravnih lica za period od ____ do ____ 201_. godine propisanog Pravilnikom o poreskom bilansu (u daljem tekstu: Obrazac PB 1), uključujući i matično pravno lice koje podnosi i konsolidovani poreski bilans na Obrascu KPB – Konsolidovani poreski bilans za period od ____ do ____201_. godine propisanog Pravilnikom o poreskom bilansu (u daljem tekstu: Obrazac KPB);

2) oznaka 2 – za stalnu poslovnu jedinicu koja podnosi poreski bilans na Obrascu PB 1;

3) oznaka 3 – za stalnu poslovnu jedinicu koja podnosi poreski bilans na Obrascu PBPJ – Poreski bilans poslovne jedinice za period od ____ do ____ 201_. godine propisanog Pravilnikom o poreskom bilansu za stalnu poslovnu jedinicu (u daljem tekstu: Obrazac PBPJ);

4) oznaka 4 – za nedobitnu organizaciju koja podnosi poreski bilans na Obrascu PBN – Poreski bilans za nedobitnu organizaciju koja primenjuje kontni plan za budžetski sistem za period od ____do ____201_. godine propisanog Pravilnikom o poreskom bilansu za nedobitne organizacije (u daljem tekstu: Obrazac PBN);

5) oznaka 5 – za nedobitnu organizaciju koja podnosi poreski bilans na Obrascu PBN 1 – Poreski bilans za nedobitnu organizaciju koja primenjuje kontni okvir za privredna društva, zadruge i preduzetnike, odnosno kontni okvir za druga pravna lica za period od ____ do ____201_. godine propisanog Pravilnikom o poreskom bilansu za nedobitne organizacije (u daljem tekstu: Obrazac PBN 1);

6) oznaka 6 – za nedobitnu organizaciju koja podnosi poreski bilans na Obrascu PBN 2 – Poreski bilans za nedobitnu organizaciju koja primenjuje kontni okvir za banke propisanog Pravilnikom o poreskom bilansu za nedobitne organizacije (u daljem tekstu: Obrazac PBN 2);

7) oznaka 7 – za nedobitnu organizaciju koja podnosi poreski bilans na Obrascu PBN 3 – Poreski bilans za nedobitnu organizaciju koja primenjuje kontni okvir za Narodnu banku Srbije propisanog Pravilnikom o poreskom bilansu za nedobitne organizacije (u daljem tekstu: Obrazac PBN 3).

Unosom odgovarajuće oznake tipa obveznika omogućava se unošenje podataka u priloge iz člana 2. stav 3. ovog pravilnika.

Pod rednim brojem 2.2a MPL – unosi se oznaka matičnog, odnosno zavisnog pravnog lica iz grupe povezanih pravnih lica kojima je odobreno poresko konsolidovanje (u daljem tekstu: MPL), i to:

1) oznaka 1 – za obveznika matično pravno lice;

2) oznaka 0 – za obveznika zavisno pravno lice.

Pod rednim brojem 2.3 Matični broj – unosi se matični broj obveznika.

Pod rednim brojem 2.4 Naziv – unosi se naziv obveznika.

Pod rednim brojem 2.5 Adresa – unosi se adresa obveznika.

Pod rednim brojem 2.6 Telefon kontakt osobe – unosi se telefon kontakt osobe obveznika.

Pod rednim brojem 2.7 Elektronska adresa (e-mail) – unosi se elektronska adresa obveznika na koju se dostavljaju obaveštenja o prijavama.

Član 6.

U Obrazac PDP deo 3. Podaci o delatnosti, unosi se:

1) pod rednim brojem 3.1 Pretežna delatnost upisana u Registar Agencije za privredne registre – šifra pretežne delatnosti;

2) pod rednim brojem 3.2 Delatnost na osnovu koje je u obračunskom periodu ostvareno najveće učešće u ukupnom prihodu – šifra delatnosti na osnovu koje je u obračunskom periodu ostvareno najveće učešće u ukupnom prihodu.

Član 7.

U Obrazac PDP deo 4. Podaci o proceni poslovnog rezultata i utvrđivanje visine akontacije, unose se podaci o proceni poslovnog rezultata i visina utvrđene akontacije obveznika iz člana 1. st. 1. i 2. Zakona i člana 5. Zakona, koji je otpočeo obavljanje delatnosti.

Pod rednim brojem 4.1 Procenjeni prihodi za poreski period – unosi se iznos procenjenih prihoda.

Pod rednim brojem 4.2 Procenjeni rashodi za poreski period – unosi se iznos procenjenih rashoda.

Pod rednim brojem 4.3 Procenjena dobit – unosi se iznos procenjene dobiti utvrđen kao razlika iznosa sa rednog broja 4.1 i iznosa sa rednog broja 4.2. Ako je iznos iskazan pod ovim rednim brojem negativan upisuje se sa predznakom „minus“.

Pod rednim brojem 4.4 Poreska stopa – unosi se stopa poreza na dobit propisana Zakonom.

Pod rednim brojem 4.5 Obračunata akontacija za period – unosi se iznos obračunate akontacije za period utvrđen kao proizvod iznosa sa rednog broja 4.3 i poreske stope iskazane na rednom broju 4.4.

Pod rednim brojem 4.6 Mesečni iznos akontacije – iznos obračunate akontacije utvrđen kao količnik iznosa sa rednog broja 4.5 i broja meseci poslovanja od početka do kraja poreskog perioda. U broj meseci za obveznika koji je registrovan do 15. u mesecu uračunava se i mesec u kome je registrovan, a za obveznika koji je registrovan od 16. do kraja meseca uračunavanje broja meseci vrši se od prvog narednog meseca u odnosu na mesec u kome je registrovan.

Član 8.

U Obrazac PDP deo 5. Podaci od značaja za utvrđivanje poreske obaveze, unose se podaci koji su od značaja za utvrđivanje konačne poreske obaveze za period za koji se podnosi prijava obveznika tip 1, 2 i 3, i to:

1) pod rednim brojem 5.1 Poreska osnovica – podatak o poreskoj osnovici sa rednog broja 69. Obrasca PB 1, odnosno dobiti sa rednog broja 16. Obrasca PBPJ;

2) pod rednim brojem 5.2 Poreska stopa – stopa poreza na dobit propisana Zakonom;

3) pod rednim brojem 5.3 Obračunati porez – iznos obračunatog poreza koji se utvrđuje kao proizvod iznosa sa rednog broja 5.1 i poreske stope sa rednog broja 5.2;

4) pod rednim brojem 5.4 Umanjenje obračunatog poreza – ukupan iznos umanjenja obračunatog poreza po osnovu prava na poreski podsticaj ili poreski kredit, a utvrđuje se kao zbir iznosa iskazanih na red. br. 5.4.1 do 5.4.9;

5) (brisana);

6) pod rednim brojem 5.4.2 IL – iznos za koji obveznik ima pravo na poresko oslobođenje u skladu sa članom 46. Zakona;

7) pod rednim brojem 5.4.3 PK/PK 1 – iznos za koji obveznik ima pravo na umanjenje obračunatog poreza u skladu sa članom 48. Zakona o porezu na dobit pravnih lica („Službeni glasnik RS“, br. 25/01, 80/02, 80/02 – dr. zakon, 43/03, 84/04, 18/10, 101/11, 119/12 i 47/13) sa rednog broja 14. Obrasca PK propisanog Pravilnikom o poreskom bilansu (u daljem tekstu: Obrazac PK), odnosno u skladu sa članom 48a Zakona o porezu na dobit pravnih lica („Službeni glasnik RS“, br. 25/01, 80/02, 80/02 – dr. zakon, 43/03, 84/04, 18/10 i 101/11) sa rednog broja 12. Obrasca PK 1 propisanog Pravilnikom o sadržaju poreskog bilansa i drugim pitanjima od značaja za način utvrđivanja poreza na dobit pravnih lica („Službeni glasnik RS“, br. 99/10, 8/11, 13/12 i 8/13) – (u daljem tekstu: Obrazac PK 1);

8) pod rednim brojem 5.4.4 SU – iznos za koji obveznik ima pravo na poresko oslobođenje u skladu sa članom 50a Zakona sa rednog broja 6. Obrasca SU propisanog Pravilnikom o poreskom bilansu (u daljem tekstu: Obrazac SU);

9) pod rednim brojem 5.4.5 – iznos za koji obveznik ima pravo na umanjenje obračunatog poreza u skladu sa članom 51. Zakona;

10) pod rednim brojem 5.4.6 Aneks PB 1/IPD – iznos za koji obveznik ima pravo na umanjenje obračunatog poreza u skladu sa članom 52. Zakona sa rednog broja 9. Aneksa Obrasca PB 1 propisanog Pravilnikom o poreskom bilansu (u daljem tekstu: Aneks Obrasca PB 1);

11) pod rednim brojem 5.4.7 Aneks 1 PB 1/IPD 1 – iznos za koji obveznik ima pravo na umanjenje obračunatog poreza u skladu sa članom 53a Zakona sa rednog broja 4. Aneksa 1 Obrasca PB 1 propisanog Pravilnikom o poreskom bilansu;

11a) pod rednim brojem 5.4.8 Aneks 2 PB 1 – iznos za koji obveznik ima pravo na umanjenje obračunatog poreza u skladu sa članom 53b Zakona sa rednog broja 5. Aneksa 2 Obrasca PB 1 propisanog Pravilnikom o poreskom bilansu;

11b) pod rednim brojem 5.4.9 PK 5 – iznos za koji obveznik ima pravo na umanjenje obračunatog poreza u skladu sa članom 50j Zakona sa rednog broja 5. Obrasca PK 5 propisanog Pravilnikom o uslovima i načinu ostvarivanja prava na poreski kredit za ulaganje u kapital novoosnovanog privrednog društva koje obavlja inovacionu delatnost („Službeni glasnik RS”, broj 50/19 – u daljem tekstu: Pravilnik o poreskom kreditu za ulaganja u kapital novoosnovanog privrednog društva);

12) pod rednim brojem 5.5 Obračunati porez po umanjenju – iznos obračunatog poreza po umanjenju utvrđenog kao razlika iznosa sa rednog broja 5.3 i iznosa sa rednog broja 5.4;

13) pod rednim brojem 5.6 Iznos obračunatog poreza po osnovu GPK – iznos obračunatog poreza po osnovu gubitka prava na poreski podsticaj u skladu sa Zakonom, uključujući i iznos obračunatog poreza po osnovu gubitka prava na poresko konsolidovanje;

14) (Brisana)

15) (Brisana)

16) pod rednim brojem 5.7 Poreska obaveza za period – iznos poreske obaveze za poreski period kao zbir iznosa sa rednog broja 5.5 i iznosa sa rednog broja 5.6;

17) pod rednim brojem 5.8 Uplaćene akontacije poreza – iznos uplaćenih akontacija za poreski period;

18) pod rednim brojem 5.9 Iznos za uplatu/preplata – iznos poreza za uplatu kao pozitivna razlika iznosa sa rednog broja 5.7 i iznosa sa rednog broja 5.8, odnosno iznos preplate kao negativna razlika iznosa sa rednog broja 5.7 i iznosa sa rednog broja 5.8 koja se upisuje sa predznakom „minus“;

19) pod rednim brojem 5.9a Iznos obračunate kamate – iznos obračunate kamate u slučaju kada obveznik ne podnese prijavu u zakonom propisanom roku, kada podnese izmenjenu prijavu u skladu sa članom 40. Zakona o poreskom postupku, kada se podnosi prijava po nalogu kontrole, odnosno izmenjena prijava po nalogu kontrole.

Član 9.

U Obrazac PDP deo 5A Podaci od značaja za utvrđivanje poreske obaveze za nedobitne organizacije, unose se podaci koji su od značaja za utvrđivanje konačne poreske obaveze za period za koji se podnosi poreska prijava obveznika tip 4, 5, 6 i 7, i to:

1) pod rednim brojem 5.10 Poreska osnovica – podatak sa odgovarajućeg rednog broja poreskog bilansa nedobitne organizacije u zavisnosti od podnetog obrasca poreskog bilansa, i to:

(1) podatak sa rednog broja 21. Obrasca PBN,

(2) podatak sa rednog broja 11. Obrasca PBN 1,

(3) podatak sa rednog broja 9. Obrasca PBN 2,

(4) podatak sa rednog broja 6. Obrasca PBN 3;

2) pod rednim brojem 5.11 Poresko oslobođenje – iznos za koji obveznik ostvaruje poresko oslobođenje u skladu sa članom 44. Zakona. Obveznik uz prijavu podnosi i Obrazac IPONO;

3) pod rednim brojem 5.12 Poreska stopa – stopa poreza na dobit propisana Zakonom;

4) pod rednim brojem 5.13 Iznos obračunatog poreza za uplatu – iznos obračunatog poreza za uplatu koji se utvrđuje kao proizvod iznosa sa rednog broja 5.10 i poreske stope sa rednog broja 5.12. Ako je iznos na rednom broju 5.10 veći od 400.000 dinara, poreska stopa sa rednog broja 5.12 primenjuje se na ceo iznos. Ako je iznos na rednom broju 5.10 manji ili jednak iznosu od 400.000 dinara i ako su ispunjeni ostali uslovi za ostvarivanje prava na poresko oslobođenje u skladu sa članom 44. Zakona, pod ovim rednim brojem upisuje se vrednost nula („0“);

5) pod rednim brojem 5.13a Iznos obračunate kamate – iznos obračunate kamate u slučaju kada obveznik ne podnese prijavu u zakonom propisanom roku, kada podnese izmenjenu prijavu u skladu sa članom 40. Zakona o poreskom postupku, kada se podnosi prijava po nalogu kontrole, odnosno izmenjena prijava po nalogu kontrole.

Član 10.

U Obrazac PDP deo 6. Podaci od značaja za utvrđivanje visine akontacije, unose se podaci koji su od značaja za utvrđivanje mesečne akontacije poreza na dobit za naredni poreski period obveznika tip 1, 2 i 3, i to:

1) pod rednim brojem 6.1 Ostatak oporezive dobiti – iznos ostatka oporezive dobiti sa rednog broja 62. Obrasca PB 1, odnosno dobiti sa rednog broja 16. Obrasca PBPJ;

2) pod rednim brojem 6.2 Poreska stopa – stopa poreza na dobit propisana Zakonom;

3) pod rednim brojem 6.3 Obračunati porez – iznos obračunatog poreza koji se utvrđuje kao proizvod iznosa sa rednog broja 6.1 i poreske stope sa rednog broja 6.2;

4) pod rednim brojem 6.4 Umanjenje obračunatog poreza – iznos umanjenja obračunatog poreza po osnovu prava na poreski podsticaj ili poreski kredit, koji se utvrđuje kao zbir iznosa sa red. br. 6.4.1, 6.4.2 i 6.4.3;

5) pod rednim brojem 6.4.1 PK/PK 1 – iznos neiskorišćenog poreskog kredita sa rednog broja 15. Obrasca PK (najviše do visine od 33%, odnosno 70% obračunatog poreza), odnosno sa rednog broja 13. Obrasca PK 1;

6) pod rednim brojem 6.4.2 SU – iznos umanjenja obračunatog poreza sa rednog broja 6. Obrasca SU;

7) pod rednim brojem 6.4.3 Aneks PB 1 – iznos neiskorišćenog poreskog kredita sa rednog broja 10. Aneksa Obrasca PB 1;

7a) pod rednim brojem 6.4.4 PK 5 – iznos neiskorišćenog poreskog kredita sa rednog broja 6. Obrasca PK 5 propisanog Pravilnikom o poreskom kreditu za ulaganja u kapital novoosnovanog privrednog društva;

8) pod rednim brojem 6.5 Ukupan iznos akontacije – ukupan iznos akontacija u poreskom periodu koji se utvrđuje kao razlika iznosa sa rednog broja 6.3 i iznosa sa rednog broja 6.4;

9) pod rednim brojem 6.6 Mesečni iznos akontacije – mesečni iznos akontacije koji se utvrđuje kao količnik ukupnog iznosa akontacije sa rednog broja 6.5 i broja meseci poreskog perioda za koji se podnosi poreska prijava.

Obveznik koji podnosi prijavu za izmenu mesečne akontacije u toku poreskog perioda u Obrazac PDP deo 6 Podaci od značaja za utvrđivanje visine akontacije, unosi podatke od značaja za izmenu mesečne akontacije, i to:

1) pod rednim brojem 6.1 Ostatak oporezive dobiti – iznos ostatka oporezive dobiti sa rednog broja 62. Obrasca PB 1, odnosno dobiti sa rednog broja 16. Obrasca PBPJ, koji je sačinjen za poreski period na osnovu kojeg se menja mesečna akontacija;

2) pod rednim brojem 6.2 Poreska stopa – stopa poreza na dobit propisana Zakonom;

3) pod rednim brojem 6.3 Obračunati porez – iznos obračunatog poreza koji se utvrđuje kao proizvod iznosa sa rednog broja 6.1 i poreske stope sa rednog broja 6.2;

4) pod rednim brojem 6.4 Umanjenje obračunatog poreza – iznos umanjenja obračunatog poreza koji se utvrđuje kao zbir iznosa sa rednog broja 6.4.1 i 6.4.2;

5) pod rednim brojem 6.4.1 PK/PK 1 – iznos neiskorišćenog poreskog kredita sa rednog broja 15. Obrasca PK (najviše do visine od 33%, odnosno 70% obračunatog poreza), odnosno sa rednog broja 13. Obrasca PK 1, podnetog uz poreski bilans i prijavu u kojoj je utvrđena mesečna akontacija koja se menja;

6) pod rednim brojem 6.4.2 SU – iznos umanjenja obračunatog poreza sa rednog broja 6. Obrasca SU, podnetog uz poreski bilans i prijavu u kojoj je utvrđena mesečna akontacija koja se menja, podeljen sa 12 i pomnožen brojem meseci perioda za koji se podnosi poreska prijava za izmenu mesečne akontacije;

7) redni broj 6.4.3 Aneks PB 1 – ne popunjava se;

8) pod rednim brojem 6.5 Ukupan iznos akontacije – ukupan iznos akontacije koji se utvrđuje kao razlika iznosa sa rednog broja 6.3 i iznosa sa rednog broja 6.4;

9) pod rednim brojem 6.6 Mesečni iznos akontacije – mesečni iznos akontacije koji se utvrđuje kao količnik iznosa akontacije sa rednog broja 6.5 i broja meseci poreskog perioda za koji se sastavlja poreski bilans i podnosi prijava.

Član 11.

U Obrazac PDP deo 7. Podaci o poreskom konsolidovanju, unose se podaci o obvezniku kojem je rešenjem nadležnog poreskog organa odobreno poresko konsolidovanje, obračunatom porezu i mesečnom iznosu akontacije, i to:

1) pod rednim brojem 7.1 PIB matičnog pravnog lica – PIB matičnog pravnog lica, a ovaj podatak upisuje isključivo zavisno pravno lice;

2) pod rednim brojem 7.2 Naziv matičnog pravnog lica – naziv matičnog pravnog lica, a ovaj podatak upisuje isključivo zavisno pravno lice;

3) pod rednim brojem 7.3 Iznos obračunatog poreza za uplatu – iznos obračunatog poreza za uplatu iz kolone 11. Obrasca KPB, a ovaj podatak upisuje obveznik kojem je odobreno poresko konsolidovanje (matično, odnosno zavisno pravno lice);

4) pod rednim brojem 7.4 Mesečni iznos akontacije – mesečni iznos akontacije iz kolone 12. Obrasca KPB, a ovaj podatak upisuje obveznik kojem je odobreno poresko konsolidovanje (matično, odnosno zavisno pravno lice).

Član 12.

U Obrazac PDP deo 8. Podaci o likvidaciji, unose se podaci o postupku likvidacije obveznika, i to:

1) u deo 8A Otvaranje likvidacije:

(1) pod rednim brojem 8.1 Broj rešenja – broj rešenja donetog od strane organa nadležnog za vođenje registra kojim je usvojena registraciona prijava pokretanja postupka likvidacije,

(2) pod rednim brojem 8.2 Datum otvaranja postupka likvidacije – datum rešenja donetog od strane organa nadležnog za vođenje registra kojim je usvojena registraciona prijava pokretanja postupka likvidacije,

(3) pod rednim brojem 8.3 Ime i prezime likvidacionog upravnika – ime i prezime likvidacionog upravnika iz rešenja donetog od strane organa nadležnog za vođenje registra kojim je usvojena registraciona prijava pokretanja postupka likvidacije;

2) u deo 8B Okončanje i obustava likvidacije:

(1) pod rednim brojem 8.4 Datum okončanja, odnosno obustave postupka likvidacije – datum donošenja odluke o okončanju, odnosno obustavi postupka likvidacije nadležnog organa obveznika,

(2) pod rednim brojem 8.5 Broj odluke – broj odluke o okončanju, odnosno obustavi postupka likvidacije nadležnog organa obveznika.

Član 13.

U Obrazac PDP deo 9. Podaci o stečaju, unose se podaci o postupku stečaja, i to:

1) u deo 9A Otvaranje stečaja:

(1) pod rednim brojem 9.1 Broj rešenja – broj rešenja nadležnog suda o otvaranju postupka stečaja,

(2) pod rednim brojem 9.2 Datum otvaranja postupka stečaja – datum rešenja nadležnog suda o otvaranju postupka stečaja,

(3) pod rednim brojem 9.3 Ime i prezime stečajnog upravnika – ime i prezime stečajnog upravnika iz rešenja donetog od strane nadležnog suda;

2) u deo 9B Bankrotstvo:

(1) pod rednim brojem 9.4 Datum rešenja o nastavljanju stečaja bankrotstvom – datum donošenja rešenja nadležnog suda o nastavljanju stečaja bankrotstvom,

(2) pod rednim brojem 9.5 Broj rešenja – broj rešenja nadležnog suda o nastavljanju stečaja bankrotstvom;

3) u deo 9C Zaključenje i obustava stečaja:

(1) pod rednim brojem 9.6 Datum rešenja o zaključenju, odnosno obustavi stečaja – datum donošenja rešenja nadležnog suda o zaključenju stečaja, odnosno obustavi stečaja usled prodaje stečajnog dužnika kao pravnog lica,

(2) pod rednim brojem 9.7 Broj rešenja – broj rešenja nadležnog suda o zaključenju, odnosno obustavi stečaja;

4) u deo 9D Reorganizacija:

(1) pod rednim brojem 9.8 Datum rešenja o usvajanju plana reorganizacije – datum pravosnažnosti rešenja nadležnog suda o potvrđivanju usvajanja plana reorganizacije,

(2) pod rednim brojem 9.9 Broj rešenja – broj rešenja nadležnog suda o potvrđivanju usvajanja plana reorganizacije.

Član 14.

U Obrazac PDP deo 10. Podaci o statusnim promenama, unose se podaci o statusnim promenama, i to:

1) pod rednim brojem 10.1 Vrsta statusne promene – oznaka vrste statusne promene:

(1) oznaka 1 za pripajanje,

(2) oznaka 2 za spajanje,

(3) oznaka 3 za podelu;

2) pod rednim brojem 10.1a Statusna promena podela – oznaka za vrstu statusne promene podela, i to:

(1) oznaka 1 za podelu uz osnivanje,

(2) oznaka 2 za podelu uz pripajanje,

(3) oznaka 3 za mešovitu podelu;

3) pod rednim brojem 10.2 Datum statusne promene – datum rešenja organa nadležnog za vođenje registra kojim je izvršena registracija statusne promene;

4) pod rednim brojem 10.3 Podaci o društvu koje učestvuju u statusnoj promeni – PIB i naziv društva koje, pored obveznika, učestvuje u statusnoj promeni. Ako u statusnoj promeni, pored obveznika, učestvuje više društava, navedeni podaci unose se za sva ta društva.

Član 15.

U Obrazac PDP deo 11. Napomena poreskog obveznika/punomoćnika/zastupnika, unosi se napomena obveznika vezana za podnošenje prijave, kao i podaci o punomoćniku/zastupniku stalne poslovne jedinice nerezidentnog obveznika (PIB/JMBG, naziv/ime, prezime, adresa, elektronska adresa).

Član 16.

Prijava se smatra podnetom kada Poreska uprava potvrdi formalnu ispravnost i matematičku tačnost iskazanih podataka, dodeli broj prijave, broj odobrenja za plaćanje ukupnog iznosa obaveze po tom osnovu i u elektronskom obliku dostavi te informacije podnosiocu prijave.

Obaveza utvrđena po osnovu izmenjene prijave, po osnovu izmenjene prijave po nalogu kontrole, kao i po osnovu prijave za izmenu mesečne akontacije plaća se uz poziv na broj odobrenja za plaćanje koji je dodeljen prvobitno podnetoj prijavi.

Član 17.

Danom stupanja na snagu ovog pravilnika prestaje da važi Pravilnik o sadržaju poreske prijave za obračun poreza na dobit pravnih lica („Službeni glasnik RS“, broj 24/14).

Član 18.

Ovaj pravilnik stupa na snagu 1. aprila 2015. godine.

Odredbe koje nisu unete u „prečišćen tekst“ propisa

Pravilnik o izmenama Pravilnika o sadržaju poreske prijave za obračun poreza na dobit pravnih lica: „Službeni glasnik RS“, broj 101/2016

Član 7.

Poresku prijavu na Obrascu PDP – Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica, koja je propisana Pravilnikom o sadržaju poreske prijave za obračun poreza na dobit pravnih lica („Službeni glasnik RS”, broj 30/15), obveznik podnosi zaključno sa 31. decembrom 2016. godine, odnosno posle 1. januara 2017. godine, u slučaju podnošenja:

1) izmenjene poreske prijave za poresku prijavu podnetu zaključno sa 31. decembrom 2016. godine;

2) poreske prijave koju je obveznik propustio da podnese zaključno sa 31. decembrom 2016. godine.

Član 9.

Ovaj pravilnik stupa na snagu 1. januara 2017. godine.

Pravilnik o izmenama i dopunama Pravilnika o sadržaju poreske prijave za obračun poreza na dobit pravnih lica: „Službeni glasnik RS“, broj 8/2019

Član 8.

Dosadašnji Obrazac PDP – Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica, koji je odštampan uz i čini sastavni deo Pravilnika o sadržaju poreske prijave za obračun poreza na dobit pravnih lica („Službeni glasnik RS”, br. 30/15 i 101/16), zamenjuje se novim Obrascem PDP – Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Član 9.

Poresku prijavu na Obrascu PDP – Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica, koja je propisana Pravilnikom o sadržaju poreske prijave za obračun poreza na dobit pravnih lica („Službeni glasnik RS”, br. 30/15 i 101/16), obveznik podnosi i posle stupanja na snagu ovog pravilnika, i to u slučaju podnošenja izmenjene poreske prijave za poresku prijavu podnetu za 2017. godinu, odnosno u slučaju podnošenja poreske prijave koju je obveznik propustio da podnese za 2017. godinu.

Član 10.

Odredbe ovog pravilnika koje se odnose na podnošenje poreske prijave propisane ovim pravilnikom u slučaju obustave postupka likvidacije, odnosno obustave postupka stečaja, primenjuju se od 1. aprila 2019. godine.

Član 11.

Ovaj pravilnik stupa na snagu osmog dana od dana objavljivanja u „Službenom glasniku Republike Srbije”.

Pravilnik o izmenama i dopunama Pravilnika o sadržaju poreske prijave za obračun poreza na dobit pravnih lica: „Službeni glasnik RS“, broj 94/2019

Član 4.

Obrazac PDP – Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica, koji je odštampan uz Pravilnik o sadržaju poreske prijave za obračun poreza na dobit pravnih lica („Službeni glasnik RS”, br. 30/15, 101/16 i 8/19) i čini njegov sastavni deo, zamenjuje se novim Obrascem PDP – Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

Član 5.

Poresku prijavu na Obrascu PDP – Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica, koja je propisana Pravilnikom o sadržaju poreske prijave za obračun poreza na dobit pravnih lica („Službeni glasnik RS”, br. 30/15, 101/16 i 8/19), obveznik podnosi i posle stupanja na snagu ovog pravilnika, i to u slučaju podnošenja izmenjene poreske prijave za poresku prijavu podnetu za 2018. godinu, odnosno u slučaju podnošenja poreske prijave koju je obveznik propustio da podnese za 2018. godinu.

Član 6.

Odredbe ovog pravilnika primenjuju se na obračunavanje i plaćanje poreske obaveze počev za 2019. godinu, odnosno za poreski period koji počinje u 2019. godini.

Član 7.

Ovaj pravilnik stupa na snagu 1. januara 2020. godine.

Obrazac PDP – Poreska prijava za akontaciono – konačno utvrđivanje poreza na dobit pravnih lica

Obrazac IPONO – Izjava o ispunjenosti uslova za poresko oslobođenje nedobitne organizacije