Sadržaj

„Službeni glasnik RS“, broj 61/2013, 8/2014, 94/2019 i 95/2021

Prečišćen tekst propisa

Član 1.

Ovim pravilnikom bliže se uređuje forma i sadržina dokumentacije o transfernim cenama, izbor i način primene metode po principu „van dohvata ruke” kod utvrđivanja cene transakcija među povezanim licima, način utvrđivanja osnovice za obračun amortizacije stalnog sredstva nabavljenog iz transakcije sa povezanim licem, kao i uslovi, sadržina i način podnošenja godišnjeg izveštaja o kontrolisanim transakcijama međunarodne grupe povezanih pravnih lica (u daljem tekstu: godišnji izveštaj), a u skladu sa članom 10a i čl. 59. do 61v Zakona o porezu na dobit pravnih lica („Službeni glasnik RS”, br. 25/01, 80/02, 80/02 – dr. zakon, 43/03, 84/04, 18/10, 101/11, 119/12, 47/13, 108/13 47/13, 108/13, 68/14 – dr. zakon, 142/14, 91/15 – autentično tumačenje, 112/15, 113/17, 95/18, 86/19 i 153/20 – u daljem tekstu: Zakon).

1. Forma i sadržina dokumentacije o transfernim cenama

Član 2.

Poreski obveznik (u daljem tekstu: obveznik) uz poreski bilans podnosi dokumentaciju o transfernim cenama u formi izveštaja, odnosno izveštaja u skraćenom obliku.

Izveštaj iz stava 1. ovog člana naročito sadrži:

1) analizu grupe povezanih lica kojoj pripada obveznik;

2) analizu delatnosti;

3) funkcionalnu analizu;

4) izbor metoda za proveru usklađenosti transfernih cena sa cenama utvrđenim po principu „van dohvata ruke“;

5) zaključak;

6) priloge.

Izveštaj u skraćenom obliku iz stava 1. ovog člana, obveznik može da podnese za transakcije sa povezanim licima, osim za zajmove i kredite, koje ispunjavaju jedan od sledeća dva uslova:

1) da je transakcija sa povezanim licem jednokratna u godini za koju se podnosi poreski bilans i da njena vrednost nije veća od vrednosti prometa za koju je zakonom koji uređuje porez na dodatu vrednost propisana obaveza evidentiranja za porez na dodatu vrednost;

2) da ukupna vrednost transakcija sa jednim povezanim licem u toku godine za koju se podnosi poreski bilans nije veća od vrednosti prometa za koju je zakonom koji uređuje porez na dodatu vrednost propisana obaveza evidentiranja za porez na dodatu vrednost.

Izveštaj u skraćenom obliku iz stava 1. ovog člana podnosi se za sve transakcije iz stava 3. ovog člana i sadrži podatke o svakoj od tih transakcija, a naročito:

1) opis transakcije;

2) vrednost transakcije;

3) povezano lice sa kojim je transakcija izvršena.

Član 3.

Analiza grupe povezanih lica kojoj pripada poreski obveznik naročito uključuje:

1) opis privredne delatnosti (privrednih delatnosti) u kojoj grupa povezanih lica posluje;

2) organizaciona i pravna struktura grupe, uključujući akcionare, istorijat i opšte finansijske podatke;

3) opšti opis poslovanja i poslovne politike grupe, posebno ističući eventualne promene poslovne politike u odnosu na prethodni poreski period;

4) opšte informacije o obvezniku: istorijat, vlasnička i organizaciona struktura, pregled finansijskog poslovanja, poslovna politika, ključni poslovni činioci;

5) osnovne podatke o povezanim licima – članovima grupe, sa kojima obveznik ima transakcije koje su obuhvaćene obavezom iskazivanja transfernih cena i njihove usklađenosti sa principom „van dohvata ruke“;

6) informaciju da li je obveznik članica međunarodne grupe povezanih pravnih lica (u daljem tekstu: međunarodna grupa) i da li se smatra krajnjim matičnim pravnim licem u smislu člana 61v Zakona, odnosno informaciju o identitetu i državi rezidentnosti krajnjeg matičnog pravnog lica ukoliko se obveznik ne smatra krajnjim matičnim pravnim licem.

2. Izbor i način primene metode po principu „van dohvata ruke”

Član 4.

Obveznik priprema opis svih delatnosti u kojima posluje, bez obzira na to koju je delatnost definisao kao pretežnu, što naročito uključuje:

1) definisanje i klasifikaciju delatnosti;

2) informacije o tržišnim uslovima u obveznikovoj delatnosti: opšti pregled tržišnih uslova, pregled posebnih zakonskih propisa ukoliko postoje, pregled tržišnog učešća, pregled glavnih konkurenata, dobavljača i kupaca;

3) opis činilaca koji imaju uticaj na određivanje cena u okviru pojedine delatnosti, kao i na profitabilnost privrednih društava koja se bave odgovarajućom delatnošću;

4) definisanje rizika koji se javljaju u vezi sa poslovanjem u konkretnoj delatnosti.

Izuzetno, obveznik nije dužan da priprema analizu delatnosti iz stava 1. ovog člana, ukoliko takvu delatnost nije definisao kao pretežnu delatnost i ukoliko po osnovu obavljanja te delatnosti ostvaruje manje od 10% svojih ukupnih prihoda.

Član 5.

Obveznik je dužan da detaljno opiše i definiše transakcije sa povezanim licima.

Dokumentacija iz stava 1. ovog člana naročito uključuje:

1) podatke o vrstama transakcija sa pojedinačnim povezanim licima (definisanje vrsta transakcija, njihov opis, da li su zaključeni ugovori u pisanoj formi, najvažniji elementi zaključenih ugovora, postoji li mogućnost da se svaka transakcija posmatra pojedinačno, obrazloženje razloga za primenu objedinjenog ili razložnog pristupa iz člana 60. stav 4. Zakona);

2) opis preuzetih aktivnosti (u daljem tekstu: funkcija) i rizika, kao i angažovanih sredstava u transakcijama iz tačke 1) ovog stava;

3) opis odlučujućih činilaca koji su uticali na određivanje cena u transakcijama sa povezanim licima;

4) utvrđivanje suštinskog ekonomskog položaja poreskog obveznika u transakcijama iz tačke 1) ovog stava.

5) (brisana)

Član 6.

Obveznik opisuje odlučujuće razloge za donošenje zaključka koja metoda za proveru usklađenosti transfernih cena sa cenama utvrđenim po principu „van dohvata ruke“ u najvećoj meri odgovara okolnostima pod kojima su pojedine transakcije izvršene.

U skladu sa utvrđenim metodom obveznik definiše uporedive transakcije ili uporediva nepovezana privredna društva na osnovu kojih je utvrdio cenu ili raspon cena u skladu sa principom „van dohvata ruke“, ukoliko ne može da koristi interne (sopstvene) podatke o uporedivim transakcijama. Prilikom odabira uporedivih nepovezanih privrednih društava i uporedivih transakcija, obveznik prvenstveno koristi podatke koji se odnose na Republiku Srbiju. Ukoliko na ovaj način nije moguće utvrditi uporedive podatke, analiza se može proširiti i na druge države, s tim da se ima u vidu uporedivost uslova poslovanja na tržištima tih država i tržišta Republike Srbije.

Član 7.

Obveznik u zaključku utvrđuje da li su cene u transakcijama sa pojedinačnim povezanim licima u skladu sa cenama utvrđenim po principu „van dohvata ruke“ ili je neophodno vršiti njihove korekcije u skladu sa izabranim metodom za proveru usklađenosti transfernih cena sa cenama utvrđenim po principu „van dohvata ruke“.

Član 8.

Obveznik daje pregled podataka koje je koristio za utvrđivanje cene po principu „van dohvata ruke“ ili raspona cena utvrđenih po principu „van dohvata ruke“ u skladu sa izabranom metodom za proveru usklađenosti transfernih cena sa cenama utvrđenim po principu „van dohvata ruke“, a posebno informacije o uporedivim domaćim ili inostranim transakcijama, odnosno društvima.

Član 9.

Usklađenost cena obveznika u transakcijama sa povezanim licima sa cenama, odnosno rasponom cena koje su utvrđene primenom metoda za proveru usklađenosti transfernih cena sa cenama utvrđenim po principu „van dohvata ruke“ nadležni poreski organ proverava prema dokumentaciji koju je u skladu sa ovim pravilnikom dostavio obveznik.

Nadležni poreski organ može zahtevati dodatnu dokumentaciju od obveznika u slučaju da utvrdi da dokumentacija obveznika nije dovoljna za proveru usklađenosti transfernih cena sa cenama utvrđenim po principu „van dohvata ruke“ u transakcijama obveznika sa pojedinačnim povezanim licem.

U pogledu zahteva iz stava 2. ovog člana nadležni poreski organ će imati u vidu troškove koji se nameću obvezniku u pogledu pripreme dodatne dokumentacije i mogućnosti poreskog obveznika da obezbedi dodatnu dokumentaciju.

Nadležni poreski organ ostavlja primeren rok poreskom obvezniku za dostavu dodatne dokumentacije.

Ukoliko u postupku kontrole nadležni poreski organ utvrdi da dokumentacija o transfernim cenama koju je dostavio poreski obveznik nije pripremljena na način koji pruža adekvatnu osnovu za utvrđivanje usklađenosti transfernih cena obveznika sa cenama utvrđenim po principu „van dohvata ruke“, poreski organ može i bez upućivanja zahteva za dopunu dokumentacije da pristupi samostalnoj izradi, odnosno dopuni dokumentacije o transfernim cenama primenjujući odredbe ovog pravilnika.

Član 10.

Obveznik je dužan da izabere najprimereniju metodu utvrđivanja cene transakcija po principu „van dohvata ruke“ za analizu transfernih cena, odnosno metodu koja najbolje odgovara okolnostima svakog konkretnog slučaja.

Izbor metode se zasniva na analizi činjenica pri čemu je potrebno sagledati:

1) prirodu transakcija koje su predmet analize;

2) dostupnost i pouzdanost podataka za analizu;

3) stepen uporedivosti između transakcija obavljenih po transfernim cenama sa transakcijama koje se obavljaju sa ili između nepovezanih lica kada se ove transakcije koriste za proveru usklađenosti transfernih cena obveznika sa cenama utvrđenim po principu „van dohvata ruke“;

4) primerenost korišćenja finansijskih podataka nepovezanih lica za analizu usklađenosti transfernih cena po pojedinim vrstama transakcija koje obveznik obavlja sa povezanim licima;

5) prirodu i pouzdanost pretpostavki.

Član 11.

Metoda za analizu transfernih cena se bira na nivou vrste transakcije.

U pojedinim slučajevima moguće je korišćenje kombinacije nekoliko metoda.

Svaki izabrani metod mora biti praktično primenljiv i mora za krajnji efekat imati razumnu procenu rezultata u skladu sa principom „van dohvata ruke“.

Član 12.

Metoda uporedive cene na tržištu poredi cenu proizvoda ili usluge u transakcijama između povezanih lica sa cenom proizvoda ili usluge u transakcijama između nepovezanih lica, pri čemu se transakcije koje se porede obavljaju pod uporedivim okolnostima.

Metoda uporedive cene na tržištu se primenjuje kada:

1) obveznik pruža uslugu ili prodaje proizvod u sličnim količinama, na sličnim tržištima i po sličnim uslovima povezanim i nepovezanim licima (interna uporediva cena);

2) nepovezano lice pruža uslugu ili prodaje proizvod u sličnim količinama, na sličnim tržištima i po sličnim uslovima (eksterna uporediva cena), pod uslovom da su javno dostupni podaci kojima je moguće utvrditi uslove pod kojima se ova transakcija odvija;

3) obveznik prima uslugu ili kupuje proizvod u sličnim količinama, na sličnim tržištima i po sličnim uslovima od povezanih i nepovezanih lica (interna uporediva cena);

4) nepovezano lice prima uslugu ili kupuje proizvod u sličnim količinama, na sličnim tržištima i po sličnim uslovima (eksterna uporediva cena), pod uslovom da su javno dostupni podaci kojima je moguće utvrditi uslove pod kojima se ova transakcija odvija.

Kod primene metode uporedive cene na tržištu u slučaju iz stava 2. tač. 1) i 3) ovog člana, interno uporedivom cenom smatra se i cena usluga ili proizvoda koju je obveznikovo povezano lice ostvarilo u transakciji sa nepovezanim licem, pod uslovom da se transakcija obavlja pod uporedivim uslovima.

Član 13.

Najznačajniji faktori uporedivosti za potrebe primene metode uporedive cene na tržištu su:

1) sličnost predmeta transakcije;

2) ugovorni uslovi;

3) ekonomski, odnosno tržišni uslovi.

Član 14.

Transakcija se može smatrati uporedivom iako postoje razlike u odnosu na transakciju koja se obavlja po transfernim cenama ukoliko:

1) razlike između transakcija koje se porede mogu biti pouzdano kvantifikovane ili su takve da ne mogu bitno uticati na cenu, i

2) mogu biti sprovedena razumna usklađivanja kako bi se eliminisale razlike.

Član 15.

Metoda preprodajne cene polazi od cene po kojoj se proizvod prodaje nepovezanom licu, koja se umanjuje za uporedivu bruto maržu kako bi se utvrdila cena po principu „van dohvata ruke“ za isti proizvod koji je nabavljen od povezanog lica.

Bruto marža utvrđuje se na sledeći način:

| Bruto marža | = | Prihod od prodaje - Nabavna vrednost prodate robe | x | 100 |

| Prihod od prodaje |

Član 16.

Kao uporedivu bruto maržu moguće je koristiti:

1) bruto maržu ostvarenu od strane obveznika ili članice grupe, u uporedivoj transakciji sa nepovezanim licem (interna uporediva marža), ili

2) bruto maržu ostvarenu od strane nepovezanih lica u uporedivoj transakciji (eksterna uporediva marža).

Obveznik koristi podatke o bruto maržama članice grupe iz stava 1. tačka 1) ovog člana ukoliko su mu podaci o ovim maržama dostupni.

Član 17.

Ukoliko transakcije nisu uporedive u potpunosti i ukoliko razlike imaju materijalne efekte na cenu, obveznik treba da sprovede usklađivanja kako bi se eliminisao uticaj razlika. Ukoliko su funkcije, rizici i imovina u kontrolisanoj i nekontrolisanoj transakciji uporedivi u značajnoj meri, metoda preprodajne cene će omogućiti pouzdaniju procenu rezultata u skladu sa principom „van dohvata ruke“.

Metoda preprodajne cene je najprihvatljivija u transakcijama u kojima trgovac – prodavac neposredno dodaje relativno malu vrednost proizvodima. Ukoliko je proizvodima koji se distribuiraju dodata veća vrednost kroz funkcije koje obavlja prodavac, pouzdanost primene metoda preprodajne cene se umanjuje.

Osim okolnosti navedenih u st. 1. i 2. ovog člana, prilikom analize uporedivosti transakcija potrebno je imati u vidu i elemente uporedivosti određene članom 13. ovog pravilnika.

Član 18.

Interne uporedive preprodajne marže imaju prednost u odnosu na eksterne preprodajne marže.

Ukoliko nema uslova za primenu interne uporedive marže, utvrđuje se tržišni raspon preprodajne marže u skladu sa pravilima za utvrđivanje tržišnog raspona u slučaju primene metode transakcione marže.

Član 19.

Metoda cene koštanja uvećane za uobičajenu zaradu polazi od troškova koji nastaju u vezi sa transakcijom (prodaja dobara ili pružanja usluga) na koje se dodaje bruto marža u zavisnosti od funkcija koje se vrše, rizika koji se snose i imovine koja se koristi.

Član 20.

Za potrebe primene metode cene koštanja uvećane za uobičajenu zaradu kao uporedivu bruto maržu moguće je koristiti:

1) bruto maržu ostvarenu od strane obveznika ili članice grupe, u uporedivoj transakciji sa nepovezanim licem (interna uporediva marža), ili

2) bruto maržu ostvarenu od strane nepovezanih lica u uporedivoj transakciji (eksterna uporediva marža).

Obveznik koristi podatke o bruto maržama članica grupe iz stava 1. tačka 1) ovog člana ukoliko su mu podaci o ovim maržama dostupni.

U pogledu uporedivosti transakcija shodno se primenjuje član 13. ovog pravilnika.

Član 21.

Za potrebe primene metoda zasnovanih na troškovnoj osnovi, razlikuju se sledeće kategorije troškova:

1) direktni troškovi (npr. troškovi sirovina);

2) indirektni troškovi (npr. troškovi održavanja);

3) operativni troškovi (npr. troškovi prodaje, administrativni troškovi).

Metoda cene koštanja uvećane za uobičajenu zaradu primenjuje se na direktne i indirektne troškove proizvodnje ili pružanja usluga.

Član 22.

Da bi se transakcije smatrale uporedivim, troškovna osnova, na koju se dodaje marža mora biti utvrđena na isti način u transakciji iz koje je proistekla transferna cena i transakciji sa nepovezanim licem, odnosno između nepovezanih lica, uzimajući u obzir funkcije, rizike i korišćenu imovinu. U slučaju da postoje razlike u troškovnoj osnovi, uporedivost se može postići usklađivanjima koja su primerena u konkretnom slučaju.

Član 23.

Istorijski troškovi, direktni i indirektni, variraju kroz periode, pa se prilikom utvrđivanja troškovne osnovice može koristiti prosečna vrednost ovih troškova za određeni period. Prosečna vrednost troškova može se primenjivati i u slučaju određivanja troškovne osnovice za grupu proizvoda i ostalih grupisanja koja su neophodna u cilju postizanja veće uporedivosti.

Član 24.

Interne bruto marže imaju prednost u odnosu na eksterne bruto marže.

Ukoliko nema uslova za primenu interne bruto marže, utvrđuje se tržišni raspon bruto marže u skladu sa pravilima za utvrđivanje tržišnog raspona u slučaju primene metode transakcione neto marže.

Za potrebe utvrđivanja raspona bruto marže, kod uporedivih društava bruto marža se utvrđuje po sledećoj formuli:

| Bruto marža | = | Prihod od prodaje proizvoda ili usluga - Cena koštanja proizvoda ili usluga | x | 100 |

| Cena koštanja proizvoda ili usluga |

Član 25.

Prilikom primene metode transakcione neto marže upoređuju se neto profitne marže koje obveznik ostvaruje u transakcijama sa povezanim licima sa neto profitnim maržama koje su ostvarene u sličnim transakcijama sa nepovezanim licima, odnosno između nepovezanih lica.

Transakcione neto marže predstavljaju odnos neto operativne dobiti prema odgovarajućoj osnovici koja može predstavljati iznos operativnih troškova, operativnih prihoda ili sredstava. Izuzetno, kod pojedinih oblika transakcione neto marže može se koristiti odnos ukupne dobiti prema operativnim troškovima („berry“ pokazatelj).

Prilikom utvrđivanja transakcione neto marže koju ostvaruje obveznik u transakciji iz koje je proistekla transferna cena, po pravilu, u obzir se uzimaju samo oni operativni prihodi i operativni rashodi koji se direktno ili indirektno odnose na tu transakciju, i to u meri u kojoj su doprineli ostvarivanju neto dobiti u toj transakciji.

Član 26.

Transakciona neto marža koju obveznik ostvaruje u transakciji sa povezanim licem upoređuje se sa transakcionom neto maržom koju ostvaruju nepovezana lica koja se pretežno bave sličnim transakcijama, i to primenom statističkog metoda kojim se neto marže u transakcijama između nepovezanih lica dele na kvartile (prvi kvartil, medijan – drugi kvartil, treći kvartil).

Podaci koji su ispod prvog kvartila predstavljaju minimum analiziranog skupa podataka, a podaci koji su iznad trećeg kvartila predstavljaju maksimum analiziranog skupa podataka.

Transakcione neto marže između nepovezanih lica utvrđuju se kao ponderisani neto prosek ostvarenih transakcionih neto marži u periodu od tri do pet godina, s tim da završna godina navedenog perioda treba da bude ona godina za koju su dostupni neophodni finansijski podaci u bazama javno dostupnih podataka koje obveznik koristi.

Tržišni raspon transakcionih neto marži predstavljaju neto marže koje se nalaze u rasponu od prvog do trećeg kvartila (interkvartilni raspon).

Član 27.

Obveznici bi, u zavisnosti od okolnosti slučaja, prvenstveno trebalo da koriste sledeće transakcione neto marže:

1) operativna dobit u odnosu na prodaju, koja se izračunava po sledećoj formuli:

| Transakciona neto marža | = | Neto dobit | x | 100 |

| Prihodi od prodaje |

pri čemu je ovaj oblik transakcione neto marže posebno primenljiv za transakcije nabavke dobara od povezanih lica u cilju prodaje nepovezanim licima;

2) operativna dobit u odnosu na operativne troškove, koja se izračunava po sledećoj formuli:

| Transakciona neto marža | = | Neto dobit | x | 100 |

| Operativni troškovi |

pri čemu je ovaj oblik transakcione neto marže posebno pogodan za transakcije u kojima obveznik pruža usluge ili obavlja proizvodne aktivnosti;

3) operativna dobit u odnosu na imovinu, koja se izračunava po sledećoj formuli:

| Transakciona neto marža | = | Neto dobit | x | 100 |

| Poslovna imovina |

pri čemu se ovaj oblik transakcione neto marže može koristiti kod proizvodnih aktivnosti koje zahtevaju značajno angažovanje sredstava, kao i u slučaju kapitalno intenzivnih finansijskih aktivnosti. Pod poslovnom imovinom podrazumeva se: zemljište, građevinski objekti, postrojenja, oprema, nematerijalna imovina (know-how, patenti), zalihe, potraživanja od kupaca (umanjena za obaveze prema dobavljačima);

4) „berry“ pokazatelj, kao oblik transakcione neto marže utvrđuje se primenom sledeće formule:

| Transakciona neto marža | = | Ukupna dobit | x | 100 |

| Operativni troškovi |

pri čemu je primena ovog oblika transakcione neto marže pogodna za analizu posredničkih aktivnosti.

Odredbe stava 1. ovog člana su instruktivne i obveznik može da primenjuje i druge neto transakcione marže, odnosno da konkretnoj transakciji prilagodi način primene transakcionih neto marži iz stava 1. ovog člana, ali u tom slučaju mora da pruži detaljno obrazloženje takvog pristupa u dokumentaciji o transfernim cenama.

Član 28.

Primena metoda podele dobiti posebno se preporučuje u sledećim slučajevima:

1) aktivnosti povezanih lica su objedinjene na način koji znatno otežava posebnu analizu pojedinačnih transakcija između njih; ili

2) postojanje vredne intelektualne i jedinstvene intelektualne svojine onemogućava pronalaženje uporedivih podataka koji bi omogućili da svako povezano lice zasebno analizira usklađenost svojih transfernih cena sa cenama utvrđenim po principu „van dohvata ruke“.

Član 29.

Prilikom primene metode podele dobiti potrebno je:

1) utvrditi ukupan iznos dobiti koju ostvaruju povezana lica po osnovu transakcije koja se kontroliše. Po pravilu, utvrđuje se iznos operativne dobiti koja nastaje kao rezultat transakcije koja se kontroliše, odnosno ne uzimaju se u obzir finansijski troškovi i troškovi poreza na dobit. Izuzetno, u opravdanim slučajevima, može se utvrđivati i iznos ukupne dobiti koja nastaje po osnovu kontrolisane transakcije;

2) podeliti dobit ostvarenu po osnovu kontrolisane transakcije na pojedinačna povezana lica koja učestvuju u kontrolisanoj transakciji u skladu sa principom „van dohvata ruke“.

Član 30.

Zavisno od konkretnih okolnosti kontrolisane transakcije podela dobiti u skladu sa principom „van dohvata ruke“ na povezana lica koja učestvuju u kontrolisanoj transakciji utvrđuje se:

1) analizom doprinosa sticanju profita u kontrolisanoj transakciji koji nastaju po osnovu rutinskih aktivnosti, upotrebe sredstava i preuzimanja rizika. Kada za sticanje profita u kontrolisanoj transakciji posedovanje posebne intelektualne svojine nije od većeg značaja, za podelu dobiti nastale po osnovu transakcije između povezanih lica neće biti potrebno obavljati dodatne analize;

2) alokacijom dobiti koja prevazilazi iznos dobiti koju bi nepovezana lica u transakciji koja je uporediva sa kontrolisanom transakcijom ostvarili nakon alokacije dobiti po osnovu rutinskih aktivnosti, upotrebe sredstava i preuzimanja rizika – rezidualna analiza.

Član 30a.

Kod primene metoda interne uporedive cene i interne uporedive marže na način propisan ovim pravilnikom, pod izrazom nepovezano lice smatra se ono lice koje sa poreskim obveznikom nije povezano na način propisan članom 59. Zakona.

Kod primene metoda eksterne uporedive cene i eksterne uporedive marže na način propisan ovim pravilnikom, pod izrazom nepovezana lica u transakciji smatraju se lica koja nisu međusobno povezana na način propisan članom 59. Zakona.

Kod primene metode transakcione neto marže kod utvrđivanja tržišnog raspona transakcione neto marže, pod izrazom nepovezano lice smatra se ono lice koje nema povezanih lica u smislu člana 59. Zakona.

Član 31.

U zaključku dokumentacije o transfernim cenama obveznik prvo utvrđuje iznos korekcije transfernih cena za svaku pojedinačnu transakciju sa pojedinačnim povezanim licem, odnosno za svaku vrstu transakcije sa pojedinačnim povezanim licem u skladu sa članom 60. st. 8. do 10. Zakona.

Sabiranjem iznosa korekcija iz stava 1. ovog člana obveznik utvrđuje ukupan iznos korekcije transfernih cena po osnovu transakcija sa pojedinačnim povezanim licem.

Ukoliko obveznik nabavi od povezanog lica stalno sredstvo za koje se amortizacija utvrđuje u skladu sa članom 10b Zakona, u ukupan iznos korekcije u tom poreskom periodu, kao i u četiri naredna poreska perioda, uključuje se iznos od 20% utvrđene razlike između transferne nabavne cene stalnog sredstva i nabavne cene stalnog sredstva utvrđene primenom principa „van dohvata ruke”.

Obveznik je dužan da u okviru dokumentacije o transfernim cenama prikaže podatak o ukupnoj razlici između transferne nabavne cene stalnog sredstva i nabavne cene stalnog sredstva utvrđene primenom principa „van dohvata ruke”, i to u svakom poreskom periodu u kom se korekcija vrši u skladu sa stavom 3. ovog člana.

U skladu sa članom 60. stav 11. Zakona obveznik ima pravo da ukupan iznos korekcije transfernih cena po osnovu transakcija sa pojedinačnim povezanim licem iz stava 2. ovog člana umanji za:

1) iznos negativne razlike između prihoda po osnovu transakcije sa tim pojedinačnim povezanim licem po ceni utvrđenoj primenom principa „van dohvata ruke“ i prihoda po osnovu te transakcije po transfernoj ceni, ili

2) iznos negativne razlike između rashoda po osnovu transakcije sa tim pojedinačnim povezanim licem po transfernoj ceni i rashoda po osnovu te transakcije po ceni utvrđenoj primenom principa „van dohvata ruke“.

Za potrebe primene stava 5. ovog člana, kada je kod određivanja cene transakcije po principu „van dohvata ruke“ određen njen raspon:

1) smatra se da se transferna cena te transakcije ne razlikuje od njene cene po principu „van dohvata ruke“ ukoliko se vrednost transferne cene nalazi u okviru tog raspona;

2) cena po principu „van dohvata ruke“ jednaka je središnjoj vrednosti utvrđenog raspona kada se transferna cena nalazi izvan utvrđenog raspona.

Iznos umanjenja korekcije transfernih cena iz stava 5. ovog člana ne može biti veći od iznosa korekcije transfernih cena iz st. 2. i 3. ovog člana.

Po umanjenju iznosa korekcije transfernih cena po osnovu transakcija sa pojedinačnim povezanim licem iz stava 5. ovog člana obveznik utvrđuje konačan iznos korekcije transfernih cena po osnovu transakcija sa pojedinačnim povezanim licem.

Obveznik uključuje u poresku osnovicu zbir konačnih korekcija transfernih cena po osnovu transakcija sa svim pojedinačnim povezanim licima iz stava 8. ovog člana.

3. Kontrolisane transakcije međunarodne grupe

Član 32.

Krajnje matično pravno lice koje je rezidentni obveznik nadležnom poreskom organu podnosi godišnji izveštaj koji sadrži:

1) objedinjene informacije o iznosu prihoda, dobitka, odnosno gubitka pre oporezivanja, obračunatom i plaćenom porezu na dobit pravnih lica, evidentiranom kapitalu, neraspoređenoj dobiti, broju zaposlenih i materijalnoj imovini koja nije gotovina ili gotovinski ekvivalent za svaku poresku jurisdikciju u kojoj posluje međunarodna grupa;

2) identifikaciju svake članice međunarodne grupe, uključujući i državu u kojoj je takva članica poreski rezident u skladu sa zakonodavstvom države rezidentnosti, kao i državu u kojoj je takvo pravno lice osnovano ukoliko se država osnivanja razlikuje od države rezidentnosti, kao i podatke o pretežnoj, odnosno pretežnim delatnostima članice međunarodne grupe.

Članica međunarodne grupe u smislu stava 1. tačka 2) ovog člana je:

1) svako zasebno pravno lice međunarodne grupe koje je uključeno u konsolidovani finansijski izveštaj međunarodne grupe, ili bi u takav izveštaj bilo uključeno kada bi bilo pravno lice čijim akcijama se trguje na regulisanom tržištu u Republici ili izvan Republike;

2) svako zasebno pravno lice međunarodne grupe, koje nije uključeno u konsolidovani finansijski izveštaj međunarodne grupe isključivo na osnovu veličine ili materijalnosti;

3) svaka stalna poslovna jedinica članice međunarodne grupe koja je obuhvaćena tač. 1) i 2) ovog stava, a koja ima obavezu pripreme zasebnih finansijskih izveštaja, u skladu sa računovodstvenim ili poreskim propisima poreske jurisdikcije u kojoj se nalazi, ili u skladu sa opštim aktima međunarodne grupe.

Krajnje matično pravno lice podatke za stalnu poslovnu jedinicu u skladu sa stavom 1. ovog člana dostavlja za poresku jurisdikciju u kojoj se takva stalna poslovna jedinica nalazi, bez obzira na poresku jurisdikciju članice međunarodne grupe čiji je ona deo, dok podaci za članicu međunarodne grupe čiji je ona deo ne treba da sadrže podatke o toj stalnoj poslovnoj jedinici, osim u slučajevima propisanim ovim članom.

Izuzetno od stava 1. tačka 2) ovog člana, u slučaju da je članica međunarodne grupe poreski rezident u više država ili poreskih jurisdikcija, poreska rezidentnost te članice za potrebe podnošenja godišnjeg izveštaja određivaće se na osnovu međunarodnih ugovora o izbegavanju dvostrukog oporezivanja koji su na snazi između tih država, odnosno poreskih jurisdikcija, odnosno na osnovu mesta stvarne uprave ili kontrole u nedostatku međunarodnog ugovora o izbegavanju dvostrukog oporezivanja.

Prihodi u smislu stava 1. tačka 1) ovog člana podrazumevaju zbir ukupnih nekonsolidovanih prihoda članica međunarodne grupe poreskih rezidenata jedne poreske jurisdikcije, utvrđenih u skladu sa MRS, odnosno MSFI, osim prihoda ostvarenih od drugih članica međunarodne grupe koji se smatraju dividendom u skladu sa poreskim propisima poreske jurisdikcije isplatioca.

Dobitak, odnosno gubitak pre oporezivanja u smislu stava 1. tačka 1) ovog člana je zbir dobitaka, odnosno gubitaka članica međunarodne grupe poreskih rezidenata jedne poreske jurisdikcije, koji obuhvata sve prihode i rashode članica međunarodne grupe.

Plaćeni porez na dobit pravnih lica u smislu stava 1. tačka 1) ovog člana predstavlja zbir ukupnog iznosa poreza na dobit članica međunarodne grupe poreskih rezidenata jedne poreske jurisdikcije, koji je stvarno plaćen tokom perioda za koji se dostavljaju podaci za godišnji izveštaj, uključujući i porez na dobit pravnih lica za periode koji prethode periodu za koji se dostavljaju podaci za godišnji izveštaj, porez na dobit pravnih lica koji je članica međunarodne grupe platila u poreskoj jurisdikciji u kojoj nije poreski rezident, što uključuje i porez na dobit po odbitku koji je u ime članice međunarodne grupe plaćen od strane drugog lica.

Obračunati iznos poreza na dobit pravnih lica u smislu stava 1. tačka 1) ovog člana predstavlja zbir ukupnog iznosa obračunatog poreza na dobit pravnih lica članica međunarodne grupe poreskih rezidenata jedne poreske jurisdikcije za period za koji se dostavljaju podaci za godišnji izveštaj, koji ne uključuje odložena poreska sredstava ili obaveze, kao ni rezervisanja za potencijalne poreske obaveze.

Evidentirani kapital u smislu stava 1. tačka 1) ovog člana predstavlja zbir ukupnog iznosa osnovnog kapitala, koji je iskazan u finansijskim izveštajima članica međunarodne grupe poreskih rezidenata jedne poreske jurisdikcije.

U slučaju stalne poslovne jedinice, evidentirani kapital iz stava 9. ovog člana iskazuje se kod članice međunarodne grupe čiji je ona deo, osim u slučaju kada stalna poslovna jedinica iskazuje osnovni kapital u svojim finansijskim izveštajima u skladu sa propisima poreske jurisdikcije u kojoj se nalazi.

Neraspoređena dobit u smislu stava 1. tačka 1) ovog člana predstavlja zbir ukupnog iznosa neraspoređene dobiti članica međunarodne grupe poreskih rezidenata jedne poreske jurisdikcije.

U slučaju stalne poslovne jedinice neraspoređena dobit iskazuje se kod članice međunarodne grupe čiji je ona deo.

Zaposleni u smislu stava 1. tačka 1) ovog člana su zaposleni članice međunarodne grupe sa punim radnim vremenom.

Izuzetno od stava 13. ovog člana, ukoliko se krajnje matično pravno lice za to opredeli, zaposlenima se mogu smatrati i lica koja su angažovana bez zasnivanja radnog odnosa, ukoliko takva lica učestvuju u uobičajenim poslovnim aktivnostima članice međunarodne grupe i ukoliko se takav način definisanja zaposlenih primenjuje za svaku poresku jurisdikciju.

Broj zaposlenih iz st. 13. i 14. ovog člana utvrđuje se na kraju poslovne godine za koju se podnosi godišnji izveštaj, odnosno u skladu sa članom 61v stav 5. Zakona, na osnovu prosečnog broja zaposlenih tokom poslovne godine, odnosno primenom druge odgovarajuće metode, pod uslovom da se takva metoda primenjuje za svaku poresku jurisdikciju.

Materijalna imovina u smislu stava 1. tačka 1) ovog člana obuhvata zbir neto knjigovodstvene vrednosti stalne imovine članica međunarodne grupe poreskih rezidenata jedne poreske jurisdikcije, osim nematerijalne imovine, gotovine i gotovinskih ekvivalenata i finansijske imovine.

Krajnje matično pravno lice dužno je da koristi iste izvore i metodologiju za unos podataka u godišnji izveštaj za svaku poslovnu godinu konzistentno, odnosno da u godišnjem izveštaju obrazlože razloge za promenu izvora i metodologije za unos podataka, ukoliko do takve promene dođe.

Iznosi u stranim valutama u godišnjem izveštaju se iskazuju u dinarskoj protivvrednosti po prosečnom zvaničnom srednjem kursu poslovne godine za koju se godišnji izveštaj podnosi.

Član 33.

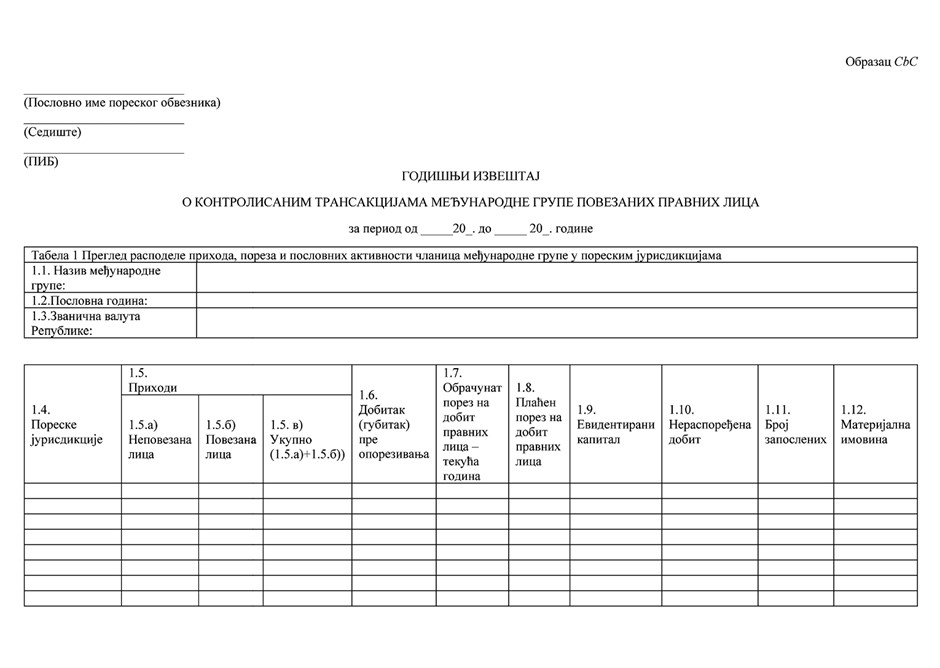

Godišnji izveštaj krajnje matično pravno lice dostavlja na Obrascu CbC – Godišnji izveštaj o kontrolisanim transakcijama međunarodne grupe povezanih pravnih lica za period od _____ 20_. do _____ 20_. godine, koji je odštampan uz ovaj pravilnik i čini njegov sastavni deo.

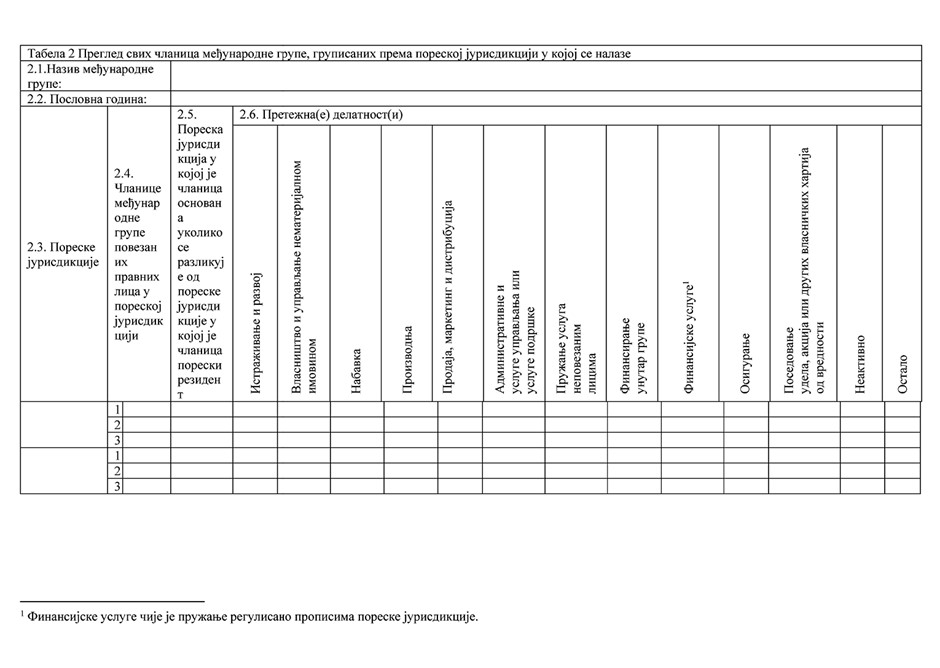

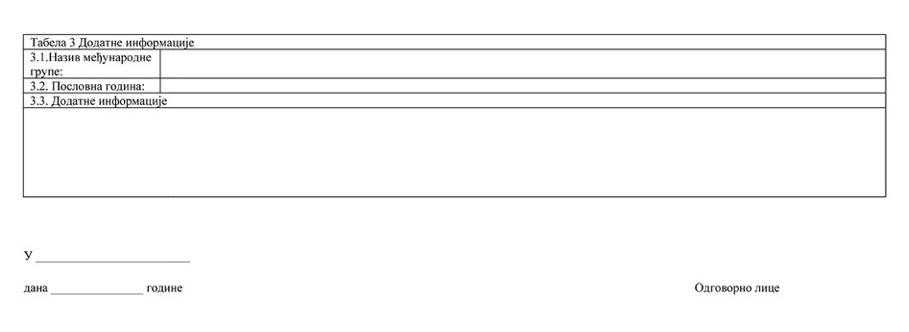

Obrazac CbC sadrži sledeće podatke:

1) Tabela 1 – Pregled raspodele prihoda, poreza i poslovnih aktivnosti članica međunarodne grupe u poreskim jurisdikcijama;

2) Tabela 2 – Pregled svih članica međunarodne grupe, grupisanih prema poreskoj jurisdikciji u kojoj se nalaze;

3) Tabela 3 – Dodatne informacije.

U Tabelu 1 unose se sledeći podaci:

1) Pod rednim brojem 1.1. – Naziv međunarodne grupe;

2) Pod rednim brojem 1.2. – Poslovna godina za koju se podnosi godišnji izveštaj;

3) Pod rednim brojem 1.3. – Zvanična valuta Republike;

4) Pod rednim brojem 1.4. – Poreske jurisdikcije u kojima se članice međunarodne grupe smatraju poreskim rezidentima; svaka sledeća poreska jurisdikcija unosi se u naredni red ove tabele;

5) Pod rednim brojem 1.5. – Prihodi koje čini zbir ukupnih nekonsolidovanih prihoda međunarodne grupe, i to:

– Pod rednim brojem 1.5.a) – Zbir ukupnih nekonsolidovanih prihoda svih članica međunarodne grupe koje su rezidenti poreske jurisdikcije navedene u tački 1.4. ove tabele, a koji nisu nastali iz transakcija sa drugim članicama međunarodne grupe;

– Pod rednim brojem 1.5.b) – Zbir ukupnih nekonsolidovanih prihoda svih članica međunarodne grupe koji su rezidenti poreske jurisdikcije navedene u tački 1.4. ove tabele, a koji su nastali iz transakcija sa drugim članicama međunarodne grupe;

– Pod rednim brojem 1.5.v) – Zbir iznosa navedenih pod red. br. 1.5.a) i 1.5.b).

6) Pod rednim brojem 1.6. – zbir dobitaka, odnosno gubitaka pre oporezivanja, za sve članice međunarodne grupe koje su rezidenti poreske jurisdikcije navedene u tački 1.4. ove tabele;

7) Pod rednim brojem 1.7. – Zbir ukupnog iznosa obračunatog poreza na dobit pravnih lica za sve članice međunarodne grupe koje su rezidenti poreske jurisdikcije navedene u tački 1.4. ove tabele;

8) Pod rednim brojem 1.8. – Zbir iznosa ukupnog poreza na dobit pravnih lica koji je stvarno plaćen za sve članice međunarodne grupe koje su rezidenti poreske jurisdikcije navedene u tački 1.4. ove tabele;

9) Pod rednim brojem 1.9. – Zbir ukupnog iznosa osnovnog kapitala svih članica međunarodne grupe koje su rezidenti poreske jurisdikcije navedene u tački 1.4. ove tabele;

10) Pod rednim brojem 1.10. – Zbir ukupne neraspoređene dobiti za sve članice međunarodne grupe koje su rezidenti poreske jurisdikcije navedene u tački 1.4. ove tabele;

11) Pod rednim brojem 1.11. – Ukupan broj zaposlenih svih članica međunarodne grupe koje su rezidenti poreske jurisdikcije navedene u tački 1.4. ove tabele;

12) Pod rednim brojem 1.12. – Zbir neto knjigovodstvenih vrednosti materijalne imovine svih članica međunarodne grupe koje su rezidenti poreske jurisdikcije navedene u tački 1.4. ove tabele.

U Tabelu 2 unose se sledeći podaci:

1) Pod rednim brojem 2.1. – Naziv međunarodne grupe;

2) Pod rednim brojem 2.2. – Poslovna godina za koju se podnosi godišnji izveštaj;

3) Pod rednim brojem 2.3. – Poreske jurisdikcije u kojima se članice međunarodne grupe smatraju poreskim rezidentima; svaka sledeća poreska jurisdikcija unosi se u naredni red ove tabele;

4) Pod rednim brojem 2.4. – Poslovno ime članice međunarodne grupe koja je poreski rezident u određenoj poreskoj jurisdikciji, kako je navedena pod tačkom 2.3. ove tabele; svaka sledeća članica međunarodne grupe unosi se u naredni red ove tabele; poslovno ime stalne poslovne jedinice unosi se uz navođenje poslovnog imena članice međunarodne grupe čiji je ona deo, kao i poreske jurisdikcije u kojoj je ta članica poreski rezident;

5) Pod rednim brojem 2.5. – Država osnivanja članice međunarodne grupe, ukoliko je država osnivanja različita od poreske jurisdikcije u kojoj je ta članica poreski rezident;

6) Pod rednim brojem 2.6. – Pretežna delatnost članica međunarodne grupe; izborom odgovarajućeg polja, ili više njih, unosi se podatak o pretežnoj delatnosti članica međunarodne grupe, i to za svaku članicu posebno, kako su navedene pod rednim brojem 2.4. ove tabele.

U tabelu 3 unose se sledeće informacije:

1) kratak opis izvora podataka i informacija koji su upotrebljavani za pripremu Tabele 1 godišnjeg izveštaja;

2) razlog promene u izvorima podataka, ukoliko se izvori podataka razlikuju od izvora podataka koji su korišćeni za prethodnu poslovnu godinu;

3) kratak opis delatnosti članice međunarodne grupe ukoliko je za tu članicu u Tabeli 2 tačka 2.6. navedeno ostalo;

4) specifičnosti u vezi sa podacima sadržanim u godišnjem izveštaju, što uključuje ali se ne ograničava na informacije o tome da li je poslovna godina neke od članica međunarodne grupe različita od poslovne godine za koju se podnosi godišnji izveštaj, opredeljenom pristupu u skladu sa članom 61v stav 5. Zakona i članom 32. stav 14. ovog pravilnika.

Obrazac CbC podnosi se u papirnoj formi.

Član 32.

Ovaj pravilnik stupa na snagu osmog dana od dana objavljivanja u „Službenom glasniku Republike Srbije“.

Odredbe koje nisu unete u „prečišćen tekst“ propisa

Pravilnik o izmenama i dopunama Pravilnika o transfernim cenama i metodama koje se po principu „van dohvata ruke“ primenjuju kod utvrđivanja cene transakcija među povezanim licima: „Sl. glasnik RS“, br. 8/2014

Član 10.

Ovaj pravilnik stupa na snagu narednog dana od dana objavljivanja u „Službenom glasniku Republike Srbije“.

Pravilnik o izmenama i dopunama Pravilnika o transfernim cenama i metodama koje se po principu „van dohvata ruke“ primenjuju kod utvrđivanja cene transakcija među povezanim licima: „Sl. glasnik RS“, br. 94/2019

Član 3.

Ovaj pravilnik stupa na snagu 1. januara 2020. godine.

Pravilnik o izmenama i dopunama Pravilnika o transfernim cenama i metodama koje se po principu „van dohvata ruke“ primenjuju kod utvrđivanja cene transakcija među povezanim licima: „Sl. glasnik RS“, br. 95/2021

Član 6.

Ovaj pravilnik stupa na snagu osmog dana od dana objavljivanja u „Službenom glasniku Republike Srbijeˮ.

Povezani tekstovi

- Postojanje povezanosti lica u skladu sa Zakonom o porezu na dobit pravnih lica

- Uključivanje u poresku osnovicu poreza na dobit razlike između transferne cene i cene „van dohvata ruke“ u slučaju nabavke stalnog sredstva

- Da li su i povezana lica dužna da podnesu izveštaj o transfernim cenama?

- Da li su povezana lica društvo čiji je osnivač jedan supružnik i drugo društvo čiji je osnivač drugi supružnik?

- Izmene i dopune Pravilnika o transfernim cenama