Садржај

Фискализација у Србији

У оквиру борбе против сиве економије током 2003. године у Србији су уведени фискални уређаји. Основна идеја је била да се ПДВ по издатим рачунима трајно чува у фискалној меморији, да би се тако могло проверити да ли је порез исправно плаћен. Почетни ефекат је био одличан и у првим месецима примене наплата пореза је порасла за око 30%. Убрзо је уследио пад пореских прихода, па су државни органи покушали да побољшају систем додавањем ГПРС терминала који преко мобилне мреже шаљу податке о продаји у централу ПУ (Пореска управа). Али, значајнијег ефекта није било. Генерално гледано, фискални уређаји су добро функционисали, мада се у пракси испоставило да имају доста мана. Поред застареле концепције, потребно је редовно сервисирање, а уз то не подржавају све аспекте савременог пословања. Зато се данас, после 15 година примене, трага за новим решењем.

Најозбиљнији кандидат за нови модел фискализације је тзв. софтверска или онлајн фискализација која је примењена у Хрватској и још неким земљама. Код софтверске фискализације продавац мора имати стални приступ интернету и сваки рачун се пре издавања уписује на централни сервер ПУ. Рачун тако добија свој јединствени број који се штампа на њему и касније се на основу њега може преко веб-сервиса проверити да ли је рачун валидан. На овај начин ПУ добија обимне и веома прецизне податке о продаји. На основу анализе тих података могу се открити фирме које искачу из уобичајених вредности и које вероватно не пријављују читав промет. Овакав модел подразумева замену свих постојећих фискалних уређаја, јер je за продају сада неопходан рачунар и приступ интернету. Мањи број постојећих уређаја могао би да се измени тако да преко интернета приступа серверу ПУ и фискализује рачуне. На тај начин би се донекле смањили трошкови ове фискализације.

Софтверска фискализација је несумњиво технолошки напредније решење у односу на постојеће фискалне уређаје, али у суштини проблем решава на исти начин: рачун се уместо у фискалну меморију уписује на сервер ПУ. Због тога проблем тзв. неевидентиране продаје и даље остаје нерешен, што поништава предности и модел враћа на ниво садашњег решења. Додатни проблем је веома висока цена увођења. Скоро све фискалне касе и штампачи који се тренутно користе мораће да буду замењени. Свако продајно место ће морати да има рачунар и сталан приступ интернету, а ту су и измене пословних програма који ће подржавати нову фискализацију. Велико је питање да ли имамо ресурсе и довољно квалитетну инфраструктуру за посао таквог обима. Државни сервиси који раде у реалном времену до сада се нису баш прославили поузданошћу, а овде би оптерећење било неколико пута веће. Ако књиговођа не може да пошаље пријаву, то се некако може превазићи, али ако не ради сервис неопходан за продају, губици ће се мерити милионима. По неким проценама укупна цена софтверске фискализације би износила око 50 милиона евра. На то треба додати губитак посла доброг дела произвођача, продаваца и сервисера постојећих фискалних каса.

Произвођачи и продавци фискалних уређаја се залажу за унапређење постојећег модела. Унапређење се своди на увођење нових функција, побољшање комуникације са ПУ, увођење електронског лога уместо садашње контролне траке итд. Такође се предлаже обавезна сертификација софтвера који управља фискалним уређајем. Међутим, основна концепција остаје неизмењена, па би унапређење тог модела само делимично решило проблем, опет уз знатна улагања. Треба имати у виду и да је коришћење постојећег система веома скупо. Поред набавке фискалног уређаја, потребно је редовно сервисирање, стални приступ мобилној мрежи због ГПРС терминала, повремена замена фискалних модула, а знатна средства одлазе и на обавезне контролне траке. Покушаји да се купци мотивишу да узимају рачуне преко наградних игара дају само привремене резултате и суштински су неправедни према већини грађана. У сваком случају озбиљну предност има софтверска фискализација као савременије решење погодно за каснију надградњу. За разлику од софтвера, коришћење специјализованих фискалних уређаја значајно отежава евентуално унапређење система. Софтверско решење може бити иницијални корак у озбиљну дигитализацију привреде која је сасвим сигурно једини прави начин да се направи суштински напредак.

Предлог нове фискализације

Оба описана модела имају у основи исту идеју (трајно чување издатих рачуна, односно ПДВ-а) само је имплементирају на другачији начин (уместо у фискалној меморији, рачуни се чувају на серверу ПУ). Из тог разлога оба модела имају и заједничке мане. По нашем мишљењу постоји модел који задржава све предности и класичне и софтверске фискализације, а има и значајне предности. Тај модел укључује купце као активне контролоре (Customers as Tax Auditors), јефтинији је за увођење и каснију експлоатацију, а даје боље ефекте. За разлику од претходна два модела добрим делом решава и проблем неиздавања рачуна.

Основна идеја је да сваки издати рачун мора имати јединствен фискални број на нивоу Србије. На основу броја рачуна касније се недвосмислено може одредити ко га је издао. Такви бројеви се могу генерисати на више начина, само је важно да се задовољи услов јединствености. На пример, фискални број може имати девет псеудослучајних цифара и једну контролну цифру: 6078123319. Појединачне цифре немају посебно значење, а задња цифра је контролна и служи за откривање грешака у ручном уносу.

Фирме ће ове бројеве добијати преко посебног веб-сервиса за генерисање фискалних бројева. Свака фирма коришћењем овог сервиса добија жељену количину фискалних бројева који се тако трајно везују за ту фирму. На пример, фирма може затражити 10.000 бројева, систем их генерише и испоручује у форми извештаја или текстуалне датотеке. Корисник затим користи бројеве из ове датотеке тако што на сваком издатом рачуну штампа први следећи број са списка.

Следећи корак је формирање јединствене базе података свих издатих рачуна. Сваки рачун у бази може садржати разне податке али обавезно датум, број рачуна, вредност робе и услуга, као и износ ПДВ. Рачуни се уписују на сервер преко посебног сервиса, а мање фирме могу да рачуне уписују и ручним уносом, преко веб-портала. Свака фирма је дужна да упише све своје издате рачуне до краја радног дана. Тако би уместо постојеће фискализације, фирме биле дужне да купцима издају рачуне са јединственим фискалним бројем. Рачуни би могли да се штампају на обичним штампачима, а уз мање модификације за то би могли да се користе и постојећи фискални уређаји (који су у суштини штампачи). Мале фирме су слободне да такве рачуне издају и ручно, попуњавањем папирних образаца. Једини услов је да сваки рачун мора имати јединствени фискални број.

Кључна новина у систему је да сваки купац добија проценат од исказаног ПДВ са сваког добијеног рачуна. На пример, узећемо да купац добија 5% од обрачунатог ПДВ (то је 1% од основице за обрачун ПДВ). Ако рачун има вредност од 100 + 20 (ПДВ) = 120 динара, купцу припада 1 динар. На тај начин је купац директно мотивисан да узме рачун, јер ће на основу њега добити део новца од ПДВ.

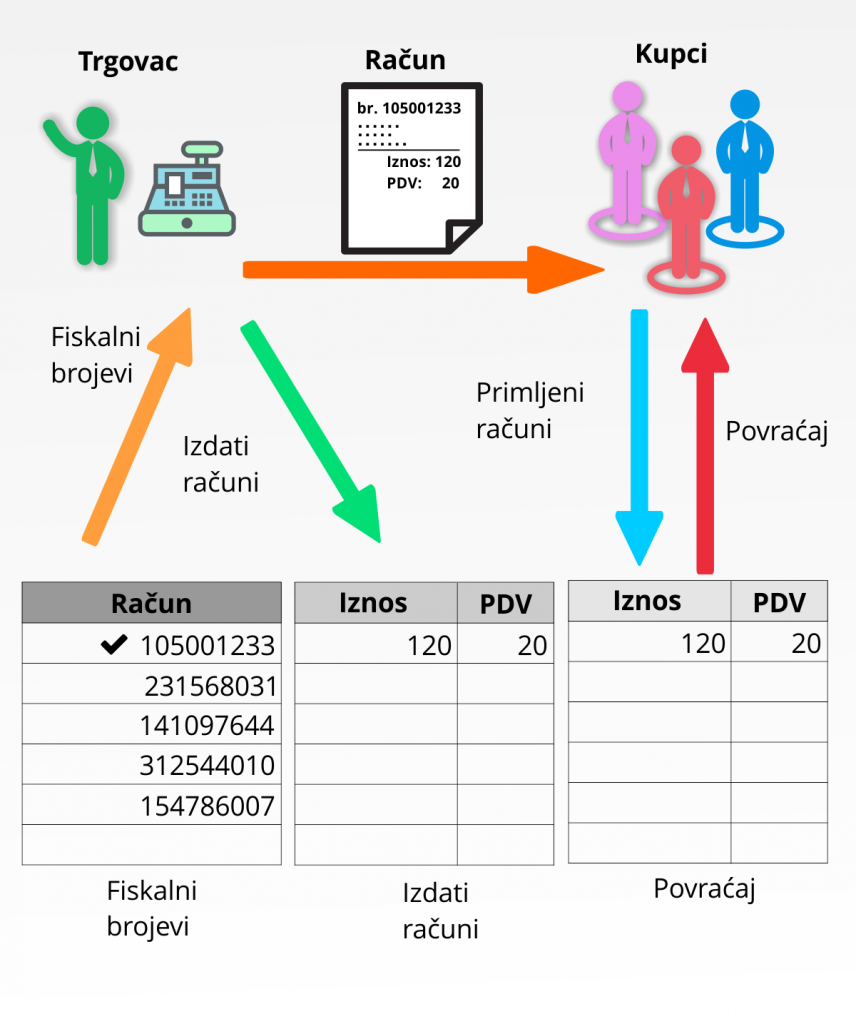

Систем функционише на следећи начин: продавац за продату робу или услуге издаје претходно описане нумерисане рачуне. Пошто сваки рачун сада има конкретну вредност за купца, он их тражи од продавца и скупља. Продавац је дужан да најкасније до краја дана на сервер ПУ пошаље списак издатих рачуна са износима. Физичка лица сада могу да добију свој новац тако што преко посебног веб-портала уносе бројеве и износе добијених рачуна. По уношењу се сви ти рачуни пореде са рачунима који су пријављени као издати и свака неправилност се пријављује. Дакле, продавац мора да изда рачун, јер ће му купац тражити, а издат рачун мора да пријави ПУ, јер ће купац унети рачун како би остварио повраћај новца. На тај начин се затвара круг и контролише огромна већина издатих рачуна, чиме је практично онемогућена злоупотреба.

Предности новог модела

Повраћај пара се остварује тако што купац уноси прикупљене рачуне преко посебног сервиса, при чему се сваки унети рачун проверава и пореди са рачунима које су унели продавци. Унос може бити олакшан тако што ће на сваком рачуну бити одштампан бар-код (или QR-код) са бројем и износом. Сервер ПУ проверава све рачуне и на основу тога одобрава одређени износ за повраћај. Тај износ се уплаћује на текући рачун или одбија од дажбина које физичко лице плаћа.

Шта се овим добија? Основно, обезбеђује се издавање рачуна јер трговац сада неиздавањем директно оштећује купца. Издате рачуне мора да пријави, јер ће са високом вероватноћом сваки бити проверен. Слично се обезбеђује и исправност рачуна, јер купац добија проценат од исказаног ПДВ-а, па контролише да ли је на рачуну исправно исказан ПДВ. Продавац не може да издаје фалсификате или да више пута користи један фискални број, јер ће сваки рачун бити проверен. Постоји теоретска могућност да нека друга фирма пласира лажне рачуне са бројевима од конкурентске фирме, али то значи да мора сазнати резервисане бројеве рачуна и да мора постојати физичко лице које је на одређеном месту примило фалсификовани рачун, чиме се лако лоцира извор фалсификата. Са друге стране, купац који уредно сакупља рачуне може зарадити значајан износ и на тај начин је мотивисан да сакупи што више рачуна. Цео поступак ће обезбедити контролу далеко већег процента рачуна у односу на било који други модел фискализације.

Овакав модел је значајно јефтинији и једноставнији за увођење и коришћење од софтверске фискализације, јер не захтева онлајн упите за време продаје — рачуни се шаљу тек на крају радног времена. Корисници нису принуђени да купују и сервисирају скупе уређаје, чувају контролне траке (које су сада главни трошак) нити су у обавези да имају сталну интернет конекцију на сваком продајном месту. Малим фирмама је битно да се рачуни могу издавати и ручним попуњавањем папирног обрасца, без коришћења рачунара. Продавац ће тада фискални број уписати на издати рачун. Због тога се може проширити списак обвезника фискализације, јер сада нема техничких препрека за издавање рачуна. За штампу рачуна се уз једноставну доградњу могу користити и постојећи фискални уређаји како би се додатно смањили трошкови увођења. Купцима се враћа део новца који су утрошили, па је реално очекивати да ће то додатно поспешити и потрошњу.

Како би овакав модел утицао на пореске приходе, с обзиром на то да се сада један део прихода враћа купцима?

Нека је:

п0 – износ наплате ПДВ пре фискализације

у – проценат увећања наплате ПДВ после фискализације

в – проценат обрачунатог ПДВ који се враћа купцима

п1 – наплата ПДВ после увођења фискализације

Тада важи:

п1 = п0 (1 + у/100) (1 – в/100)

На пример, ако је наплата ПДВ-а 175 милиона и ако се после фискализације наплата увећа за 10%, а купцима враћа 5% од ПДВ, добија се:

п1 = 182.88

Што значи да би се приходи после повраћаја увећали за 7.88 милиона. Поставља се питање колико треба да буде увећање наплате ПДВ-а да би се систем исплатио, односно да је п1 > п0. Одавде се добија:

у > в/(1-в/100)

На пример, ако је в = 5%, добија се да је у > 5.27%, што значи да наплата ПДВ-а мора порасти више од тога да би систем био исплатив. С обзиром на искуства од прошле фискализације и чињеницу да је у овом моделу контрола неупоредиво детаљнија, реално је очекивати повећање знатно изнад ове процене. У пракси се показало да одређени број рачуна купци не пријаве за повраћај, па би праг исплативости био још нижи. Купци се могу додатно мотивисати ако се повећа износ који се враћа, а могуће је и комбиновање са другим методама. На пример, сви пријављени рачуни аутоматски учествују у наградној игри и сл.

Проширење модела и страна искуства

Овакав модел може веома лако да се прошири са малопродаја на све фирме, чиме би се додатно смањиле могућности злоупотребе, јер више не би било могуће издавање фиктивних рачуна, пошто ће сваки издати рачун бити упарен са примљеним.

Најновије математичке анализе показују да укључивање купаца као контролора може повећати приходе од пореза до 50% у односу на ситуацију када држава једина контролише промет. То је огроман потенцијал и зато ће се сасвим сигурно у будућности све више користити у некој форми. Бразил (Сао Паоло) је 2009. године увео сличан модел (Nota Fiscal Paulista) у коме је купцима враћено чак 30% вредности прикупљеног пореза. Резултат је 1.5 милијарда долара више прихода од пореза. Зато би требало озбиљно размотрити могућност да се и код нас примени овакав модел.

На овим линковима можете наћи више информација о купцима који имају контролну улогу, као и математичку анализу примењеног модела:

http://www.nfp.fazenda.sp.gov.br/default.asp

http://thebrazilbusiness.com/article/how-nota-fiscal-paulista-enforce-brazilian-tax-policy

http://www.iipf.net/papers/Naritomi-Consumers_as_tax_auditors-151.pdf

Повезани текстови

- Штампање нефискалних докумената (готовински рачун), који садрже податке из фискалних докумената, на термалном штампачу који је повезан на рачуноводствени систем привредног субјекта

- Закон о електронском фактурисању

- Шта се сматра „другим рачуном“ у Евиденцији претходног пореза у СЕФ

- Да ли се обрачунава порез по одбитку када нерезидентно правно лице изради софтвер по наруџбини резидентног правног лица, након чега пренесе власништво на резидента

- Корисничко упутство за Систем електронских фактура